港美爭產多關繼承人事

富豪後代爭產案,在香港極為普遍,但新加坡銀行董事總經理兼財富規劃、信託與保險總監李文修表示,成立家族信託可將後代衍生財務糾紛的機會減低,在新加坡絕少有爭產個案訴諸法庭。他又認為,香港及美國爭產案較多,與繼承人作風有較大關係。

在家族信託中,主要持份者包括委託人(Trustor)、信託人(Trustee)、受益人(Beneficiary),以及協助管理信託及財富傳承的信託保護人(Protector),在制度上,信託人與監護人的權力可互相制衡,有助調解後代對財產處理的爭拗。

港子女遇不公訴諸法律

李文修指,信託人在家族信託成立時,已作好最壞的打算,就任何有可能出現的爭執,制定解決方法。他指在信託成立後,「在新加坡未曾見有客戶因信託安排的爭執而告上法庭,但在香港及美國則時有聽聞」,他認為與社會風氣有關,新加坡的子女對父母的安排較接受,相反香港的子女則不滿現狀,若認為安排不公,便很容易訴諸法律處理。

委託人信託人條文關鍵

要避免後代就財產分配起爭執,李文修指委託人與信託人訂立的條文最關鍵,舉例如委託人利用信託持有家族上市公司的股份,並且希望家族維持該上市公司的經營,便要列明不容許後代將股份出售,若果簡單列為該公司由家族營運,便有可能成為後代爭拗的漏洞。

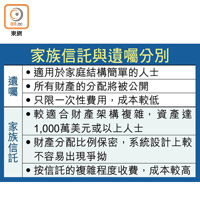

相較設立遺囑,李文修指,信託衍生爭執的機會較低,因為信託對財產的分配保密,受益人只能獲知自己所得的份額,換言之,即使父母厚此薄彼,子女亦無從得知,減少出現糾紛的機會。

李文修指,一般而言,資產值達1,000萬美元(約7,800萬港元)或以上、家族及財產架構複雜的富豪較有需要設立信託,於該行設立家族信託的最低資產值須達500萬美元(約3,900萬港元)或以上。

共享措施帶動信託需求

除了財產傳承之外,成立信託亦可減省稅項支出,李文修指出,共同匯報標準(CRS)將於二○一八年前於各地陸續實施,政府之間將互相交換居民的財務資料,令個人財務狀況更透明,意味富豪難再逃避稅項,並令信託的需求增加。另外,截至今年上半年,該行的資產管理規模(AUM)為890億美元。