基金之神:瞓身A股蠢

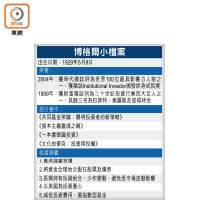

「我相信任何投資者將大部分資金投放在中國市場,是非常不智及愚蠢!」有「基金之神」之稱、領航集團(The Vanguard Group)創辦人博格爾(John Bogle)接受本報專訪時直言,原因是對中國經濟數據的真確程度有懷疑,因此不願投資中國企業,對美股前景則充滿信心。與股神巴菲特及國際大鱷索羅斯齊名、有逾六十年投資經驗的博格爾認為,投資成功的一大關鍵,是能夠將市場波動置諸不理。

不少人被中國經濟高速增長的故事所吸引,但博格爾不為所動,指自己非常重視數據,偏偏對中國官方公布的經濟數據有很多疑問,認為現時實際的增長數字應遠較過往及官方公布為低,直言:「中國經濟是個謎。」

他表示:「我有沒有投資在中國市場?答案是沒有。」他指,若持有一個環球投資組合,當中包含5至6%的中國股份無傷大雅,但將大部分資金投放在中國市場就非常不智及愚蠢。

質疑A股納入MSCI

他又說自己不反對A股納入MSCI指數,但認為相關人士在決策過程中需要非常小心。若A股市場未能做到開放透明,就不應獲納入。

市場估計博格爾身家約8,000萬美元(約6.24億港元),別以為他自己有一套異常精密的理財方法,其實他的資產配置策略較很多投資者簡單,現時將略多於一半資產配置在債券,其餘投資股票,當中幾乎全為美股,大部分為指數基金。

他又說,看好美股市場,首先是因為流動性很高,同時美國擁有世界最多元化的經濟體,包含多個行業及環球業務,第三是美國對知識產權及股東都有很全面的保障,並有不錯的經濟增長。「現時美國經濟復甦是全球最好的,應有4至4.5%增長。雖現時只有2至2.5%,不算非常突出,但已經足夠。」

推崇被動式投資的博格爾相信,在市場上進行買賣,當有一方賺錢,自然有另一方蝕錢,基金或可在某段時間跑贏大市,但最終要回歸市場均值,選股或挑選基金經理往往是「輸家的遊戲」,故不值得付高昂費用購買主動式基金。

基金管理費蠶食回報

他續指,「股票回報平均每年或有4%,扣除通脹實際可能有2%,但若你一年給基金經理2%的管理費,回報就是零,因此你應精打細算,盡量將費用減到最低。」

至於今年股市及債市走勢,貴為投資界大師的他直言:「我毫無頭緒。」博格爾解釋:「我看投資往往是以十年計,沒有人會知道市場一年怎樣走。華爾街的人常常十分肯定的告訴你之後會發生甚麼事,但通常都是錯的。」

他又表示,現時令人憂慮的事情多的是,包括不同的國際政治糾紛、中東問題、各國的債務問題、疾病爆發等,而且央行實施的負利率政策是很高風險的事,有機會引發金融危機,不可以長期維持,各國應透過刺激經濟增長及逐步減低債務以解決問題。

在投資界打滾幾十年,博格爾經歷多次經濟與金融市場起伏,深感股市上落是對投資者「巨大紛擾」,令他們不能專注於所買入公司的業務。他認為,現時市況很波動,股市表現顯然與經濟不同步,這是由多個因素造成,例如「自以為可預測未來的投機者」,自己給投資者最好的建議,就是將市場的波動置諸不理,專注公司的業務,因投資是終身,但市場永遠有上落。

「不聽噪音,勿理波動」

「別讓情緒阻礙投資計劃,將資金合理地分配在股票及債券,並以美國市場為重心,一直持有下去,盡量不理市場噪音是投資者最佳的選擇。」大部分投資者希望做到「低買高沽」,但在博格爾看來,他們往往在跌市時感驚恐,因而「高買低沽」,所以一動不如一靜。

對於新世代面對的財務壓力,例如工資低、上車置業困難等,博格爾認為重點是控制在你控制範圍之內的事情,要定期儲蓄,持續進行投資,並將投資費用降低,會發覺儲到遠比你想像多的金錢。

他稱,「簡單的投資策略就是最好的策略,將資金配置在股票及債券、以指數基金為主,未必是無敵,但較之遜色的方法卻比比皆是。」