大股東擬分拆騰訊上市

持有本港「股王」騰訊控股(00700)約31%的南非最大上市公司Naspers公布,計劃將包括騰訊股票在內的海外資產,分拆於泛歐交易所(Euronext)上市,以釋放價值並提振公司股價。分析普遍認為,事件對Naspers正面,但對騰訊股價有短期的負面影響。

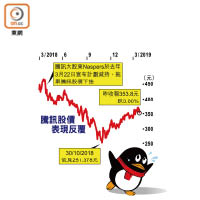

騰訊昨日股價跑輸大市,全日挫3.06%至353.8元收市。其於德國交易所上市的預託證券報價昨晚則回穩至約356.86元。

根據新聞稿,Naspers將成立新的子公司,並將集團的海外科網企業股權,包括騰訊、俄羅斯社交網絡公司mail.ru、德國線上外賣平台Delivery Hero、南美外賣軟件iFood等多家知名企業,打包至阿姆斯特丹的泛歐交易所上市。單計騰訊股權市值已達1.05萬億元。

Naspers將持有新上市公司的75%股權,其餘25%為公眾持股。新公司亦會以南非約翰內斯堡交易所(JSE)作為第二上市地。

Naspers去年曾減持騰訊

Naspers行政總裁Bob van Dijk表示,分拆上市可吸引新資本,減少公司在約翰內斯堡交易所的權重,長遠可擴大股份價值。

據悉,該公司在約翰內斯堡交易所SWIX指數權重,由五年前的5%增至目前25%,大於當地機構投資者單一股票投資限制,當公司增長,機構投資者便被迫拋售。

事實上,作為持有騰訊最大股東,Naspers的市值卻僅為1.44萬億南非蘭特(約7,800億港元),甚至低過其所擁有騰訊股票的價值。這意味着Naspers的股價被嚴重低估,市值亦較其資產出現大幅度的折讓。

近期Naspers將旗下業務分拆上市的舉動,被視為該公司釋放其股份價值、使股價回歸合理水平的策略之一。而早於去年三月,Naspers曾經以每股405元減持約2%的騰訊股份,套現769億元。

另方面,Naspers又預計,新成立的公司最快於今年下半年上市。而較早前,集團亦將旗下非洲收費電視企業Multichoice分拆上市,其估值約35億美元。

海外分析認為,是次分拆擴大了公司的股東基礎,令公司核心資產結構更清晰,這將會有助估值上升。至於選擇荷蘭上市而不是香港的原因,可能是考慮到要維持騰訊股票的投票架構。

中民證券(香港)研究部董事黃偉豪表示,今次分拆短期內對騰訊股價構成壓力,因為該集團是變相減持了騰訊的股份,這亦部分解釋了為何騰訊昨日的跌幅較大市多。不過,被分拆的新公司資產多而複雜,如果日後其股價沒有大波動,相信對騰訊的股價影響有限。

股價料受壓 未來考驗330

滙盈資產管理董事總經理連敬涵亦表示,事件對騰訊的影響中性,股價走勢仍由公司的基本因素帶動。觀乎騰訊近期由高位約370元,反覆下跌至現水平,反映公司的手遊業務停滯不前,加上業績沒有驚喜,未來股價或會進一步下跌,但相信330元有支持。