回顧與展望 :港交所連環招打擊殼股活動

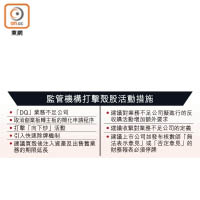

香港監管機構今年繼續「洗太平地」加強監管,連環出招嚴打買賣上市公司地位的「殼股」活動。業界指出,「DQ」業務不足公司、擬延長買殼後注入的資產期限、取消創業板轉主板的簡化申請程序、以及打擊「向下炒」,都直接令買賣殼股活動收斂。

勒令業務不足公司除牌

香港交易所(00388)年初至今已經實施多項有關措施,包括由二月中開始,取消創業板轉主板的簡化申請程序;七月實施打擊「向下炒」措施,禁止所有會令累計價值攤薄效應達百分之二十五或以上的供股活動;以及八月份所引入快速除牌機制,即主板持續停牌十八個要除牌、創業板持續停牌十二個月要除牌。

此外,該所亦以業務不足為由,向部分公司正式發出除牌通知。市場估計,約有百家未能符合有關足夠業務運作規定的公司,估計「DQ」潮陸續有來。

及至今年六月,港交所正式刊發打擊借殼上市諮詢文件,建議收緊業務不足公司的定義,規定公司須有足夠的業務運作及資產支持其繼續上市,而非現行《上市規則》所載只須有足夠業務運作或資產。

與此同時,該所對業務不足公司擬進行的反收購活動增額外要求,市場直指將增加它們借大型收購「翻生」的難度,當中約九成或最終因失救而要除牌。

建議售產期限增至3年

諮詢文件亦建議買殼後注入資產及出售舊業務的期限,由現時的兩年增至三年,市場人士認為,「收緊注資之餘,又要買埋現成業務,賣家變相仲要同新主打工,梗唔制!」

港交所上市主管戴林瀚曾揚言,該所打擊「養殼」及收緊反向收購,將會增加買賣殼的成本及難度,令殼股活動風險增加,買殼的需求會下跌,殼價可望下調,並令「後門」上市變「前門」上市。

港交所最新一招打擊殼股活動是,建議若上市公司財務報表遭核數師評為「無法表示意見」或「否定意見」就須即時停牌。不過,有關建議引起市場反彈,批評停牌會有損小股東利益,因其想「離場」都不得,儼如懲罰投資者。亦有批評建議予核數師很大權力,可能有濫用風險。

殼價冧三成 押股恐爆煲

面對連串打擊殼股活動措施,加上股市低迷,以及內地嚴控資金流向等,上市公司殼價已大幅回落。市傳近期主板殼價由高峰期的逾七億元回落至六億元下,個別主板殼開價更大劈三成;創業板情況更嚴峻,殼價由三億多元回落至只有約二點五億元,而且成交宗數很少,由以往一個月都有一宗,降至現時可能兩、三個月才有一宗。

事實上,市場擔心,有很多細價股的殼主會押股予財務公司,在部分中資券商的財務公司「收水」下,加上年尾計數,恐觸發細價股爆煲潮。