股市估市:港股博反彈宜嚴守止蝕

港股踏入十月首八個交易日,累積急挫2,600點,除了老生常談的中美貿易戰、A股下跌及人民幣貶值等利淡因素,最新受道指兩日大跌逾1,300點的拖累,令恒指在上周四跌至25,287點的十七個月低位,進入超賣區域。

昔日股王騰訊(00700)更創下上市以來最長的10連跌,9天RSI更只有17,可見這一個大跌浪慘烈非常。港股直至上周五才出現技術反彈535點。由於不少優質股估值吸引,可以博今周初繼續反彈,礙於市況仍然波動,宜嚴守止10至15%止蝕位。

港股除了技術走勢超賣,估值也開始吸引,目前的市盈率(PE)只有10倍,市帳率(PB)為1.1倍,息率則達3.8厘。

根據○八年及一六年兩次股災的底部估值(8倍PE及1倍PB)推算,由於困擾港股的不明朗因素仍未消除,所以這個跌浪有機會墮入這個估值區間,代表恒指或低見22,000點,因此博反彈要眼明手快。

個股博反彈的先決條件除了跌得夠殘,揀選行業處於增長周期的龍頭股,當然,其盈利增長亮麗及有不俗的派息也不可或缺,例如航空租賃、內需及教育股。

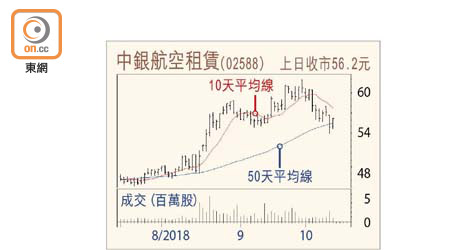

中銀空賃有力再升

中銀航空租賃(02588)上月創新高後隨大市回吐,跌至54元見支持,短線有機會再上試61.9元的高位。

內需股也是博反彈不可或缺的一員,蒙牛乳業(02319)受惠二孩政策,具市佔率增加和毛利率上升等催化劑;教育股可考慮今年預期市盈率約16倍的楓葉教育(01317)。

光大證券營業董事 李家謙(作者為註冊持牌人士,未持有上述股票)