港銀增資 非一味供股

《巴塞爾協定三》在港實施已一年,隨過渡期進展、逆周期緩衝及本地重要性銀行額外資本要求即將推出,本港銀行各出奇謀增資提高普通股一級(CET1)資本水平。分析指恒生銀行(00011)可靠出售興業銀行股權增資,越秀集團收購創興銀行(01111)時已承諾一年內不會供股,相信年內再有銀行向小股東伸手機會微。

香港銀行要增強CET1資本,並非只有股本融資一途,至今尚未披露具體提高資本規劃的上市銀行,包括恒生、創銀及永亨(00302),巴克萊認為,恒生毋須發行新股融資,因為單靠出售興業銀行持股,已可以提高該行備考CET1資本比率5個百分點,至接近15%。

港銀分析師指,越秀集團收購創銀時已承諾一年內不會供股,而且亦有考慮公眾流通量的問題,相信創銀首步將會調整資本結構,放棄以往較保守的作風和業務,例如減少債券投資,轉為放貸,在一年後再考慮增資和發展更多中國業務,增強盈利留存以提高資本的能力,而華僑銀行全購永亨後,亦可透過注資解決永亨資本需求。

滙恒受新規影響最大

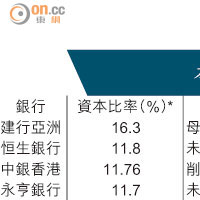

本港銀行若有不符合非CET1資本的部分,需要在一三年起,分十年逐步扣減,其中以滙豐和恒生所受影響最大,儘管兩行截至六月底的CET1資本比率分別達13.5%及11.8%,但兩行未來需要扣減的CET1資本額高達865.38億元及216.76億元,以扣減後的備考基準計算,滙豐相關比率將跌至10.7%,恒生更將跌至9.4%。

統計香港多家大型銀行的增資方案已見效,中銀香港(02388)減派息後,CET1資本比率在六月底升至11.76%,大新銀行(02356)完成供股後亦升至10.9%,東亞銀行(00023)更向三井住友定向配股,市場預期該行相關比率可一口氣躍升至13%。

工銀母企料發債注資

有母行支持的中資行,獲得資本更容易,建行(00939)一三年為旗下建行亞洲注資高達223億元,工銀亞洲早前更表示可望獲母行工行(01398)進一步注資,工行董事長姜建清八月闡述發行350億元人民幣優先股用途時,明言旗下境外機構需要人民幣資本,集資所得全數留存境外,工行為子行集資的用心,已經十分明顯。