港銀行企貸急收緊

面對中美爆發貿易戰及內地企業債務違約增加,香港銀行高度戒備,陸續收緊企業貸款審批要求。綜合業界消息透露,香港銀行透過五招自保,除調低工廈按揭成數、增加抵押品要求等之外,為進一步掌握內地企業資料,有中資銀行需要更頻密匯報內地企業的行業資訊。

據了解,有亞太區銀行在中美貿易戰開打之後召開會議,冀加強信貸風險管理。市場消息表示,最佳做法是要求企業提供相等於貸款金額的抵押品,例如物業、機器或存款等,最近有銀行基於貿易戰的影響會波及香港,因而增加商業貸款的抵押品要求,並減少貿易融資。

防資金鏈斷裂風險

消息又透露,美國向中國進口商品加徵關稅生效之後,有銀行總行隨即要求各地分行全面評估涉及關稅的行業客戶風險。如果有客戶短期內動用大量信貸額度,甚至「用爆額」,要即時警戒及匯報。

他解釋,是次評估風險及收緊貸款主要針對貿易商,其次是製造業,原因是貿易商的交貨期及付款期較短,一旦因貿易戰而被中美海關「扣貨」,或即時面對資金鏈斷裂,甚至出現連鎖違約。

隨時削減貿易融資

與此同時,因應貿易戰風險,有個別銀行已收緊企業的工廈按揭貸款成數,由過往八至十成,調低到最多六至七成。消息解釋,工廈有別於寫字樓及住宅物業,實際成交價與銀行估價的偏離度較大,同時憂慮貿易商受貿易戰影響,出現急售甚至違約風險。據了解,相關銀行在香港主要經營企業銀行業務,並沒有零售銀行網絡,市場一般稱之為「樓上舖」。

中資銀行界人士則表示,港銀對內地企業債務違約顯著增加相當警惕,今年已加強針對內企的匯報工作,由每個月加密至一到兩周,若客戶股價有不尋常波動、行業或政策新聞,均需即時匯報及評估,以減低違約的風險及衝擊。

有大型港銀的商業銀行主管表示,一般而言,銀行會每月甚至每季進行企業客戶匯報工作,隨着中美貿易戰升溫,銀行將匯報時間縮至每星期不足為奇。該名主管又透露,業界已對某些企業多加關注,並且會審慎評估風險,若再出現一些突發的負面消息,銀行行動會升級,包括果斷削減對企業的貿易融資額度。

銀行料未需增撥備

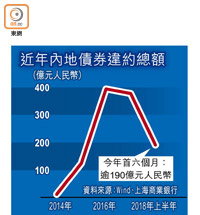

事實上,資料顯示,今年上半年內地債券的違約總額,較去年同期急增三成。有「債券先生」之稱、中國誠信(亞太)信用評級主席李永權表示,高槓桿率的內地企業面臨龐大融資壓力,市場改革意味將允許更多債務違約。不過,他認為,即使香港銀行的內地貸款顯著增加,但不見得內地違約率上升的影響會蔓延香港,令銀行要加大撥備。

香港金融管理局發言人回應時則表示,國際貿易摩擦升溫,難免會對經營國際貿易的企業及向這些企業提供信貸的銀行帶來影響,該局一直要求銀行遵循審慎原則經營貸款業務,充分了解客戶的財務狀況,並仔細評估銀行可能面對的各項風險,包括外圍環境轉變造成的影響。

發言人重申,金管局會繼續密切留意事情的最新發展,並與銀行業保持溝通,但不評論溝通的具體內容。