買自願醫保必睇6貼士

香港政府牽頭的自願醫保有望於明年出台,至今已落實核心的「十項最低要求」,自願醫保除了可標準化市面醫療保險細節,有助市民比較不同產品外,專家更指隨着扣稅優惠配合,可吸引年輕人購買自願醫保。究竟市民應如何選擇自願醫保產品?專家為你拆解六大問題。

1 自願醫保劃分兩類?

所謂自願醫保計劃,即是對保險公司及投保人,均按自願性質參加的標準化醫療保險計劃。簡單而言,但凡保險公司參加自願醫保計劃,並經食物及衞生局審批,可以推出兩類認可產品,分別為「標準計劃」及「靈活計劃」醫保。

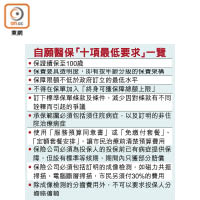

當中「標準計劃」產品都將會符合「十項最低要求」,如保證可續保至100歲、保費透明度,或獲21日冷靜期等,而「靈活計劃」則較具彈性,其保障或條款都較前者好。

2 行業產品如何比較?

對市民而言,各大保險公司推出的「標準計劃」均需符合最低十項要求,意味不同保險公司推出的「標準計劃」大同小異,其最大差異只在於保費,市民只要購買經食物及衞生局審批的認可產品,就可輕易比較。

3 年輕人參與有着數?

市場普遍預期自願醫保平均標準保費為每年4,800元,而二十餘歲的年輕人保費則估計每年約2,500元。

可作扣稅 最多八千元

食物及衞生局自願醫保諮詢小組成員陳秀荷指,政府為自願醫保推出最多可扣8,000元的稅務優惠,至於未納入稅網之年輕人,亦可將其購買醫保的稅務優惠,納入其父母之扣稅金額,成為年輕人購買誘因。財務及職業諮詢機構美世(Mercer)健康福利及強積金業務部總經理王玉麟亦曾指,自願醫保有其優勢,包括可續保至100歲等,能避免受保人因年老或曾患重病而引致保費大增或不受保。

4 投保前患病可承保?

自願醫保最低要求中,其中一項為「承保未知的投保前已有疾病」,尤較市場上大眾醫保產品更具競爭力。

「承保未知的投保前已有疾病」即受保人誠實向保險公司申報健康情況,即使在投保後才被診斷疾病,於保單生效第二年起,仍可獲部分至全部保額,以市面大眾醫保而言,受保人在購買前已患有的疾病普遍不會獲賠償。

舉例,陳生在投保時常感口渴,當時未知已患糖尿病,在醫保保單生效第二年起才被診斷患糖尿病,可獲保額之25%賠償,若第三年被診斷則獲賠50%,至第四年起則獲保額全數賠償。

5 先天病年齡有定義?

自願醫保保障範圍重點之一,在於其包括8歲後出現的先天性疾病亦可承保。一般而言,大眾醫保有承保先天性疾病,但陳秀荷形容,現時醫保對於承保先天性疾病的年齡未有劃一定義,分別有5歲、8歲及10歲等。她指當局劃界在8歲以上已顧及市場需要。

6 保額不足怎樣處理?

自願醫保與大眾醫保一大差別,為自願醫保標準計劃沒有「額外醫療保障」,意味當任何一項保障項目索償金額觸及「封頂位」後,就不再擁有任何額外醫療保額作緩衝,即使做「通波仔」手術也可能輕易「爆額」。她指,自願醫保一大優點在於標準化醫保產品,若投保人冀可獲更高保障額,可轉向其餘大眾醫保,或同為自願醫保認可產品的「靈活計劃」。