長建吞電能市值料2500億

繼長實、和黃完成世紀重組後,輪到集團旗下兩大資產長江基建(01038)及電能實業(00006)重組成「長江基建實業」,由電能股東以每1股電能換1.04股長江基建的比例進行合併,合併市值料達2,500億元。而電能這家老牌藍籌,兼且是長和系內唯一在港註冊的核心公司將被除牌,而長建則會派發每股5元特別股息。

長建在美預託證券昨晚報69.376元,較港收市升1.776元。

接收700億資金助收購

有分析指,合併後的長建可直接動用電能的700億元資金以助海外收購,未來有機會重新染藍。

長建主席李澤鉅昨日親身解釋今次重組,他指因長建與電能持有的資產類似,將兩者合併是最正確和唯一的方法。對於長和系將失去唯一在港註冊的公司,李澤鉅說今次重組主要考慮合併方向,需要由長建收購電能,所以長建一向的註冊地百慕達不變,而且長建及電能有85%業務在國際。

暫時無分拆上市計劃

李氏強調,暫無分拆資產上市的計劃,但會經常進行資源重新配置。他又說長建負債比率一直屬於低水平,於行內「交到貨」,過去投資屬於保守。

對於5元的特別股息,李澤鉅說邏輯上應將所有利潤留在公司發展,但有部分電能股東認為有股息「開Party」較開心,故在理性與感情之間由股東投票決定是否派息。

今次派息涉資近200億元,佔電能的現金約三分之一,規模「唔算細」,同時以不影響新公司大方針為前提。換股方法是兩公司估值不是用企業價值作估算,而是用「素顏」,目的是不希望兩家公司股東有其中一間「着數咗」。

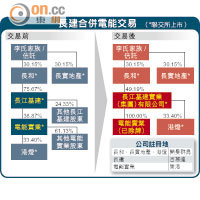

對於電能將會「消失」,李澤鉅強調,只關心股東「搵唔搵到錢,寧願搵錢亦唔要當恒指成分股」。合併後,長和(00001)會由以往持有長建75.67%股權,再間接持電能38.87%股權,變為由長和直接持有49.19%長江基建實業。原來的長建及電能股東,將分別持有長江基建實業的15.67%及35%股權。

合併後有機會再染藍

由於流通量提高,未來亦有助長建重返藍籌行列,長建曾於九七年八月成為恒指成分股,於○八年六月被剔除。

長江基建實業會直接持有長建及電能現有11個項目,每手買賣單位由1,000股減為500股,合併將於一六年初或之前完成。

李澤鉅指,今次重組有三個考慮,包括成長歷史、對公道執着及協同效應,長建可說是李澤鉅由零開始帶大,對電能付出許多心力,所以「手掌係肉、手背係肉」,長建在九三年創立,可以叫做大佬,由上市時市值170億元增至目前逾1,600億元,差不多10倍。

經過最複雜的長和系合併、業績公布、鎖定期後,上周三李澤鉅可以「扑槌」,但他已飛往北京參加閱兵儀式,至上周五早上回港,下午拍板,今周一進行董事會議,故昨日才正式公布。

電能實業早於一九七六年成立,前身為香港電燈集團,於九七年成立全資附屬公司港燈國際,夥拍長建進行海外併購,於一一年二月港燈易名為電能實業。

長建與電能合併交易條款

1. 長江基建透過協議安排方式合併電能,每股電能換取1.04股長建股份,完成合併後,長和將持有長建49.19%股權,電能將除牌

2. 長建擬派每股長建股份5元的有條件特別息

3. 長建將易名為長江基建實業(集團),每手單位由1,000股變為500股

4. 合併計劃獲至少佔75%合資格電能獨立股東通過;而於電能法院指令股東大會上表決反對該計劃的票數不超過電能股份總表決權的10%