港銀6招防內傷

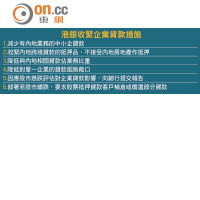

中國經濟上半年實現「保七」,惟業界對中國經濟前景仍審慎,同時中港股市經歷上周「小股災」後,是否回穩仍是未知數,港銀透過「六招」自保。消息指,有港銀近期不再接受內地房地產作為抵押品,並主動降低內地相關貸款佔比,有亞洲區域銀行更要求香港子行,即時評估對企業貸款影響及提交報告。

有銀行家直言,已部署若股市持續急跌,會立即要求股票抵押貸款的客戶補倉或追收部分貸款。

拒收內地房產抵押

港銀對跨境貸款的風險管理態度,隨着中國經濟持續低迷而更趨嚴謹,有銀行業風險管理人士透露,個別銀行透過兩招針對行業及抵押品風險,包括開始調整貸款組合,例如減少有內地業務的中小企貸款,有銀行甚至收緊跨境貸款的抵押品要求,不再接受內地房地產作為抵押品,只願接受現金存款或銀行信用證作為抵押。

消息又稱,近年內地貸款一直是港銀盈利增長引擎之一,惟隨着中國經濟增長放緩,現時港銀的內地跨境貸款壞帳率,已普遍高過香港部分,銀行貸款的香港部分壞帳率普遍不足1%,惟個別銀行的內地部分壞帳率已高達2至4%。

事實上,金融管理局已經預見內地相關貸款的集中風險,助理總裁(銀行監理)鄭發於三月份向銀行發出守則,要求本港銀行在企業貸款方面有更統一與審慎的風險管理標準。

大企業借錢未必接

一家大型港銀企業部主管透露,已從兩方面着手,包括刻意降低內地相關貸款佔業務比重,現時相關貸款佔業務增長貢獻比例跌至單位數;另方面,大型企業有貸款需求也不敢「大做」,降低對單一企業的貸款風險敞口,甚至建議客戶進行銀團貸款。

美銀美林基金經理調查顯示,淨62%基金經理預期,未來十二個月中國經濟會放緩,多達八成基金經理更預期中國經濟增速將於一八年底前「破六」。

股市再冧會Call loan

除經濟因素外,A股亂象頻生,同樣增加銀行對壞帳的憂慮,再透過兩招評估及部署應對港股「黑天鵝」。

消息透露,港股上周三曾急挫2,138點,觸動銀行高層神經,有亞洲區域銀行總部隨即要求香港子行匯報企業貸款情況,包括借款企業的母行及子行是否上市公司及有否停牌,以及相關貸款會否因股市急挫而影響抵押品價值,香港子行必須即時提交報告。

據了解,有中小企將持有的藍籌股,折讓五至六成作為抵押獲取銀行貸款,股價上周大幅下挫,令折讓後的股份價值低過貸款額的「警戒線」,銀行已經部署如果股價未見反彈,將會要求相關企業客戶增加抵押品補倉,甚至先償還部分貸款。

有企業銀行家承認,股市上周顯著下挫,客戶未及補倉,抵押的股票已急速反彈,因此實際影響不大,惟若股市急挫的情況持續逾兩周及不見起色,「就會好大件事」,直接影響企業借貸。