聯儲勢「鷹」提前加息

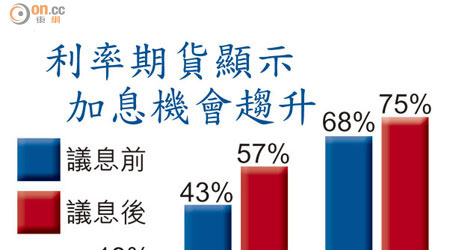

美國聯儲局結束兩日議息會議,為第三輪量化寬鬆(QE3)畫上句號,議息聲明保留維持低息「一段長時間」的承諾,但經濟評估意外地偏向鷹派。議息結果公布後,利率期貨顯示,明年六月、九月和十月的加息預期皆告上升,當中明年九月加息機會率由43%升至57%,明年十月加息機會率由68%升至75%。

儘管近期全球金融市場波動,但當局向美國經濟投下信心一票。議息聲明指出,職位增長步伐牢固,失業率回落,上次聲明中「大量勞動市場資源未用盡」的措辭修訂為「勞動市場資源未用盡的情況逐步改善」。

經濟增強抵銷通脹放緩的疑慮,聲明指出,雖然較低的能源價格或導致短期通脹受壓,但重申通脹持續低於2%目標的可能性減退。

未提外圍風險 市場意外

事實上,今年以來當地非農業職位增長平均達22.7萬,勢是九九年以來最勁,九月份失業率降至5.9%,與當局視為全面就業的目標區間上限僅相差0.4個百分點。與此同時,八月份個人消費開支指數按年僅升1.5%,連續二十八個月低於2%。

不少經濟師指出,聯儲局對經濟看法正面,聲明中沒有提及外圍衝擊、美元強勢、全球經濟放慢和外圍通縮風險,從市場角度而言是更加鷹派,由於今次不設議息後記者會,轉鷹時機令市場頗感意外。

隨着QE結束,局內未來勢轉為討論何時加息,以及如何就加息與市場溝通。

高盛:聯儲過分樂觀

高盛首席經濟師哈哲思指出,聯儲局對增長前景的看法大致上沒有改變,儘管認為當局描述經濟的部分措辭過分樂觀,但他相信經濟會以緩慢而穩定的速度增長,故維持當局明年九月加息的預測。花旗集團認為,議息聲明對經濟的看法較從前更樂觀,估計不會推遲加息預期。

High Frequency Economics經濟師奧沙利文更料,當局會於明年六月開始收緊銀根,但認同加息取決於經濟數據,目前沒有迫切性透過議息聲明作出加息暗示。

事實上,按照聯儲局官員的息口預測,明年底息口應升至1.375厘,若要符合此預測,當局應於明年六月開始逐次會議加息0.25厘。

當局則於聲明中重申,加息時機取決於經濟數據,聲明中新增闡釋,若就業市場較快改善或通脹上升,可能較預期快加息,相反則可能較遲加息,反映加息的不確定性。當局將於十二月開始,測試長期定息逆回購協議對調控聯邦基金利率的功用。

續維持寬鬆貨幣政策

可以肯定的是,前後三輪QE令聯儲局資產負債表規模升至破紀錄的4.48萬億美元,當局會繼續把到期回籠資金再投資,以維持寬鬆政策。QE告終,十年期美債孳息周三觸及2.36厘的三周新高,升6點子,昨日回軟。