越秀落實116億吞創銀

醞釀兩個多月的創興銀行(01111)賣盤商討昨晚終於塵埃落定,由越秀集團以每股價35.69元向75%合資格股東收購最多3.26億股創銀股份,全部75%股份涉資116.44億元,計及特別股息4.5195元,每股收購價實為40.2095元,相當於市帳率2.35倍,僅低於招行(03968)○八年以天價收購永隆銀行的2.91倍;交易完成後,創銀上市地位將維持不變。廖企及創銀於周一復牌。

越秀集團董事長張招興表示,此次收購符合越秀集團金融業務總體戰略。透過創興銀行的金融服務牌照、客戶網絡、綜合性的產品組合和上市地位,進一步開發其在香港及其他地區的金融服務平台。

專家建議接受收購

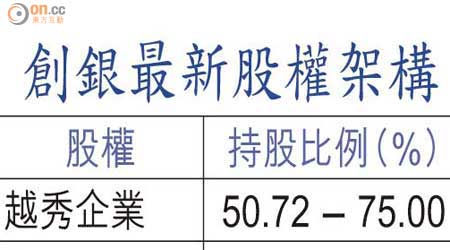

廖創興企業(00194)及其聯繫人士現時持有50.72%創銀股份,中遠集團則持有20%創銀股份,兩者均已承諾接受收購要約,完成交易後,廖企等在創銀持股比例介乎0至12.68%,中遠集團持股比例則介乎5至20%,兩者最終持股比例要視乎28.73%的公眾持股股東有多少比例接受收購要約,即全部接受收購要約的股東合計必須擁有75%創銀股權。

耀才證券市務總監郭思治表示,以這次收購價格相當於市帳率約2.35倍計,以現時行業的環境而言,應難有更高的空間,他認為小股東值得考慮接納要約,以近期招股的重慶銀行為例,招股價相當於市帳率亦未必有一倍。

由於大股東廖創興企業已同意將其全部持股接納要約,倘若其他股東願意接納要約的反應踴躍,可能造成僧多粥少的情況,倘若接納要約股份超過75%收購上限時,收購方將按比例收購股份,惟碎股將不獲收購。

中小型銀行被炒高

近日賣盤消息愈演愈烈,連日來本港中小型銀行股價被炒高,而在周三停牌前一個交易日,受消息刺激,創銀股價已急升7.02%,收報37.4元。上周四及周五停牌兩天後,創銀將於下周一復牌。

此外,創銀在賣盤事件中,涉及的物業去向一直為市場的焦點,創銀通告提到,創銀將以22.30億元作價,把創興銀行中心售予廖創興企業,再由後者以每月租金約566萬元租予創銀,反映廖氏家族有意繼續持有該物業。有關交易須獲兩家公司特別股東大會批准。

事實上,越秀集團已提早為收購事宜作出部署,早前有消息指,集團已尋求約10億美元的一年期過渡貸款協助完成收購。有關交易須獲兩家公司特別股東大會批准。

收購創銀要點

1.越秀集團將按每股35.69港元的要約價,收購最多3.2625億股創銀股份,佔已發行股本的75%

2.交易完成後,創興銀行於聯交所的上市地位將保持不變

3.每名股東可獲有條件的中期特別股息4.5195港元現金

4.廖創興企業、廖創興置業、廖氏集團及愛寶控股已簽署不可撤銷承諾協議