I.T存貨高企有排清

在大力減價去存貨影響下,I.T(00999)半年純利遜預期,按年倒退21.44%至1.19億元,期內存貨額按年升逾三成,而存貨周轉天數更增20天至197天。主席兼行政總裁沈嘉偉於分析員會議上坦承,現季貨品是去年中採購,現時市況明顯與當時不一樣,令存貨大升,因此未來持續要減價促銷。

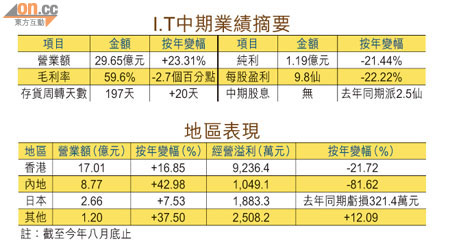

截至今年八月底止半年,I.T營業額按年升23.31%至29.65億元,惟受到經營成本上漲、加大宣傳及折扣優惠令到利潤率被攤薄,因此整體毛利率按年下跌2.7個百分點至59.6%,不派中期息。

內地重災 溢利跌81%

香港業務仍是集團最大收入來源,營業額按年升16.85%至17.01億元,佔整體57.4%,而內地業務是重災區,經營溢利跌81.62%。

存貨高企仍是I.T最大「痛處」,至八月底止,集團存貨額按年上升逾三成至13.24億元,而存貨周轉天數更大增20天至197天。據悉,沈嘉偉於會上透露,「現時大部分存貨為秋冬季貨品,因此將會繼續透過不同的宣傳活動,有信心存貨會有所下降,目標至明年二月底前,將存貨周轉天數下調至140天至160天的水平」。

料維持大折扣策略

與會的建銀國際消費行業研究部高級分析師程惠嫻表示,I.T半年利潤的跌幅較市場預期為大,加上未來仍會維持大折扣的策略,相信毛利率短期內難有改善。她續稱,「現時整體零售市道較上半財年更差,預期I.T下半財年的利潤跌幅會更大……」

同店銷售增幅放緩

上半財年,I.T本港及內地同店銷售增長為8%及12.9%,較去年同期的17.5%及17.6%增幅大幅度回落,同時在港淨增加21間零售店舖,總銷售面積增加5.4%,內地總店舖數目則減少4間至213間,總銷售面積增加2%。程惠嫻指,集團透露於十月份,中港兩地同店銷售增長僅為低單位數。

她料I.T全年同店銷售增長為低單位數,且因應市況,I.T在採購及開店上都會較「手緊」,不過都相當合理,盲目開店增加整體開支,反對前景不利。