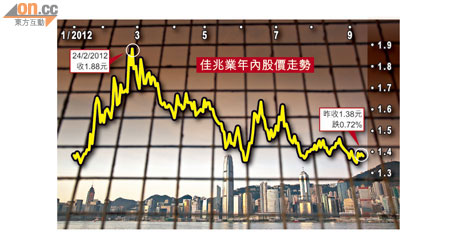

高息債旺佳兆業傳13厘

市況波動,投資者再「吼」高息債。繼路勁(01098)日前發美元高息票據後,佳兆業(01638)亦擬發行高息票據。據悉,該票據息率達13厘。而據外電消息透露,信和置業(00083)亦計劃發行五年期基準美元債券,而收益率將定於較同期限美國國債收益率高280個基點的水平。

佳兆業昨日公布,建議發行美元優先票據,票據所得款項用作撥支現有及新物業項目,以及再融資公司之現有債務及一般公司用途。

副主席譚禮寧表示,是次發債主要是考慮到價格合理,除部分用作再融資外,未有特定用途,又指目前市場反應理想。

內企發逾萬三億人債

公司續指,有關票據定價,包括本金總額、發售價及利率,將根據發行票據之獨家全球協調人花旗,以及聯席牽頭經辦人兼聯席帳簿管理人花旗、德意志銀行及滙豐所進行之累計投標結果釐定。消息人士透露,是次佳兆業計劃發行五年期2.5億美元優先票據,票據息率將達13厘。

標普授予佳兆業擬發行的優先無擔保美元債券「B+」債務評級及「cnBB-」的大中華區信用評級體系債務評級。同時確認佳兆業「B+」的長期企業信用評級,及「cnBB-」的大中華區信用評級體系長期評級。

標普信用分析師李國宜指,確認佳兆業的評級,由於預期該公司不斷擴大的運營規模,低成本的土地儲備及在新市場執行力的不斷改善,至少會在未來十二個月支持其運營表現。

不過,該行認為佳兆業由債務融資支持的激進擴張,下滑的利潤率及有限的財務管理一致性削弱上述優勢。v佳兆業擬進行的發債行為將略微提高其債務水平。

路勁日前公布,發行3.5億美元於二○一七年到期之優先擔保票據,息率為每年9.875%。瑞信報告指,今年首八個月,內地企業債的總額達1.33萬億元人民幣,差不多達到去年全年1.36萬億元人民幣的水平。

歐買債計劃拉低成本

分析指自歐央行上周公布買債計劃後,拉低短期債息,由於企業債根據美國國庫債券釐定風險溢價,令發債成本減低,或增加企業發債的興趣。