格羅斯睇淡沽空美債

「債券大王」格羅斯旗下總回報基金,繼在二月份沽清美債及政府相關債券後,在三月份進一步沽空政府相關債券至淨短倉3%,現金比重則升至31%,是四年來首次成為比重最高資產類別,反映他對美國財政赤字及債務重擔愈益感到悲觀,擔心一旦聯儲局購債計劃結束,美債將缺乏新買家承接,孳息率有突然抽升之虞,故傾向增持現金「保本」。

太平洋投資管理(Pimco)網站資料顯示,截至三月底止,總回報基金的美債及政府相關債券持倉比重,由二月份的0%降至負3%;現金及相關資產比重由23%升至31%,達730億美元;按揭抵押證券比重由34%降至28%;投資級別債券比重則維持於18%。

坦言對美債前景悲觀

格羅斯近月一直表明對美債前景感到悲觀,他在四月份投資展望中坦言,鑑於美國政府債務負擔不斷攀升,美債已幾乎沒有價值。華府除了帳面上的9.1萬億美元聯邦債務外,格羅斯亦擔心必要開支及福利開支佔每年預算案中的比重愈益膨脹,倘包括聯邦醫療保險及社保的負擔,華府實際債務負擔達75萬億美元,相當於當地經濟規模的5倍,他相信美債最終勢必違約,但不會以「傳統」方式違約。他在四月一日接受訪問時亦表示,聯儲局的政策目標顯然是改善經濟及創造就業,並為股市提供支持,但問題是,當聯儲局停止購入美債,私人機構是否願意接棒?

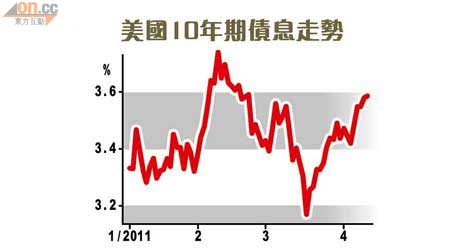

市場憂孳息大幅抽升

管理約2,360億美元資產的總回報基金是全球最大債券基金,其投資策略一直備受投資者關注及跟隨,該基金的投資回報紀錄驚人,在過去十年持續跑贏基準指標──巴克萊資本美國債券綜合指數的回報率。根據彭博社資料顯示,總回報基金去年回報達7.3%,跑贏84%同類型基金。

有分析認為,作為美債最著名投資者之一的格羅斯看淡美債前景,勢必加劇市場對美債的憂慮情緒,當聯儲局如期在六月結束購債計劃,美債孳息率恐會隨即大幅抽升,加重華府的融資成本。市場同時關注民主共和兩黨可否在數周內就調高14.29萬億美元的發債上限達成共識,否則財政部無法發行新債以支付利息,以及為到期債務再融資。