內銀無視監管超貸

人民銀行周一要求內地六家大型銀行上調存款準備金率0.5個百分點,從而凍結約2,000億元(人民幣‧下同)的銀行體系資金。分析認為,人行此舉或與九月份信貸投放超出監管預期,以及通脹預期升溫有關。市場盛傳九月內地整體新增貸款或高達7,000億元,遠超出市場預期。

《中國證券報》昨引述消息指,僅四大國有銀行和9家股份制銀行,九月新增貸款即達3,000億元以上,「大大超出監管部門的信貸投放規模和節奏」。

報道指出,四大國有銀行上月的新增貸款超過2,000億元,9家股份制銀行亦達到1,020億元。其中,被人行「選中」實施差別化上調存款準備金率的招行(03968)和民生銀行(01988),當月信貸投放分別達230億元和380億元。

人行收緊銀根防通脹

分析指出,按照全年各季「3:3:2:2」的投放節奏,以及每季「4:4:2」的安排推算,九月新增貸款應控制在2,800億元左右,但實際投放金額已超出監管部門的要求。此外,市場預期九月份居民消費價格(CPI)增幅將進一步上升至3.7%至3.9%,在通脹預期不斷加劇的情況下,人行才採取針對性措施,減少流動資金過剩。

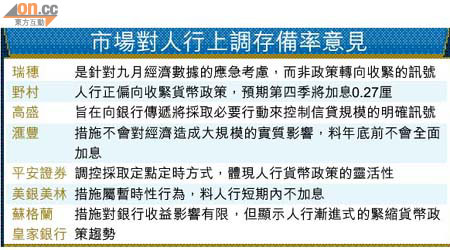

平安證券發表研究報告指出,在日本央行減息,全球流動性供應可能增加,加上內地一線城市對住屋實施限購政策,令資金可能流向其他領域。在雙重因素下,人行定點定時上調存備率,反映了貨幣政策的靈活性,也有其必要性。

瑞穗證券首席宏觀經濟學家沈建光認為,人行此舉可能是針對即將公布的九月份經濟數據衝高,防止年內流動性大幅超出既定目標所做出的「應急」措施,而不是收緊政策的訊號。

專家:存備金或再上調

滙豐認為,臨時限制資金流動性對實質經濟影響不大,預料未來幾季內地會再將存備率上調0.5個百分點,但年內不會全面加息。

蘇格蘭皇家銀行則將措施視為人行漸進式貨幣政策緊縮趨勢的訊號,但上調存備率對銀行收益影響有限,貸存比率較低的銀行,所受影響更小。

受人行收緊銀根的消息拖累,滬深兩市銀行股普遍逆市下挫。其中,交行跌0.66%、中信銀行跌1.27%、民生銀行跌0.56%。

招行行長馬蔚華表示,人行對6家銀行實行差別存款準備金率,是收縮流動性、防止通脹的訊號,並非銀行自身的原因所致。