聯儲勢連環泵水

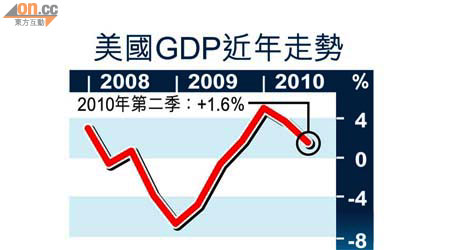

美國經濟增長近月有放緩迹象,聯儲局雖在八月宣布以到期按證的回籠資金購美債,以維持其資產負債表規模及避免銀根逐漸收緊,行動被市場形容為小型量化寬鬆措施(QE Lite),惟效果有限,高盛料聯儲局最快在十一月推出新一輪量化寬鬆措施(QE II),或買入1萬億美元美債。

雖然前財長保爾森及股神巴菲特異口同聲地唱好美國不會陷入雙底衰退,但當地經濟仍復甦乏力,甚至巴郡副主席芒格在周二亦警告,就業市場在未來一段日子仍然「差勁」,他未發現有任何僱主會在短期內大量招聘。高盛預期,美國失業率將由八月份的9.6%,在明年初攀升至10%;通脹率將由目前約1%,在明年底下降至0.5%,而當地樓市或會在明年延續跌勢。

高盛估下季7.8萬億買債

高盛估計聯儲局將需要加碼買債以提振經濟,該行首席經濟師Jan Hatzius表示,不認為聯儲局在本月的會議會有所行動,但有頗大機會在十一月或十二月公布新一輪量化寬鬆措施。若當局買入1萬億美元(約7.8萬億港元)美債,將可推高美國國內生產總值(GDP)0.3至0.4個百分點,並加強金融市場的穩定性。

已於本月退休的聯儲局前副主席的科恩以個人名義表示,降低失業率的行動仍裹足不前,令到當局有理由審慎考慮加推措施。他預期,當局不會推出大規模購債計劃以取得震懾效果,反而會採取小規模行動,並承諾會因應經濟情況擴大計劃規模,料有關承諾將足以維持當地長期利率低企。

Pimco賭美避過「十年通縮」

另太平洋投資管理(Pimco)打賭美國不會出現如日本在九十年代經歷的「十年通縮」。監管機構文件顯示,Pimco出售與美國消費物價指數(CPI)掛鈎的長期衍生工具合約,若美國物價在截至二○二○年的10年內跌穿特定水平,Pimco最多會賠償81億美元予投資者,Pimco已初步就有關合約收取7,050萬美元費用。

Pimco基金經理Mihir Worah表示,美國在未來10年通縮的機會微乎其微,相對潛在風險,有關合約的收入相當理想。

Pimco行政總裁埃里安呼籲在下月舉行的國際貨幣基金組織(IMF)及世界銀行周年會議中,應集中討論雙底衰退風險的問題,因為有很多例子顯示,多國救市政策的成效較預期差,若不盡快作出改善,工業國回復高增長及創造就業上將面對更嚴峻的挑戰。