工銀私有倘失敗需籌50億

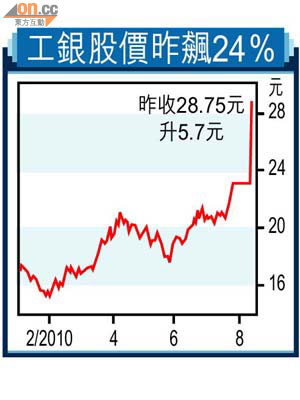

工行(01398)日前公布以每股29.45元私有化工銀亞洲(00349),市場均指作價合理,工銀亞洲昨復牌後亦急升24.7%,收報28.75元。摩根大通預期,一旦私有化失敗,工銀亞洲潛在跌幅大之餘,更或需集資高達50億元。

工行業務未夠分散

工行表明,若私有化不成功,工銀亞洲或需集資和控制派息,摩通發表報告指,私有化工銀亞洲的價格較合理值高45%,認為溢價合理,料私有化成功。惟一旦失敗,工銀亞洲將有很大的潛在跌幅,並需集資50億元,以將一級資本比率提升347點子至12.5%。

瑞信亦指出,私有化出價合理,交易完成後,工行將錄得52億元人民幣商譽,資本充足比率將降8點子。

工銀亞洲被私有化重燃中小型銀行購併概念,花旗認為,工銀亞洲私有化價格有助支持本港中小型銀行股價,維持相關股份買入評級,但該行重申,本港家族銀行仍陷於兩難,即賣盤或繼續被大型同業侵蝕其業務。德銀則表示,不能排除工行在中期內仍會進行潛在收購。

此外,《財經國家周刊》引述工行董事長姜建清稱,對該行內地和海外業務結構表示擔心,指業務不夠分散,坦言在海外設分支機構步伐較慢。