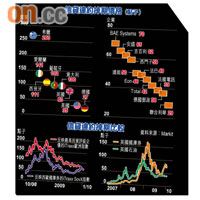

反映德國、法國、英國等15個歐洲發達國國庫券違約風險的Markit SovX指數,周二升至71.5點子,首度高過反映125家最高投資評級企債違約風險的Markit iTraxx歐洲指數,後者同日報63點子,意即價值1,000萬美元的15國國庫券未來五年的擔保成本相當於7.15萬美元。

私營瀕危 政府孭債上身

不少擁有龐大財赤的歐洲國家為了扭轉經濟困局,遂「貼錢」打救私營環節,變相把私營環節債務「攬上身」,繼而大量發債填補赤字;相反,經濟復甦憧憬則提振企債市場。自去年九月以來,SovX指數累升20點子,iTraxx歐洲指數則大幅收窄30點子。

英CDS價遠超聯合利華

隨着歐洲國庫券孳息率高過個別企債後,「國債無險」這套理念經已改變。以先後被三大評級機構警告隨時降級的英國為例,其信貸違約掉期(CDS)價格自去年九月累計急飆40點子,至83點子,遠高於聯合利華(Unilever)和英國石油(BP)的29點子及38點子。

但有批評指出Markit的SovX指數並非高度流通,故投資者毋須過分看重該指數四個月來累積20點子的升幅,再者即使同屬上述指數涵蓋的國家,債務纍纍的希臘與被視為歐洲經濟指標的德國的CDS價格卻差天共地,前者已升穿260點子,後者過去數月維持於27點子。

巴克萊資本定息收入策略師沃辛頓表示,即使歐洲各國共同經歷金融危機,彼此財政卻處於不一樣的境況,故「國債無險」的觀念,德國依然適用。

美銀美林定息收入策略師賴斯則認為,雖然歐洲各國可透過印銀紙避免技術上違約,但此舉大大打擊區內貨幣,最終輸家是投資者。

區內債務比例最高的希臘再成為投資者「掟貨」重地,原因是歐盟統計局日前指出希臘財赤有「報細數」之嫌,加上該國發債反應冷淡,除了股債市場急挫,其CDS價格周二進一步飆升至263點子,較聯合利華、BP和德國郵政多家歐洲優企高出六倍。分析員認為,希臘面臨的財務困境正好警示其他歐洲國家理財不善的潛在後果。

希葡經濟料「慢性死亡」

評級機構穆迪昨日表示,對歐洲國家財政來說,今年將是充滿挑戰的一年,AAA信貸評級的歐洲國家尚算「安全」,但希臘和葡萄牙的債務問題勢把兩國經濟推向「慢性死亡」,面臨降級風險。