亞洲經濟復甦,區內貨幣具升值潛力,亞債基金經理看好人民幣可每年升值2%至3%。而亞洲企債逐步受海外投資者青睞,在需求帶動下,亞債價格有望被扯高。

年內增長9%贏美債

按晨星的債券基金類別表現,亞債基金嶄露頭角,年內平均錄得約9%的升幅,同期美元政府債券基金則輕微上升0.39%。西方資產管理亞洲投資主管Rajeev De Mello表示,今年較多資金流入高息企債,雖然相關的債價已累積不少升幅,但現時高息企債息差依然很闊,尚有收窄空間,故現水平仍具投資價值。

相比歐美市場,亞洲區發債規模只是「蚊髀同牛髀」。據彭博的七月底數據顯示,亞洲(不包括日本)的高息債券總市值只有190億美元,而美國及歐洲的發債總額則分別達6,430億美元及700億美元。De Mello並不擔心亞洲區內債券市場不活躍,存在流通性不高的問題,認為各地政府很支持信貸市場,當出現問題時,政府會作出協助。另方面,雖然區內的私人企債數目寥寥無幾,但發債機構規模龐大,對區內企債有信心。

區內前景大多看俏

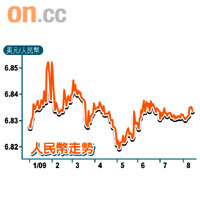

專注於管理固定收益投資的De Mello表示,在選擇債券時,會考慮國家的前景多於息差變化。他認為,由於內地的貨幣政策時有改變,經濟亦會逐步由出口轉至內需主導,靠內需增長填補出口的部分跌幅,而在環球經濟回穩下,內地經濟復甦速度及力度遠超過歐美國家,他看好人民幣前景,料明年內上升2%至3%不足為奇。

De Mello續稱,今年原材料價格有上升趨勢,人民幣轉強有助紓緩物價的升幅,故中央傾向讓人民幣升值。他又估計,大陸、澳洲及印度在亞洲區內先行加息。長遠來說,他對印尼盾、韓圜及印度盧比的升值表樂觀,但看淡新台幣及泰銖的匯價。

亞洲市場發行的債券多為主權國債,除菲律賓和印尼外,大部分亞洲國家發行的債券均屬投資級別債券,故風險較低,並吸引國際投資者認購,De Mello認為,區內政府應積極發行債券,推動債券市場發展。該行的亞債基金組合中,逾60%投資當地政府的債券,整體五大國家地區分布為南韓、台灣、中港及印度,但在其環球債券基金中,亞債資產比重只屬偏低水平。該行的亞債基金成立至六月底上升約5%,但基金成立只有一年多,表現未能與同類型基金比較。

另外,投資者不難發現部分債券基金的基金經理會投資利率及貨幣的衍生工具,如外幣掉期或遠期合約,目的是避免匯率波幅影響債券收入。在De Mello所管理的亞債基金中,十大持股項目中就有五年期的人民幣不交收掉期合約(NDS),資產佔組合逾10%。由於考慮流通性及交易對手風險,他建議以短年期的掉期合約作貨幣對沖,以增加基金組合的穩定性。