招行純利微揚 經營費減10%

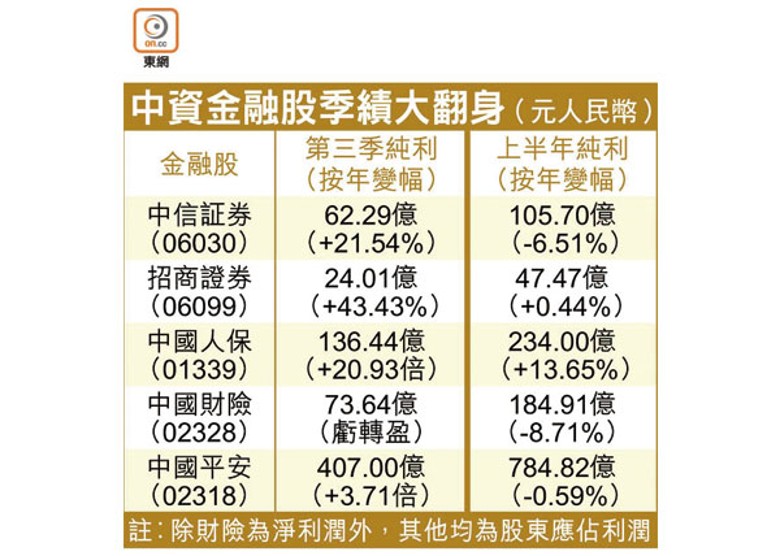

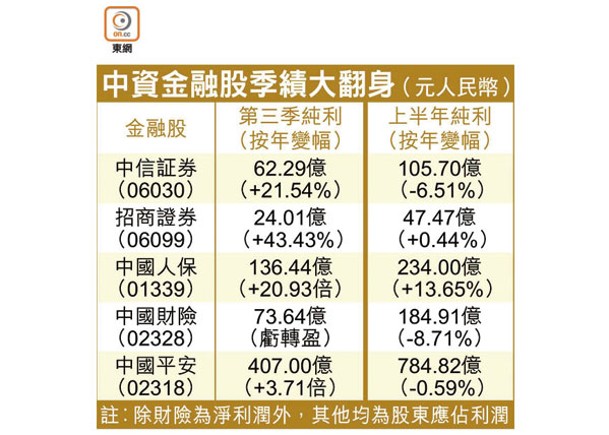

中央9月底透過貨幣和財政政策「雙重發力」令股市報復式反彈,內險和券商股上季業績對比上半年脫胎換骨(見表)。藍籌內銀招商銀行(03968)上季純利按年亦升0.79%至384.41億元(人民幣‧下同),扭轉了上半年的跌勢,原因卻不見得是非利息收入隨市況改善,而是經營費用突然急減10%,不同於上半年只是大致持平。

截至9月底止季度,招行淨手續費及佣金收入仍按年倒退12.85%至173.74億元,跌幅跟上半年的18.6%相比難言明顯好轉。其中,在消費疲弱下,銀行卡手續費收入按年仍下跌近一成。

首3季累計,「代理證券交易收入」按年升34.03%,可是上半年也升近32%,原因同為「香港資本市場客戶證券交易需求提升」,資產管理手續費及佣金收入跌幅由上半年的2.61%擴至6.16%,原因仍是「招銀理財和招商基金管理費收入減少」。可見資本市場回暖的潛在利好,也許仍有待釋放。

住房汽車不良貸率升

貸款方面,上季淨利息收益率(淨息差)為1.97%,按年跌14點子,遂見淨利息收入按年跌0.82%至532.9億元,原因仍是「有效信貸需求不足」等。不過,淨息差按季僅跌兩點子,對比去年末季僅低7點子,原因是計息負債年均成本率下降,客戶存款上季為1.54厘,按年縮0.1厘,按季縮0.04厘。

資產質素方面,9月底不良貸款率為0.92%,其中企業貸款為1.05%,對比去年底有所下降,但零售貸款升至0.94%,小微、樓按和信用卡都升,而商用房、汽車、住房裝修等「其他貸款」的不良率更達15.02%。此外,可能變為「不良」的關注類貸款比率升至1.27%,企業和零售貸款分別升至0.85%和1.71%,其中樓按和信用卡分別升至1.27%和3.91%。

惠譽分析師徐雯超認為,內銀樓按風險仍可控,首先不良率仍相對低,居民就算未必願意再加槓桿,現時負債水平放眼全球也不至於過高,況且減按息可減輕業主負擔、保交樓可穩住信心。儘管中小銀行經營壓力較大、風險出清時間也會較長,但由於中央近年不斷加強防風險措施,就算出事,對整個銀行系統的傳染風險仍可控。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方