港經濟未「息」反彈?

富瑞憂就業轉弱 不利銀行樓市

香港消費力外流等結構性問題,恐非單靠進入減息周期就能解決,而且參考美國聯儲局最新「點陣圖」,本輪減息的終點仍接近3厘。分析指,就算美國減息刺激當地經濟,本港經濟並不跟隨美國,迄今的積病恐使就業情況再差,既不利銀行資產質素,亦會抑制樓價回升。得觀察中央重錘救市,對本港經濟的刺激作用,能否為整體景氣帶來轉機。

富瑞證券研究部中國金融業副總裁黃梓皓接受本報訪問時估計,本港樓價今年下半年有望企穩,下年應該回升5%左右,「現在租金上升,按揭息率之後又會下跌,按息將會低過租金回報率,入市意欲便得以提高,況且每年總有人結婚買樓。」

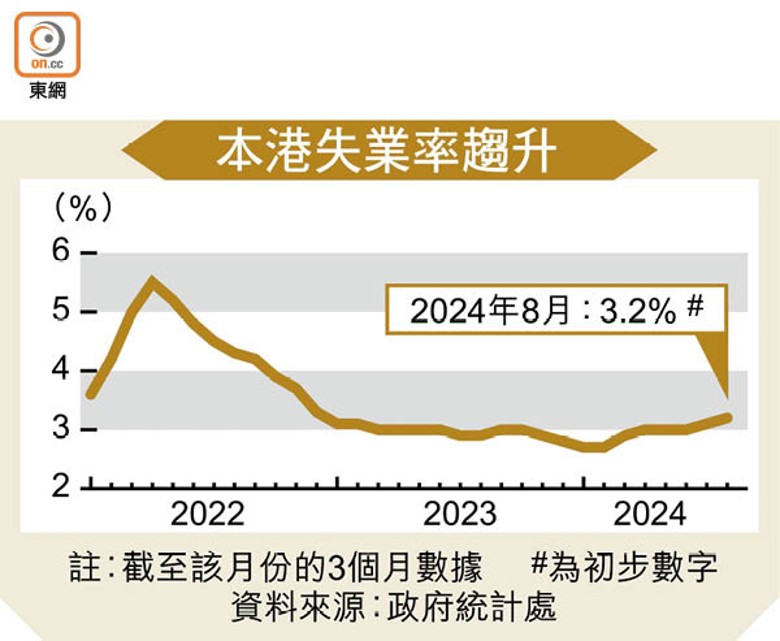

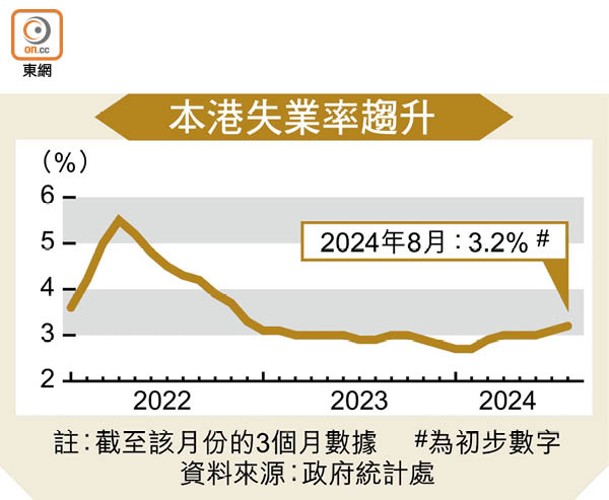

「樓價無非看家庭收入和息口,如果香港家庭收入水平維持不變,息口每降一厘,樓價能升一成」,但當前他最擔心的變數是收入,亦即減息後的就業情況。本港失業率低企,原因是近年有一批人移民,這也使得收入在實際利率高企的情況下未有向下調整,「現在大家開始見到香港勞動成本、匯率等相比內地缺乏競爭優勢,結果就是經濟活動流失。」

商業房產減值撥備或增

他說,本港經濟說不上很差,「但可以再差啲……老師或者公務員還好,但金融有裁員消息,零售及旅遊不太樂觀,地產商去庫存又打擊建造業,二判、三判嗌救命,就算經濟保持不衰退,失業率未來6至9個月升上3.5%、3.6%的機會也不小,一些無抵押個人貸款可能有壞帳,又或者一些企業貸款要降級」。

早前有分析依照亞洲金融風暴等歷史經驗,推算本港銀行股香港商業房地產(CRE)貸款的預期信貸損失(ECL)最壞會升至目前相關貸款餘額的9%,基本預測是3.5%。黃梓皓亦認為,港銀會為香港CRE貸款計提更多減值撥備,但終極頂多就是貸款總額的4%。

業界人士指,港銀大致上將香港CRE貸款分為4等,頭等是新鴻基地產(00016)之類的大型企業,沒有違約問題,其次是中型發展商,亦不太令人擔心,但第3等開始不然,港銀會要求更高利息才願意批出貸款,或者可能已經想退出,第4等就「斬手指都唔做」,第三、四等分別佔港銀香港CRE貸款組合的20%和10%左右。

黃梓皓估計,港銀CRE的不良率介乎10至20%,違約損失率(LGD)約20%,兩者相乘可推算相關貸款會有2至4%減值損失,再對比香港CRE佔所有貸款,就算一次過計提撥備,也不至造成很大衝擊。LGD是指貸款最終無法收回的部分,銀行要收回款項就是把抵押品出售,按理LGD與抵押品價值成反比。

不過,息口減1.5厘對於一些CRE貸款的償付也意義不大,經濟有隱憂下,商用物業所帶來的現金流未必能夠實現收支平衡,「我搵過一幢東九龍寫字樓計過數,結果是租金收入不足以填補利息支出,況且有空置率問題,除非HIBOR真係跌到落1.5厘或更低,就唔同講法。」

新地前景看俏 恒地尚可

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方