華降準減息預期升溫

逾25%業界料LPR調低 券商看淡內銀盈利

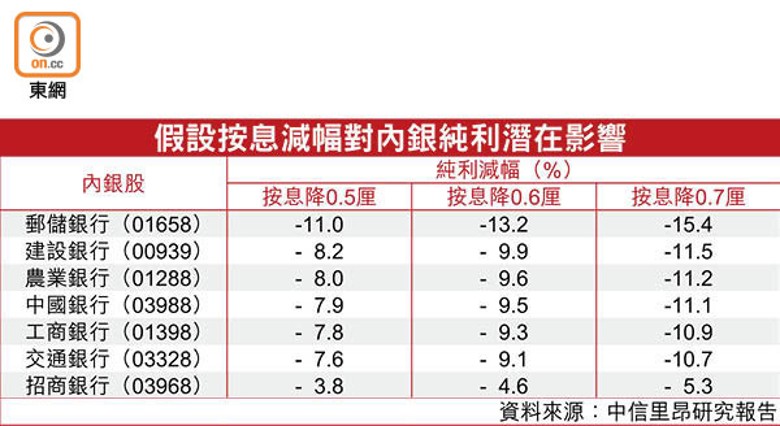

隨着美國減息半厘塵埃落定,全球另一大經濟體中國的降準(降低存款準備金率)減息(降低存量按揭利率)呼聲再起。中國人民銀行今日將公布9月份的一年期及5年期以上貸款市場報價利率(LPR),市場對於LPR會否下調相當重視,特別是一年期LPR與企業短期融資、消費貸款等緊密相連的各項短期貸款利率可能迎來新一波調整,同時更有投行分析指,下調按息3大情景對內銀股的潛在影響不容忽視。

近日有外媒調查顯示,超過四分之一的金融機構預計,一年期LPR在9月有望下調;超過兩成金融機構估計內地本月將下調一年期中期借貸便利(MLF)利率;另有超過一半機構預料人行在未來3個月將會降準。

專家:降低企業融資成本

對於美國落實減息半厘,內媒紛紛引述專家估計,在中美息差大幅收窄下,將有效緩解內地實施貨幣寬鬆政策決策時,對於人民幣資產價格進一步下跌的顧慮和掣肘。內地房地產研究機構易居研究院副院長嚴躍進認為,聯儲局本次減息對內地貨幣政策、宏觀經濟和產業經濟將形成利好,當中對房貸利率的影響可能會更明顯,包括9月至今年底前LPR減息機會率和幅度均會增加。

中指研究院市場研究總監陳文靜亦指,美國大幅減息,為內地之後貨幣政策調整釋放出更大空間,預計之後內地降準、減息的調整或加速落地,有助進一步降低企業融資成本。人行貨幣政策司司長鄒瀾在9月初曾指,降準減息等政策調整仍需要觀察經濟走勢,惟法定存款準備金率還有一定調整空間。

存量房貸利率下調機會增

嚴躍進續指,有關「存量房貸下調0.8厘」的討論在坊間已盛傳多時,此次美國減息,或增加存量房貸利率下調的可能。不過,投行中信里昂發表報告提醒,內銀行業仍未見到隧道盡頭的曙光。

該行引述業界意見指出,目前未見明顯的催化劑改變「經濟及需求雙雙疲軟」的局面。該行亦認為,內地經濟或再下行,內銀很難獲得顯著的動力,目前正等待按息下調細節出爐,如果政策有效緩和國有內銀的淨息差損失,該行仍優先選擇建設銀行(00939)及招行。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方