內地小貸企退出潮勢惡化

再迎監管新規 央企遭要求嚴控非主業投資

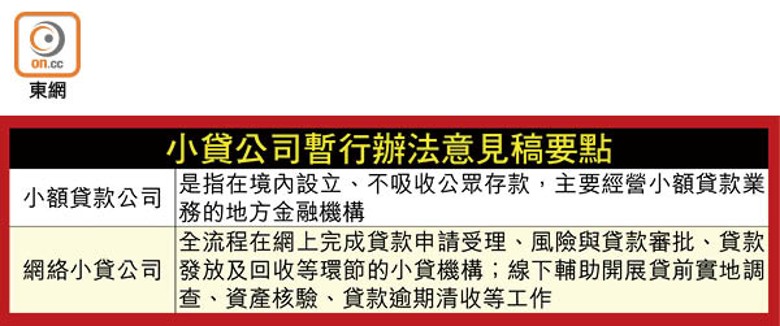

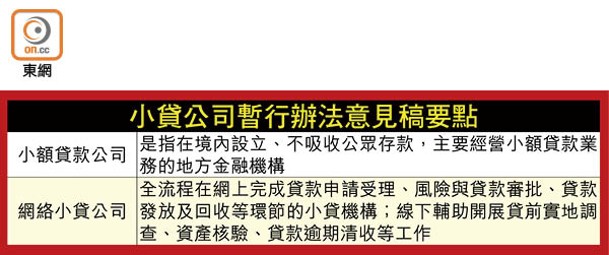

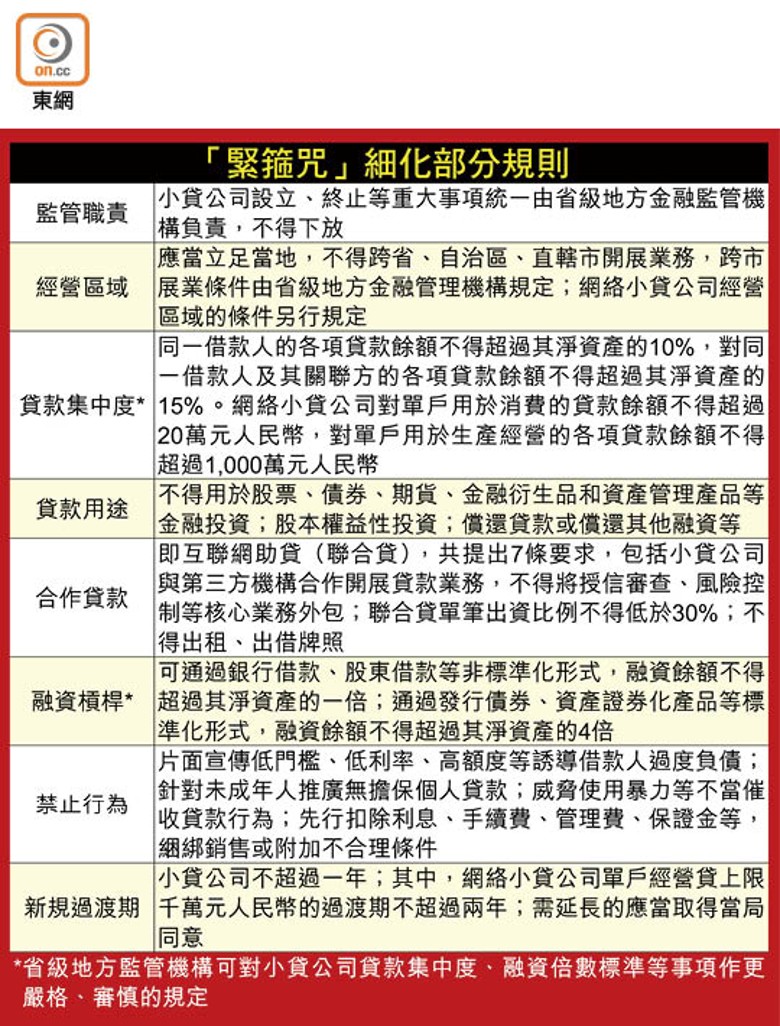

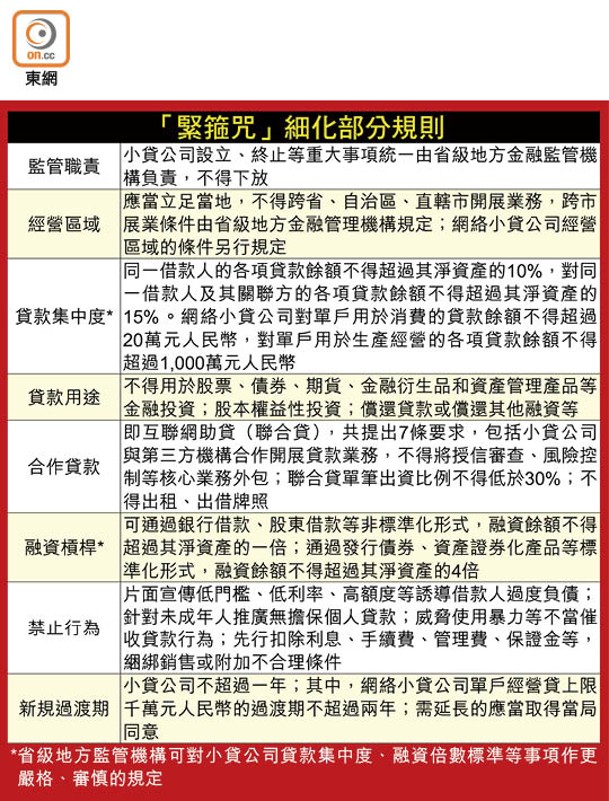

時隔近4年,內地對小額貸款行業監管升級,8月下旬由國家金融監督管理總局發布《小額貸款公司監督管理暫行辦法(徵求意見稿)》,明確列出經營行為負面清單在內,共計逾60條新規,當局表明要「減量增質」,可見對貸款餘額7,581億元(人民幣•下同)的小貸行業不會鬆綁。業界估計,隨着監管政策的加強,以及國資委要求央企嚴控非主業投資等,小貸公司退出潮料持續發酵,小額貸款牌照的轉讓價亦將加速調整。

近10年減四成 剩5428家

目前小貸公司數量和規模與4年前已不可同日而語,自2017年以來,內地已暫停批發新的網絡小貸公司,近年來存量網絡小貸公司數量逐步下降。參考中國人民銀行發布今年第二季統計數據,截至6月底止,共有小額貸款公司5,428家,從業人員約4.69萬人。比起2020年同期的7,333家及7.62萬人,分別銳減25.97%及38.45%,貸款餘額更由8,841億元縮水逾千億元,單計今年上半年,小貸公司數量減少72家。相對2015年上半年的高峰期更急跌3,523家,相當於近10年內銳減幾乎40%,意味每年出清數量逾350家。

金監總局就今次暫行辦法徵求公眾意見時,開宗明義要穩健推進產業「減量增質」,直言對嚴重違法違規經營的小貸公司,授權省級地方金融監管機構依法取消其業務資格。事實上,近月不少中央企業子企已先後轉讓小貸公司業務,告別互聯網小貸牌照,似有支持行業洗牌的先兆。

國務院國資委在今年6月曾開會強調,從嚴控制增量,各央企原則上不得新設、收購、新參股各類金融機構,特別是對服務主業實業效果較小、風險外溢性較大的金融機構原則上不予參股及增持,以做好風險防控。要求一出,就被外界稱為「退金令」,與上半年十多家央企、國企通過公開掛牌出售形式,加速剝離旗下金融股權,涉及銀行、保險等金融機構,以及小貸、融資擔保公司等行動不謀而合。

料現併購重組 優勝劣汰

上海交通大學上海高級金融學院教授吳飛撰文分析指,「退金」主體是非投融資央企國企,原本就不是以投融資業務、金融管理業務為主的央企國企;目的之一在於風險防控,尤其金融作為專業度較高的行業,面臨產業泡沫和風險的可能性更高。央國企參與金融業可能面臨金融風險傳導的影響。

他續指,首當其衝的影響是,涉及出清轉讓的金融機構尤其中小金融機構,進而也會對整個金融市場在某一階段產生影響。最直接的表現可能是資金緊張,如金融市場的一些中小主體,可預見將會迎來極具挑戰的階段,考驗營運管理能力和風險管理能力的時刻即將到來,有可能面臨更密集的併購重組及優勝劣汰。

牌照屢減價 仍無人問津

除了小貸公司數量及規模「雙降」之外,連小貸牌照價格亦不斷劈價下調。北京產權交易所顯示,北京農投普惠控股有限公司所持有的石金小貸公司20%股權,擬以低至10萬元底價轉讓,從50萬元、35萬元再到20萬元,一直多次減價大甩賣,正正折射出地方小貸牌照已陷入無人問津的一面。反觀廣州產權交易所掛牌的廣州保利小貸公司100%股權,雖然轉讓底價仍舊企穩在2.81億元,但即使成交圓滿結束,仍難掩小貸行業迎來重大調整的格局。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方