內銀個人壞帳飆 前景添憂

內銀個人壞帳飆前景添憂

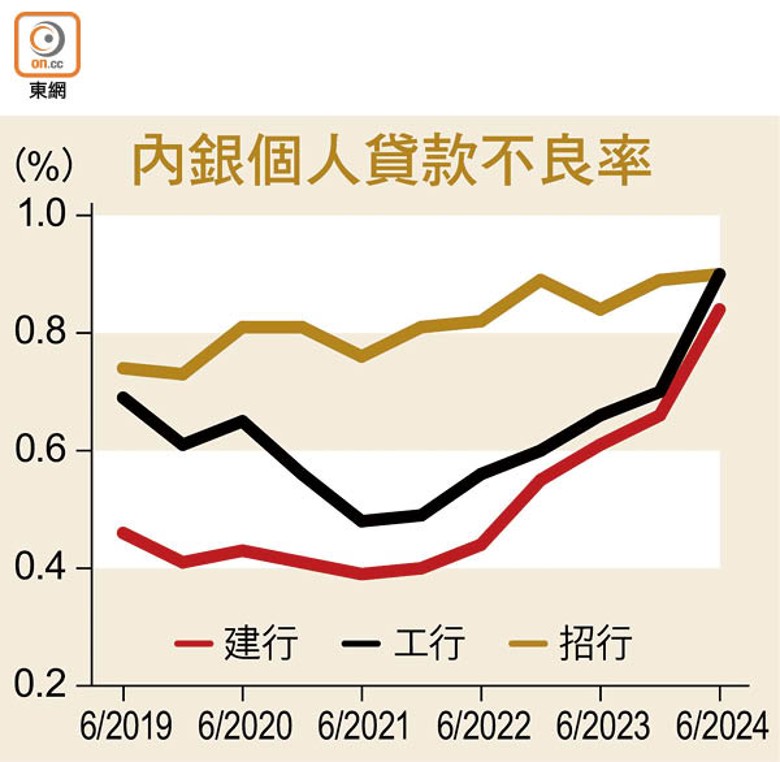

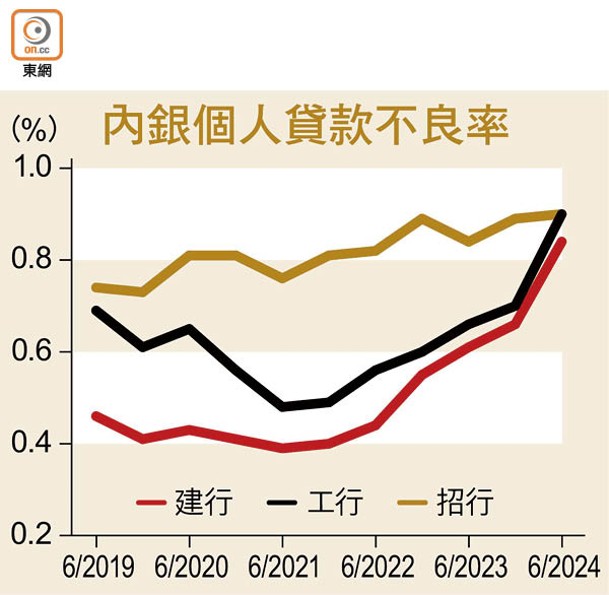

內銀個人貸款多以樓按為主,6月底,4大行的樓按不良貸款餘額較去年底一共上升19.73%,不良率升到0.54至0.6%不等,工行和建行升幅都多於0.1個百分點。不良餘額上升之際,民眾仍有「提前還貸」等,使「分母」亦即樓按餘額下跌,兩者合力推高不良率。

澳新估樓按不良率續升

現時港樓跌價已是「家常便飯」,可是7月份逾期3個月以上的樓按比率也不過是0.1%,遠低於工行的0.6%。本港上次接近這個水平,或要追溯至2004年6月。這個數字在亞洲金融風暴後的2000年曾見1.31%,沙士期間最高是1.16%,連同重組貸款就最高1.65%。

澳新銀行大中華區首席經濟學家楊宇霆不評論個別內銀,並指中港銀行做法有異,不宜直接對比,但估計不良貸多來自新冠疫情和「三條紅線」政策後「摸頂」入市的買家,預期樓按不良率仍有上升壓力,「個分子升,民眾收縮資產負債表又令個分母跌」。

他續指,鑑於樓價持續下行,內銀抵押品價值也會收縮,但現時很多城市仍在防止樓價下跌,抵押品減值可在窗口指導下得以延緩,而且樓按資產質素也取決於就業情況,反映中產階層的城鎮失業率(上月升至5.3%)尚未太差,且居民存款仍多,不見得內地樓按會重演「香港最慘嘅日子」,亦「可以叫銀行寬限,政策空間仲係有」。

經濟弱損還本付息能力

然而,其他類別個人貸款亦引人關注。消費疲弱除打擊信用卡手續費收入,亦威脅個人經營貸款,工行、建行、農行相關不良餘額上半年累飆47.08%。建行的個人經營貸款在6月底止兩年翻了1.88倍,不良餘額累飆6倍,不良率兩年彈近一個百分點至1.57%,其中0.62個百分點來自上半年。

預期人行本周再減LPR

楊宇霆認為,內地零售總額增長恐持續低於3%。他相信,中央也在籌劃提高民眾收入的方案,包括降低既有樓按利率、減免個人入息稅和社會保障費用,按學術論文,每花一元會帶來0.35元的消費。為了減按息,預期本周五會下調貸款市場報價利率(LPR),並搭配0.5個百分點的降準、中期借貸便利(MLF)息率減0.2厘。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方