近半港人擔心無足夠資金退休

香港是全球預期壽命最長的地區之一,並在全球生活成本最貴城市排名中名列前茅。富達國際《2024年亞太區投資者調查》顯示,香港投資者期望於63歲提早退休,46%擔憂缺乏足夠資金應付退休生活,並預計需要依靠退休金和積蓄生活17年。若以港人平均預期壽命85歲(男性83歲及女性88歲)推算,將面臨長達5年的退休收入缺口。

每月開支預算兩萬四

該調查於內地、香港、台灣、新加坡、日本和澳洲等6個亞太區市場進行,旨在了解區內投資者的退休規劃準備度。調查顯示大部分港人並未開始規劃退休,只有38%受訪者表示已開始計劃,年齡介乎45至69歲表示已着手計劃退休的比例僅52%。有趣的是,年輕港人開始意識到及早規劃退休的重要性,30歲以下受訪者當中,19%表示已開始退休規劃,27%表示有認真考慮規劃退休即使尚未行動。

香港投資者預期,退休後每月平均開支為24,000元,為目前月入的60%。82%港人認為,退休後最主要的財務需求為應付日常生活開支,其次為醫療應急基金(68%)和消閒與旅遊費用(63%)。30歲以下的年輕投資者,對退休後是否負擔得起消閒娛樂、旅遊和個人成長開支表現出高度重視。

然而,大部分香港投資者表示對退休的主要憂慮為能否負擔醫療開支、應對長壽風險及通脹風險,顯示大部分港人的夢想退休生活仍是遙不可及。

宜20%稅前收入作積蓄

富達國際香港退休金及個人投資業務總監暨香港地區執行總監陳宇昕表示,根據富達退休儲蓄法則,假設65歲退休,其入息替代率則為退休前收入48%,以維持退休前的生活質素,並建議投資者在工作生涯期間,除強積金供款外,將每年20%稅前收入作為退休積蓄以達成此目標。及早規劃可讓投資者有充裕時間考慮,為實現安逸退休生活而需要達成的選項。

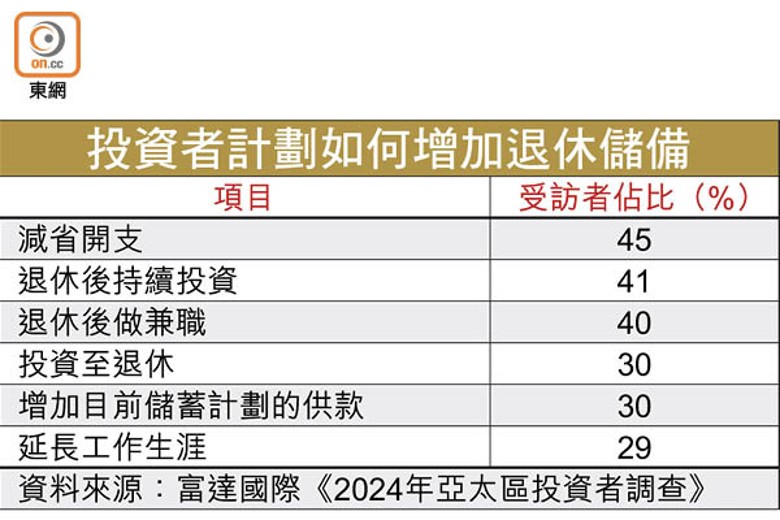

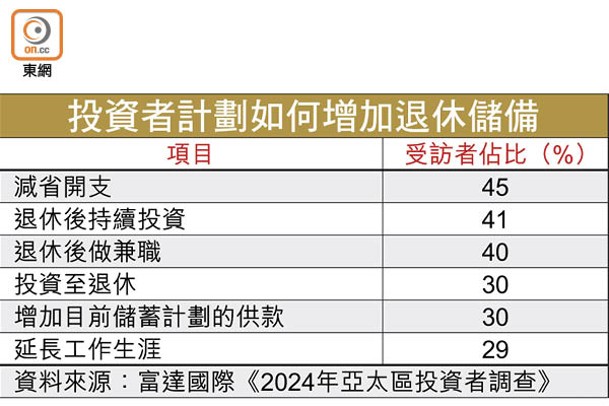

投資是規劃退休重要的一環,投資者於累積儲備的階段,有望透過整個工作生涯長期持續投資,增加退休儲備以實現退休目標。然而,香港投資者表示因為投資損失(55%)、對投資缺乏信心(43%),以及沒有額外供款(34%),導致退休儲備不足。基於上述憂慮,投資者表示為填補退休所需缺口,選擇減省開支(45%),甚至考慮在退休後兼職工作(40%)。

被問及退休後選擇投資產品的首要考慮因素,首選為提供穩定月入(62%),其次為資本增值(24%),只有14%表示保本為首要考量。此外,受訪者對退休後的預期投資回報為7.9%,似乎不太現實,基於最多受訪者認為退休後會選擇定期存款(56%),其次是股票(53%)和債券(40%)。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方