理財Campus:加密幣ETF現貨較期貨好?

緊貼走勢 可現金或實物申購贖回

隨着全球資產泡沫白熱化,「去美元化」成風,加密貨幣近年進入高速發展時期,不僅市場的接受程度正不斷提高,更開始把其視為一種新興的資產。對港人而言,因應首批比特幣和以太幣現貨ETF(交易所買賣基金)已面世,可以為能承受高風險的投資者提供相對簡易和靈活的交易途徑。

3加密幣期貨ETF吸逾5億

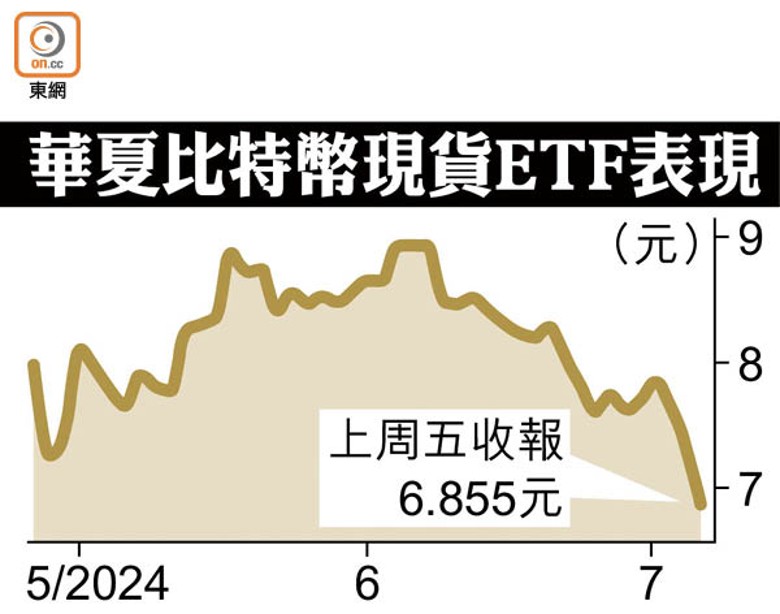

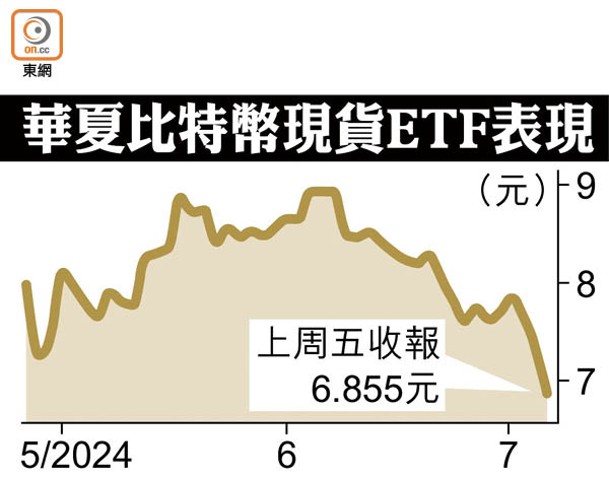

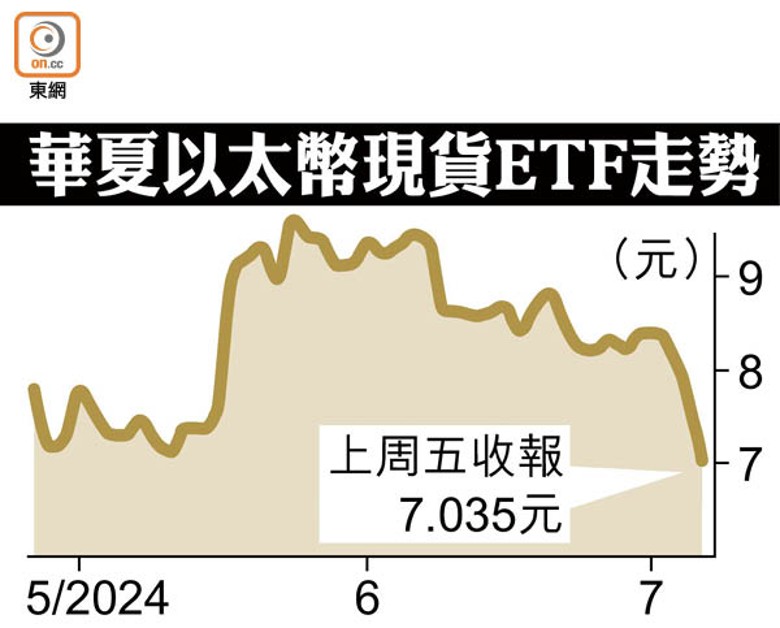

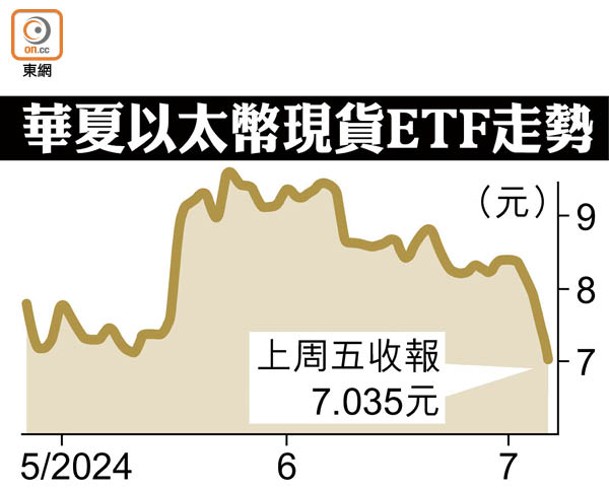

香港首批比特幣、以太幣現貨ETF已於4月30日掛牌,由華夏基金(香港)、博時國際、嘉實國際合共發行6隻產品。這批ETF產品全數設有港元和美元櫃台,華夏基金發行的兩款ETF產品,額外設有人民幣櫃台。而所有比特幣現貨ETF均追蹤芝加哥商品交易所CF比特幣指數,以太幣現貨ETF則追蹤芝加哥商品交易所CF以太幣指數。

港交所資料顯示,在首批加密貨幣現貨ETF掛牌前,香港首批加密貨幣期貨ETF在2022年上市後,已備受投資者青睞,由南方東英和三星資產發行的3隻加密貨幣期貨ETF的日均成交量,由2023年的890萬元增加至2024年首季的5,130萬元,同時吸引5.29億元的資金流入。

期貨產品涉保證金 操作成本高

在港上市的加密貨幣期貨ETF包括比特幣和以太幣期貨ETF,基金經理主要購買芝加哥商品交易所掛牌的期貨來追蹤比特幣和以太幣的表現。

然而,由於涉及期貨投資,相關期貨ETF會因維持保證金要求、期貨溢價和轉倉而衍生較傳統股票ETF高的操作成本,加上期貨表現未必能全面複製實物表現,或與投資者預期有落差。

另一邊廂,加密貨幣現貨ETF理論上能全面複製相關加密貨幣的走勢變幅,而且證監會允許參與證券商通過現金或實物的形式進行申購和贖回,意味投資者可以從比特幣和以太幣經參與證券商換取ETF單位,亦可從ETF換取比特幣和以太幣,部署上較期貨ETF靈活。

港現貨ETF限特定交易平台持貨

惟也要留意,因香港比特幣和以太幣現貨ETF只能從加密貨幣資產交易平台持貨,仍需要面對流動性風險以及交易平台的交易限額風險,亦令成本優勢未必明顯。

以三星資產和南方東英發行的比特幣期貨ETF為例,預計全年開支比率分別為0.95%和2%。而博時國際、嘉實國際、華夏基金(香港)發行的比特幣現貨ETF,預計全年開支比率依次為0.85%、1%,以及1.99%。

監管當局指,自容許香港公眾在受規管平台買賣比特幣和以太幣,不少投資者希望透過傳統的券商和交易所投資產品涉足現貨加密貨幣資產。因此,在滿足投資者需求的考慮下,提供受監管的加密貨幣現貨ETF產品是符合公眾的利益,但提醒投資者入市前,要充分了解加密貨幣,考慮自己的風險承受能力。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方