特朗普恐衝擊股市

魯比尼:倘當選或再策動貿戰 推高通脹

美國總統大選雖然11月才舉行,但金融市場已提前開始為選舉結果定價。隨着前總統特朗普有望重新入主白宮,市場上開始出現所謂「特朗普交易」(Trump Trade)的押注,包括預測長期國債孳息率上升、美元強勢、利好傳統能源等。不過,人稱「末日博士」的著名經濟學家魯比尼(Nouriel Roubini)卻警告,特朗普可能會再次策動貿易戰,繼而衝擊包括美股在內的全球股市。

進口商品料加徵10%關稅

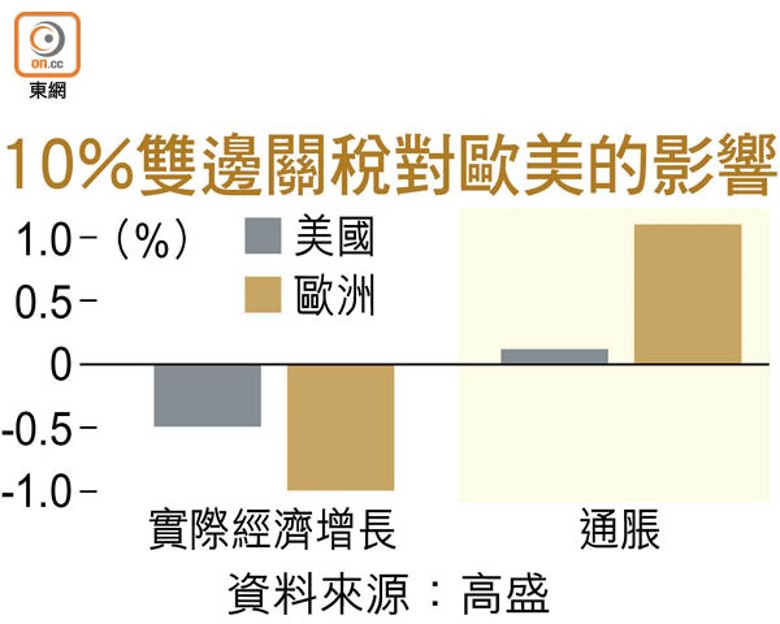

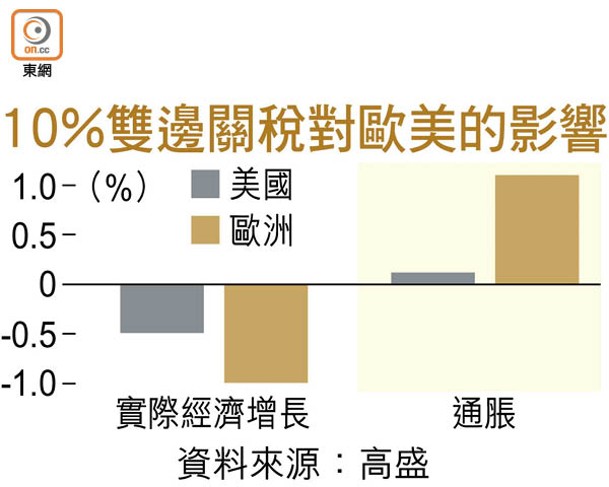

魯比尼預計,特朗普將對所有進口商品加收10%的額外關稅,包括對歐洲、日本、南韓等盟友。另邊廂,這些貿易夥伴亦可能反過來向美國收關稅,最終會導致全球貿易摩擦升級,對美股乃至全球股市不利。他補充指︰「我認為貿易保護主義將導致通脹逐步升溫,這將是令人擔憂的事情,對債券市場來說也是如此。」

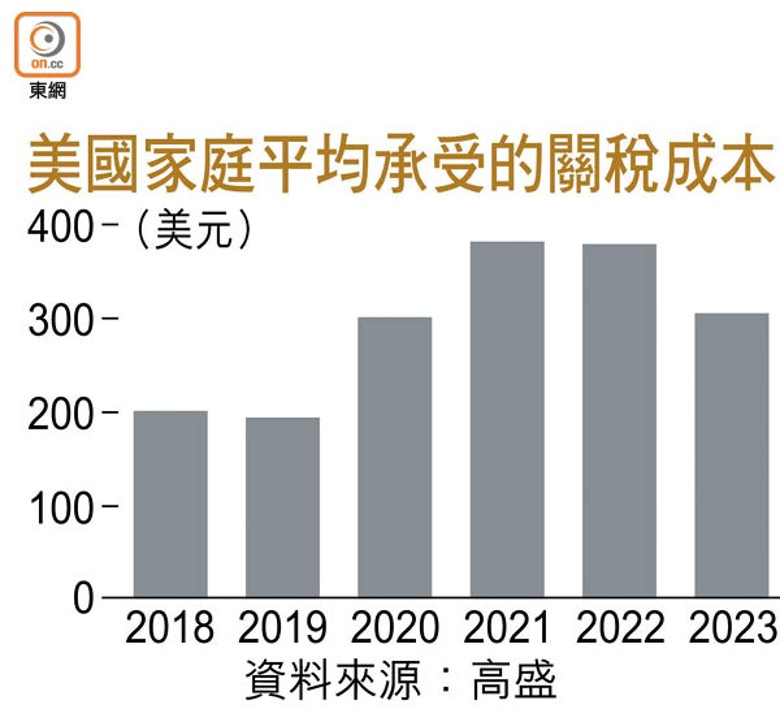

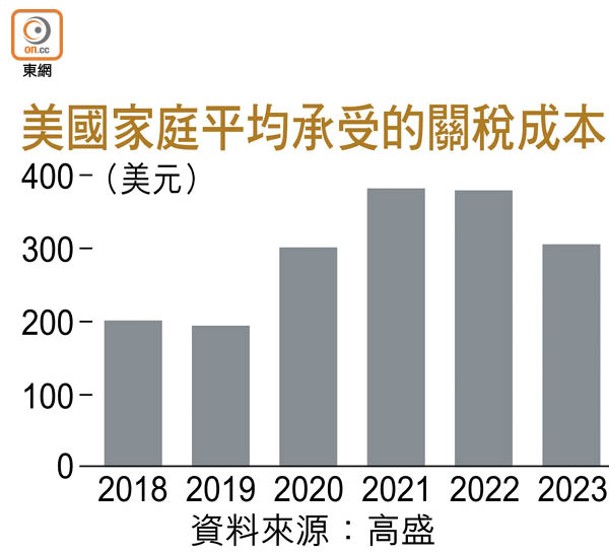

他認為,任何關稅都會推高進口價格,繼而導致更高的通脹,而且關稅屬於「累退稅」,即收入愈低的人實際上承擔更大比例的稅收負擔。

Northern Trust首席經濟學家Carl Tannenbaum亦表示,關稅造成的通脹對收入最低的五分之一群體來說,代價最為巨大。他亦引述研究指,關稅對於創造本地就業的作用甚微。

另外,有一種說法認為特朗普政府可能會試圖壓低美元匯價,以此來改善貿易平衡,但此說法亦存在缺陷。畢竟增加關稅會推高通脹,令利率保持在高位;同時貿易戰亦會推升避險情緒,同樣會導致美元向上。

摩根士丹利亦指出,市場對於特朗普「繼續財政擴張、監管放寬以及再通脹的預期」,推動了相關股票上升,以及國債孳息率抽高。

NatAlliance固定收益主管Andrew Brenner表示,正關注更高的長期利率、更陡峭的債息曲線的潛力。

支持減稅加劇債務負擔

特朗普主張把2017年的減稅法案永久化,亦意味着未來多年聯邦政府的財政收入會大減。從金融學邏輯來看,假如特朗普的政策繼續支持減稅及加大財政開支,會導致美國聯邦政府的債務負擔加劇,繼而推升長期債息。不過,高盛對此觀點提出質疑,原因是「不同選舉結果之下,潛在的財政赤字差異範圍相當狹窄」。換言之,即使民主黨的拜登連任成功,也不見得美國財政狀況會有改善,所以這不構成長期債息上升的理由。

美國10年期債息日前一度抽升至逼近4.5厘水平,惟最新已回落至4.364厘。有分析指出,除了總統大選辯論引發的市場波動外,期結因素亦可能是導致債息一度急升的原因。

除了政治局勢外,聯儲局的貨幣政策也是影響債市的關鍵因素。根據最新一次的聯邦公開市場委員會(FOMC)會議紀錄,聯儲局官員們對於減息依然「未有足夠信心」,惟同時留意到勞動力市場快速轉弱的迹象。換言之,隨着通脹逐步回落,就業數據對貨幣政策的影響可能變得更加重要。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方