對沖基金減持科技股 掃金融公用股

上周五英偉達(Nvidia)股價略見回吐,但今年以來升勢依然眩目,LSEG Lipper指出,截至5月29日止一周,就算美股基金錄得資金淨流出76億美元,科技板塊尚能淨吸資逾兩億美元。然而,大戶卻有不同意見,高盛指出,對沖基金繼續減少對大型科技股的敞口,加倉周期股,金融股的敞口創2012年之後新高,對公用股的敞口更是2008年之後新高。美銀亦提醒,價值型股份或開始跑贏科技股。

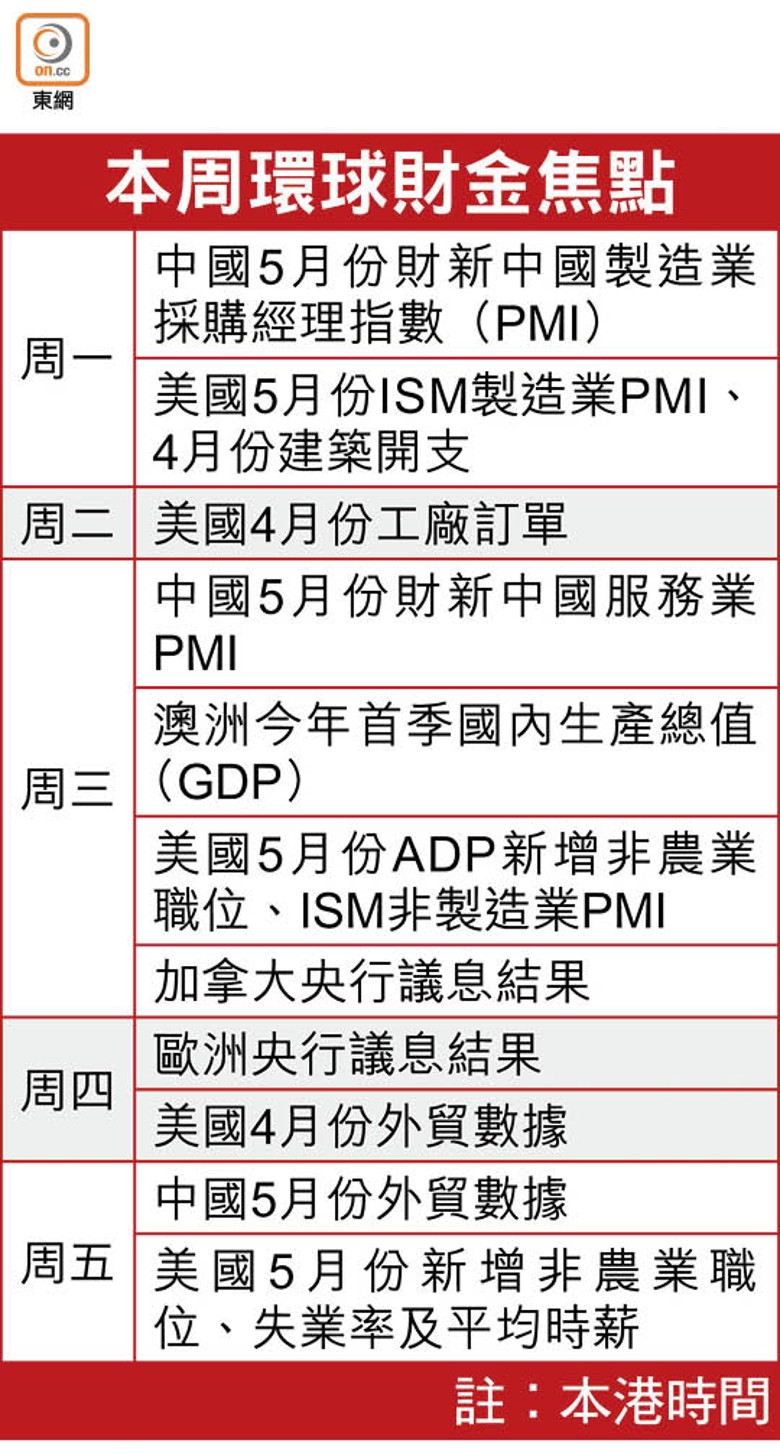

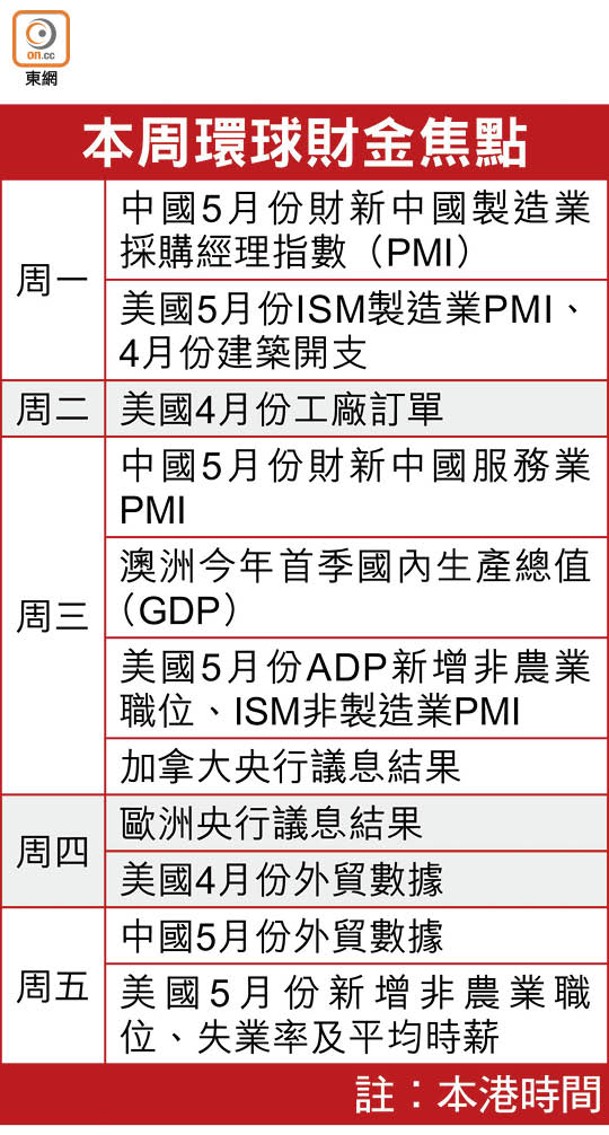

非農職料增18萬個

鑑於美股今年首季的業績期基本上已結束,市場焦點重新回到左右聯儲局貨幣政策的經濟數據,本周五公布的非農就業職位及失業率成為關鍵,市場估計5月的非農職位增18萬個,比4月略多;失業率則料維持在3.9%。考慮到美國通脹回落未有明顯進展,就業數據也有較大機率保持穩定,聯儲局很可能繼續按兵不動的立場。

對經濟增長有前瞻作用的美國ISM採購經理指數(PMI)亦於本周出爐,富國銀行估計,5月會再次反彈至50.7,重返擴張水平,但提醒目前製造業面臨的不利因素並未發生實質改變,高利率、強美元和全球經濟增長放緩仍抑制工廠產出的增幅,並要特別關注價格分項指數4月創下近兩年的新高。

不過,更長遠來看,聯儲局勢必減息,可是對於債市─尤其是美國國債,所得的提振作用可能有限。荷蘭國際集團(ING)銀行美洲區域研究主管Padhraic Garvey認為,減息初期,10年期債息或會回落至4厘或更低,但假如聯邦基金利率(即聯儲局的政策利率,相當於銀行同業拆息)未能在一段時間內減至3厘以下,「很快就能看到10年期債息有理由重返5厘」。

長期債息或上揚

Garvey的想法是基於歷史數據,此前10年期債息一般會較短期利率高大約1.5厘,因為長債風險理論上更高、鎖定資金周期更長,故而會產生所謂的「期限溢價」,即借期愈長,利率愈高。他認為,如果聯儲局決心壓制通脹,那麼聯邦基金利率很難減至3厘以下,在期限溢價回歸正常的趨勢下,將會推動長期債息上升。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方