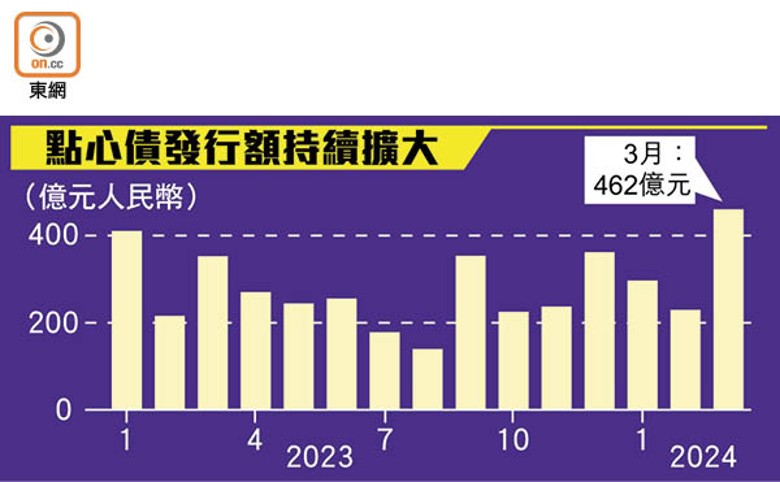

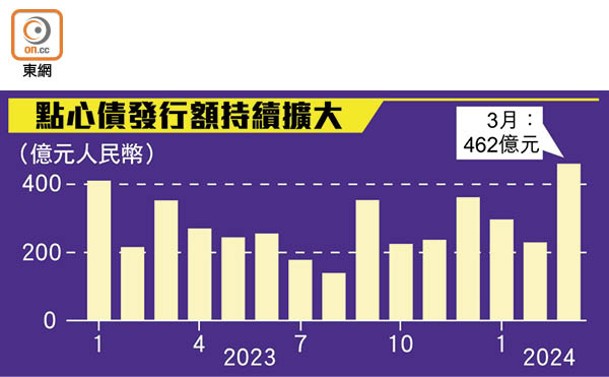

港發人幣債 首季985億破頂

3月發行規模同創新高 具成本優勢

中國人民幣盡顯融資成本優勢之際,單計在香港發行的離岸人民幣債券(點心債),發行步伐明顯提速,無論是單計3月或首季,均創紀錄新高,分別高達462億元(人民幣‧下同)及985億元。昨為內地清明小長假前夕,離岸人民幣兌每美元略見反彈,一度重上7.2513,每百港元兌92.58人民幣,可見中國人民銀行貨幣政策委員會首季例會沿用「堅決防範匯率超調風險,防止形成單邊一致性預期並自我強化」所言非虛。

在岸人民幣見4個月低

昨日由官方開出的人民幣中間價報7.0949兌每美元,較對上一日中間價升8點子,與本周初傳出有國有大行出手捍衞人民幣匯率區間的取態似乎一致。惟在岸人民幣走勢下行,昨下午4時30分收報7.2356,按日微跌兩點子,仍屬去年11月17日以來低位。匯市交易員認為,人民幣短期匯價將持穩,但因美匯指數強勢,近期購匯需求偏多,才影響人民幣匯價。

點心債市場亦與中美息差息息相關,因為近年美國聯儲局頻繁加息後,使其基準利率高於中國,境外企業特別是中資企業,發行人民幣計價債券相對美元自然更具成本優勢。今年以來,中美兩國的長期國債孳息率表現分化,周二美國10年期及30年期國債孳息率更升至4.408厘及4.538厘,均為逾4個月高位,反觀中國相同年期的國債孳息率仍低於2.5厘。

在首季例會上,人行貨幣政策委員會亦指,內地「經濟回升過程中,也要關注長期收益率的變化」,且在「完善市場化利率形成與傳導機制」一句後,新增「充實貨幣政策工具箱」,反映官方貨幣政策立場實施上鬆緊有度。值得留意,貨幣政策委員會已由新班底組成,中國證監會主席吳清、人行副行長宣昌能在半個月前加入委員會。

中小型服務業加快擴張

有別於去年第四季的例會,對於目前外部環境更趨複雜嚴峻,本次會議新增「世界經濟成長動能不足」,與內地經濟同樣沒了「動力增強」一語;委員會相信外圍通脹出現高位回落趨勢,並加入「但仍具黏性」。而內銀透過去年業績,已展示他們向實體經濟的讓利「成果」,本次會議關於大銀行的語句,就由「引導大銀行服務重心下沉 」變成「引導大銀行發揮金融服務實體經濟主力軍作用」。

事實上,內地新出爐的服務業活動保持擴張,景氣度加速恢復。反映中小型民企為主的財新服務業採購經理指數(PMI)在3月錄52.7,按月升0.2個百分點,連續15個月處於50以上的擴張區間,由新出口訂單指數再創去年7月以來高位推動。惟服務業用工數量仍受壓,連續兩個月在50以下。據受訪企業指,人員辭職及為提升生產效率而裁撤冗員,導致用工收縮。

財新智庫高級經濟學家王喆表示,3月製造及服務行業供需擴張速度略為加快。然而,就業仍有收縮,投入和產出價格徘徊在50水平附近,顯示需求仍不夠強勁。他表示,經濟發展的不利因素和不確定性仍偏多,經濟下行壓力大、就業市場壓力大、有效需求不足等問題尚未根本改善,尤其是就業市場和物價水平持續低迷,內外在需求還需進一步提振。

A股方面,滬深3大指數昨微跌報收,兩市全日成交9,179億元,滬深股通錄淨沽出22.74億元。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方