美大行上季業績曳

摩通少賺15% 美銀現「雙降」 花旗轉虧

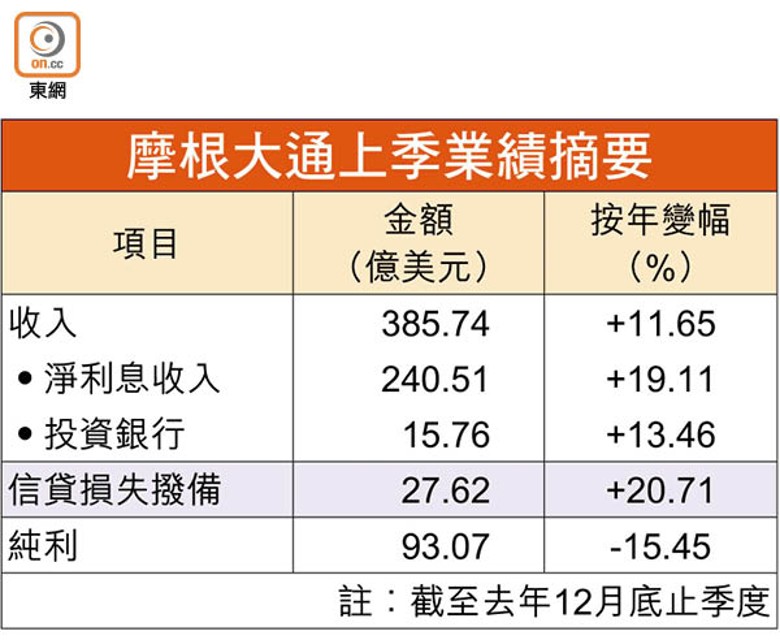

雖然去年底美股展現強勁升勢、金融市場整體表現也十分活躍,但華爾街大銀行於去年第四季的業績表現卻「後勁不繼」。經歷了數個季度的高速增長後,摩根大通上季純利按年倒退15.45%至93.07億美元;美國銀行則收入與純利雙雙下跌;花旗除了收入錄得倒退外,更是轉盈為虧!

作為全球最大的銀行,摩通截至去年12月底止一季收入達到385.74億美元,按年增長11.65%。然而,若撇除2023年初收購第一共和銀行所帶來的業務擴張,實際收入增幅只有7%,而純利跌幅亦會擴大至21%。根據業績公告,摩根於上季支付了29億美元的監管費用予聯邦存款保險公司(FDIC)。該項收費是在去年硅谷銀行(SVB)倒閉並引發一連串的銀行擠提及倒閉危機後,FDIC針對擁有大量未受保存款的銀行,對這些存款收取為期兩年的「特別評估費用」,以填補FDIC於SVB倒閉事件中的損失。

摩通行政總裁戴蒙又再度向監管部門開火,就收緊金融監管表達不滿,頗有馬雲於數年前批評中國監管部門的風範。

戴蒙直言︰「最近通過的一系列監管及立法提案,包括《巴塞爾協定三》,最終可能會對消費者、企業及市場造成嚴重傷害。我們希望監管機構能對政策做出必要的調整,好讓法規促進強大的金融體系,而非引發不良後果。」

摩通淨利息收入仍創新高

話雖如此,從分項業務數據來看,摩通依然是加息周期下的受惠者,上季淨利息收入(NII)達到240.51億美元,按年升19.11%,並創下歷史新高。戴蒙稱,有信心即使在利率及息差正常化之後,依然可然提供健康的回報。與此同時,一度沉寂的投資銀行業務亦見起色,相關收入按年增長13.46%,達到15.76億美元。摩通股價於周五早段曾升3.48%。

另邊廂,美國銀行上季收入倒退4.2%至103.29億美元,純利則下跌22.61%至27.68億美元。美銀上季亦因為FDIC的特別收費,支付了額外21億美元的稅前開支。

期內,美銀信貸損失撥備(PCL)按年大增48.83%至14.05億美元;相比之下,摩通PCL按年增幅只有20.71%,至約27.62億美元。根據費城聯儲銀行的一份研究,截至去年9月底止,美國信用卡還款逾期最少30日的比率升至3.2%,為10年新高;而僅支付最低還款額的比例亦升至逾一成,為2019年首季以來最高。

花旗重組業務 料裁兩萬人

另外,花旗上季收入按年跌3.14%至174.4億美元,淨虧損18.39億美元,主要受累於信貸成本上升,作為持續業務重組計劃的一部分,預計將裁員兩萬人。

儘管銀行業績表現平平,惟基金公司卻受惠於除中港以外的環球市場升勢,成為大贏家。資產管理公司貝萊德上季收入46.31億美元,按年升6.77%,純利亦增長9.21%至13.75億美元,資產管理規模按年大增16.45%至10萬億美元。貝萊德又宣布,以120億美元收購一家專注於基建投資的基金公司Global Infrastructure Partners,其中30億美元以現金支付,其餘則用換股方式支付。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方