巴郡季蝕千億 轉攻債券

投資失色累事 現金儲備萬二億破頂

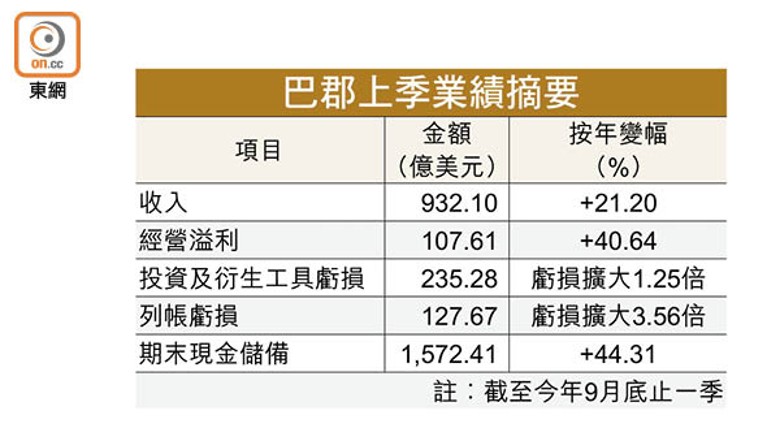

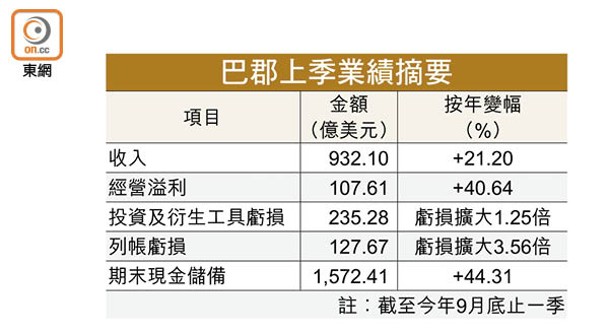

隨着美國加息周期步入尾聲,股市的波動更難預測。一直主張長線投資的股神巴菲特,今年亦不斷減倉股票套現,但仍然屢屢損手。由他掌舵的投資旗艦公司巴郡今年第三季受股票及衍生工具投資虧損所累,列帳虧損按年擴大3.56倍至127.67億美元(約995.82億港元),為2022年第二季以來最差。值得留意的是,巴郡9月底現金儲備(連同短期國債及現金等價物)達到1,572.41億美元(約1.22萬億港元),創下歷史新高。

首3季淨沽1844億股票

巴郡上季之所以錄得顯著的列帳虧損,主要受到來自股票及衍生工具投資產生的235.28億美元虧損影響,當中有不少是因為其最大持倉的蘋果公司(Apple Inc.)股價於第三季下跌。事實上,面對今年環球股市各種不明朗因素,巴郡首3季已淨賣出236.44億美元(約1,844.23億港元)的股票,單計上季淨沽52.53億美元,連續4季減磅。

股市表現不振,股神亦把更多資金投放到高息的債券,上季淨買入751.09億美元的短期國債及固定期限證券。9月底,巴郡的現金儲備當中,有1,264.01億美元、相當於80.38%屬於一年期以下的美國短期國債投資。

換言之,從巴郡第三季的財務報表來看,巴菲特似乎有把股票持倉減磅、靠買債及現金收息的明顯傾向。考慮到股神多年來一直堅持股票優於債券的觀點,反映目前股票市場實在缺乏對他而言具吸引力的投資機會,才會逼得他也只好選擇買債收息。

Edward Jones分析師沙納漢(Jim Shanahan)表示,目前美元所提供的利率相當具吸引力,「如果你能夠在無風險的情況下賺取年息4厘回報,似乎會打擊你投資其他方面的意欲」。他又估計,巴郡的手頭現金儲備可能會繼續攀升。

不過,雖然投資方面缺乏亮點,但巴郡本身作為一家實業公司,其涉及美國經濟多個領域的業務其實尚算不俗。撇除投資價值影響後,巴郡上季經營溢利為107.61億美元,按年大增40.64%。

收入增21% 保險業務佳

巴郡上季收入為932.1億美元,按年增長21.2%,主要由於1月完成收購的貨車服務站經營商Pilot Travel Centers(PTC)帶來的131.66億美元收入貢獻。

收入佔比最高的保險業務收入按年增長18.94%至243.08億美元;「鐵路王」BNSF收入則按年倒退12.64%至58.47億美元;冰雪皇后(Dairy Queen)等服務及零售業務收入按年增長3.96%至99.46億美元。

巴菲特一直都呼籲,投資者應該關注反映巴郡實際業務表現的經營溢利,以及分項業務表現等數據,而不要執着於經常波動的列帳純利或虧損數字。不過,對於一般散戶而言,巴郡靠保險、鐵路、零售服務賺了多少錢根本完全無關重要,多數人其實只在乎股神的最新的投資策略、持倉變化、回報表現。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方