大摩估港樓明年再插一成 削6地產股目標價

本港樓價今年下半年又再拾級而下,摩根士丹利直言尚未跌完,不但將今年住宅樓價預測由升8%改為跌3%,更料明年再跌5至10%。市場憧憬港府兩周後於施政報告聽進民意「減辣」甚至「撤辣」,惟大摩直言,即使港府將非永久居民的從價印花稅率減半至15%,港樓亦難望明顯轉勢。

高息持續 負擔加重

該行看淡樓價,理由是「點陣圖」顯示美國聯儲局明年僅減息0.25厘,本港按息明年恐怕都會在4厘徘徊,港銀早前相繼調高H按封頂息,而且有可能再調高,按揭支出相對家庭收入的比率已從過去15年大約40至50%,升至56%,因此樓價需再下跌,市場始重拾負擔能力。

與此同時,租金回報率低於按息令投資者無意入市,用家則「租好過買」,過去兩年土地供應的伙數都高於政府的需求預測,進一步令供需失衡。

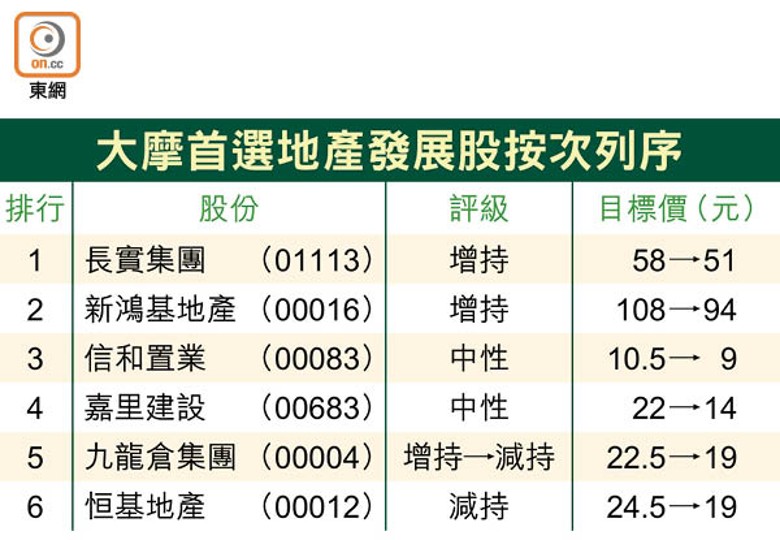

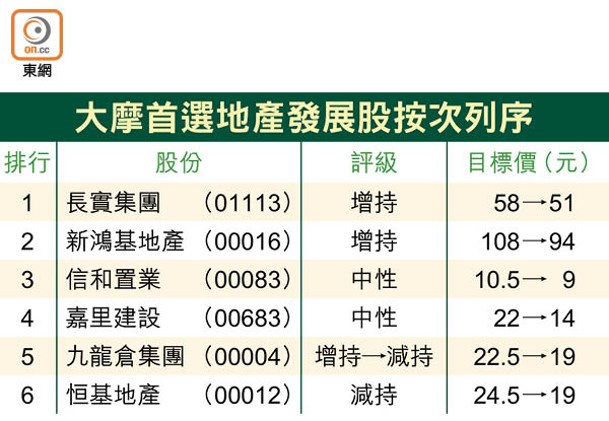

大摩下調6隻地產股的目標價,減幅平均19%,主要是樓價預測調低後,每股資產淨值折讓的假設要更大,整個板塊的評級亦不再是「吸引」。

毛利率低 籲沽九倉

九龍倉集團(00004)更是唯一被下調評級的地產股,一口氣由「增持」貶至「減持」,原因包括內地發展項目銷售復甦慢、零售復甦勢頭減弱、寫字樓供應過剩,本港奢侈品零售在高息等宏觀經濟挑戰的夾擊下表現呆滯,兼且賣樓毛利率低、疲弱的基本因素比不上長實和新地等大股,股息回報率低絕所有香港地產股或綜合企業。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方