日本股匯看升一成 Yen一年見6.2港元

中信里昂料頂得住加息 受惠擺脫通縮

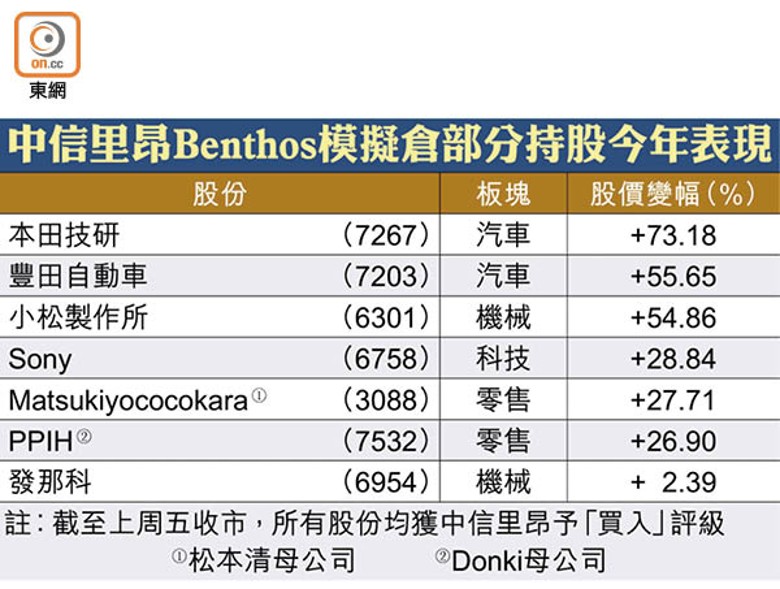

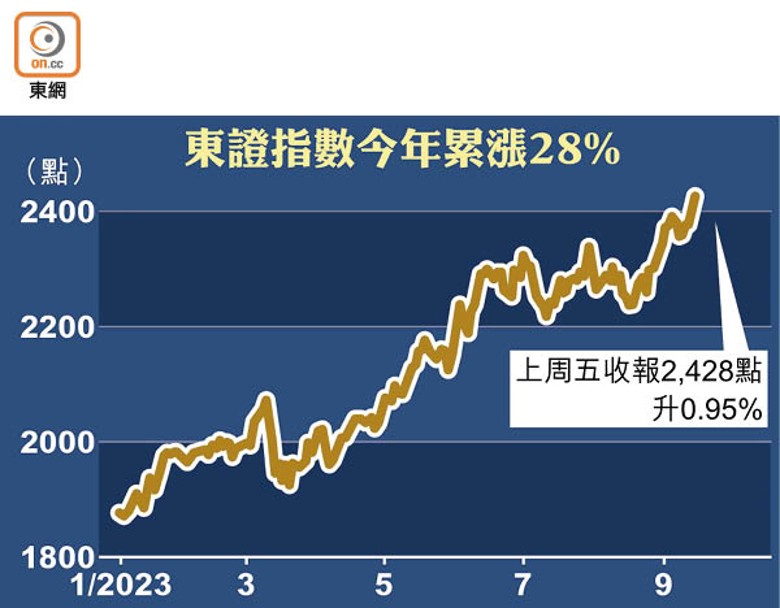

日本股市今年「鹹魚翻生」,東證指數今年截至上周五為止累升28.36%。中信里昂日本策略師Nicholas Smith認為,東證一年內起碼仍有一成漲幅,日圓兌每美元12個月內會升上125,即每百日圓兌港元約6.2算,關鍵是日本經濟終於走出通縮的惡性循環。

人口減少 加薪幅度難收窄

「以我在日本30多年的經驗,通脹何時何地都是工資造成的現象」。他接受本報訪問時指,主要企業今年春季的勞資薪酬談判(春鬥)平均加薪幅度高達3.6%,為1993年新高。歸根究柢是日本人口減少,預計今年減少50萬人,2030年前減幅擴至75萬人,因此來年加薪幅度不太可能會收窄,日本當前的通脹是國內因素使然。對於日本央行來說,加息並非要遏抑通脹,而是停止買起一半國債的蠢事。

他相信,日本息口會以快過市場預期的速度上升,10年期債息將上探1.5厘,但不至於觸發市場恐慌,因有別於法國和德國約50%國債由外資持有,日本僅約7%,「這是關鍵」,政府過去幾年又以更低息的債券取代舊有債券,現時平均年期近10年,有充足時間讓當局鞏固財政。況且日本國民和企業都坐擁大量現金,他們應該對加息感到高興才是,「要日資願意持有本國債券,回報不能永無止境地低吧」。

日企盈利復甦 估值未有泡

之所以覺得日股能熬得住加息,主要是日企盈利穩步復甦,券商預測和企業自己的指引均獲調高,而且估值未有泡沫。

他認為,日股過去最大的困擾是通縮,日企產品或服務價格下跌,要還的債務卻不會減少,不得不削減支出,拖累內需不振,這又把價格壓下去,陷於惡性循環,大家為保市場份額便「做爛市」,導致日企回報率不佳,尤其毛利率低得難以接受,「所以一旦通縮,一定要採取非常手段遏止,否則會很慘……須知30多年前日本泡沫爆破時已很富裕,尚且如此。」

然而,打工仔加薪有利內需,容許企業加價,一切逆轉過來,況且交易所已要求市帳率低過一倍的上市公司提交行動方案。下一步是鼓勵企業併購,提高市場集中度和定價。

Smith續稱,日企董事全部票選,有積極的壓力提升管治和股東回報,「瞧瞧御手洗富士夫(Canon社長),選他續任董事的票數差點少過五成,險些丟飯碗,不是因為他年近九旬,不是因為董事局女人少,而是回報低……投資者的心態是『別拿我的錢這樣搞』。」

坊間常言「圓匯弱可提振日股盈利」,他不以為然。「日股盈利與全球需求高度相關,與日本經濟不太相關,與圓匯相關度低……幾十年來的經驗是日企盈利理想時值圓匯走強,邏輯是世界景氣好,對日貨需求高,日圓資產受青睞,剛好日本死抱超寬鬆幣策擴大日美息差,大家才看到圓匯貶值有利日企……即使全球經濟有減弱之虞,以日本通關較遲,服務業信心指數亦反映復甦有力,盈利增長可望持續。」

睇好日車廠 未懼中資超前

對於中國汽車出口超越日本,他不認為這代表日企競爭力堪憂,「電動車真的賺錢嗎?……日系車很少日本製,中國車廠從中國出口代表他們距離成為全球主要車企還有路要走,要是人們因為日本汽車出口被拋離而沽售日本車廠的股份,我會多謝他。其實日本車廠非必要不會公開研發進展,所以豐田早前披露在固態電池有突破,正好為投資者帶來驚喜。」

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方