農行撥備前純利跌

上半年淨息差挫36點子 淨利息收入7載首降

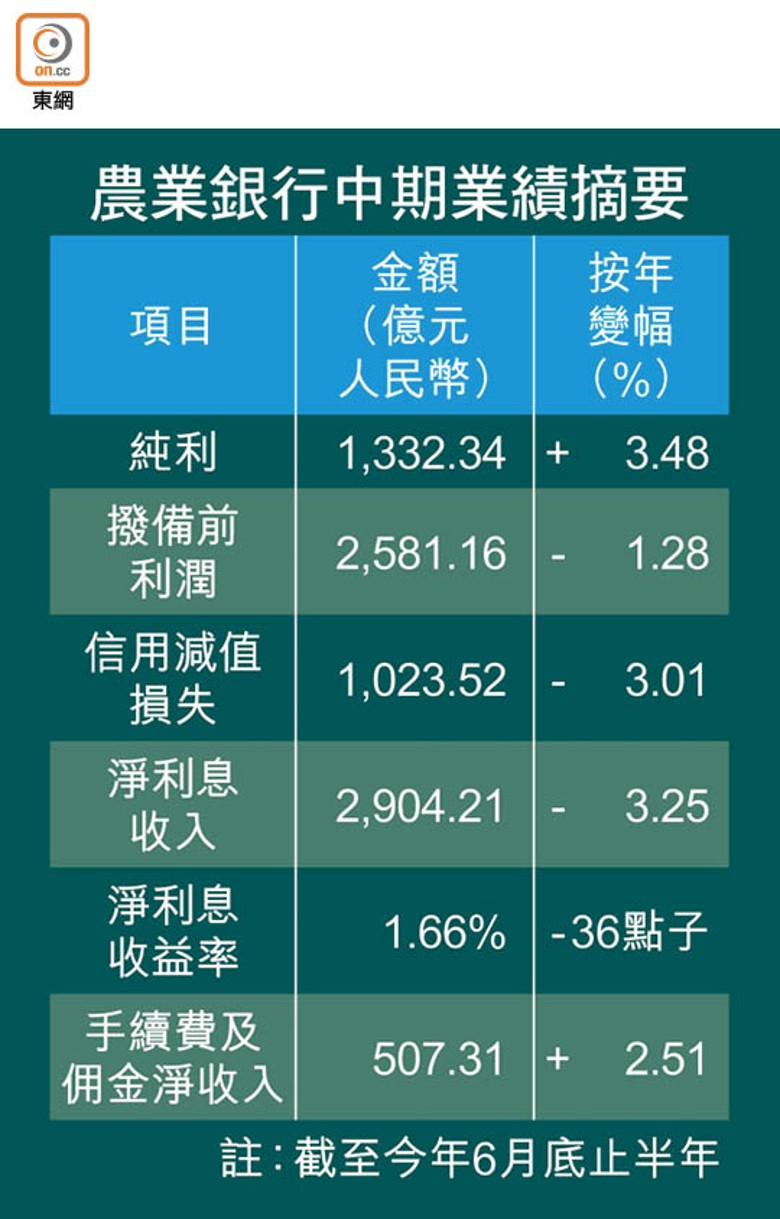

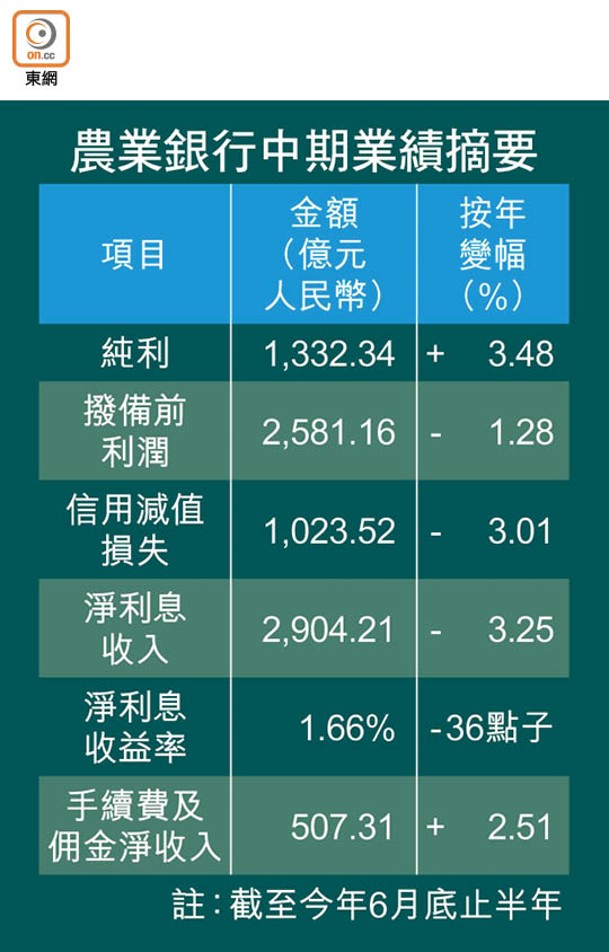

中國疫後經濟復甦不似預期,內銀「讓利」消息不絕,前景滿布陰霾。4大國有銀行之一的農業銀行(01288)上半年按年賺3.48%,錄純利1,332.34億元(人民幣‧下同),原因是信用減值損失按年減少3.01%,撥備前利潤卻按年倒退1.28%。管理層坦言,考慮到之後個人存量按揭貸款利率調整等因素影響,預期下半年銀行業淨利息收益率(淨息差)仍有一定下行壓力。農行股價昨報2.67港元,升2.69%。

與其他內銀一樣,農行放貸本業可謂「嚴重受傷」,上半年淨利息收入按年倒退3.25%至2,904.21億元,為2016年之後首次下跌,原因是淨息差按年急跌36點子至1.66%,期內公司類貸款平均收益率按年降33點子至3.67%之際,定期存款急增推高存款平均付息率,按年升10點子至1.77厘。

首置按息傳下調在即

行長付萬軍表示,經綜合考慮內地經濟復甦趨勢,監管部門引導降低實體經濟融資的導向,包括今年貸款市場報價利率(LPR)下調推動貸款重新定價,以及後續可能面臨個人存量按揭貸款利率調整等因素影響,預期下半年行業淨息差仍存在一定下行壓力。

中國人民銀行本月初明確「指導商業銀行依法有序調整存量個人住房貸款利率」後,市傳有關消息短期內公布,預計有關措施僅影響首套住房貸款。農行副行長林立表示,在有關政策方按明確後,將抓緊制訂具體操作細節,盡快完成合同文本準備、加緊系統改造調整等方面工作,還說這有利銀行平穩經營,並平滑提前還款的壓力。同日傳出另一國有大行交通銀行(03328)計劃周三召開個人住房貸款存量利率調整項目啟動會議。

付萬軍稱,該行下半年着力保持淨息差在合理水平,持續優化信貸結構,引導銀行做好貸款定價精細化管理,鞏固存款發展基礎。

內銀本周或再劈存息

付又提及,新能源及電動車等信貸需求比較旺盛,該行亦已經提前做好鋪排,有信心實現下半年信貸投放的平穩增長。隨着更多的穩經濟措施推出,將有利信貸需求進一步恢復及提升。

資產質素方面,6月底不良貸款率按半年跌0.02個百分點至1.35%,房地產業不良率按半年升0.31個百分點至5.79%。管理層表示,城投貸款風險總體可控,相關信貸投放主要是從事水電、旅遊、高速公路的城投公司,有穩定現金流及長期發展潛力。另該行6月底核心一級資本充足率按半年跌0.75個百分點至10.4%,管理層重申未來派息有長期穩定的基礎。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方