日央行累掃兩萬億日股

相當市場近5% 專家無憂縮表掀沽壓

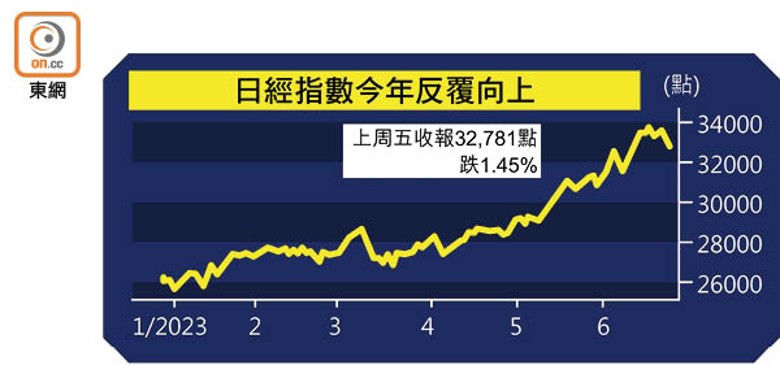

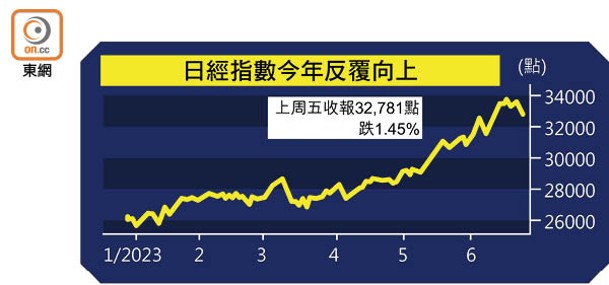

自上世紀90年代經濟泡沫爆破後,日本股市一蹶不振多年。隨着資本市場持續改革、企業管治改革漸見成效,加上多項結構性利好因素,以及股神巴菲特的加持,這個沉寂良久的市場終於迎來爆發。除此以外,還有一項較少關注但不容忽視的因素,就是日本央行多年來在市場上買入大量股票,目前持有的交易所買賣基金(ETF)及房地產投資信託基金(REITs)規模已達到37.77萬億日圓(約2.07萬億港元),相當於買下了近5%的日股市場!

日本央行多年來透過買入追蹤指數的ETF,以及作為房地產信託的REITs,日積月累之下已成為日股的最大買家之一。截至6月20日,該行共持有37.11萬億日圓的ETF,以及656.76億日圓的REITs。如此大量的股票持倉,一旦央行需要「縮表」向市場出售資產時,所帶來的沽壓也會相當巨大。

摩根資管:兩大方向選股

不過,摩根資產管理亞太區首席市場策略師許長泰認為,日本央行的ETF持倉是一個「不太緊迫的問題」,近年該行購買ETF的積極程度亦有所降低。整體而言,此因素對於股市所帶來的潛在下行壓力較小。事實上,無論未來日本央行會否出售ETF持倉,都無阻摩根資管繼續看好日股的長遠投資機會。

許氏指出,日本消費復甦下,整體經濟基本面仍然具支持作用;多年來企業的管治持續改善,加上近期東京證券交易所推動的改革,有助於企業提高股東回報;再者,投資機構對於日股的持倉、研究覆蓋度仍然不足,而這亦意味着更多有待發掘的機會。

摩根資產管理新興市場及亞太股票投資專家團隊主管Alexander Treves指出,日本股市研究覆蓋度較低,意味着不會有所謂的「擁擠交易」現象(即大量投資者搶購,推高估值)。他又認為,日本企業治理改革未來會帶來更多積極的變化,建議採取「自下而上」的基本面選股方式作長線投資,不應過度關注某一項具體宏觀經濟數據或單一政策變化。

就選股策略而言,Treves認為有兩大方向,首先是押注「結構式增長」企業,即已有良好商業模式、高入場門檻,且能夠受惠於長期增長趨勢的企業。他進一步解釋指,日本雖然是發達經濟體,但在某些領域的發展仍處於相對落後的階段,比如網購、電子支付等,應該關注能夠受惠於這些趨勢的企業。

另外,他亦建議在工業、交通等傳統行業尋找投資目標。這些企業估值可能比較低,一旦有迹象顯示企業願意以回購股票等方式增加股東回報,則能夠「釋放巨大的價值」。不過,他亦提醒,上述兩種方式都牽涉「自下而上」及主動地挑選投資對象。

日企藉加價提高盈利能力

加拿大皇家銀行財富管理高級投資策略師段乃榕亦指出,日本持續受惠於經濟重啟,今年僱員薪酬有望增長約3至4%,雖然看起來不高,但對比起過去10年每年只得約0.5%的升幅已相當驚人,薪酬增長或進一步刺激消費。

她續指,日本正在擺脫低通脹的環境,而通脹給予日本企業「很好的加價理由」,從而提高盈利能力。她解釋指,受文化因素影響,過去有些企業高層會因為加價而當眾向消費者道歉。整體而言,雖然日本股市已累積不少升幅,但估值仍然偏低。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方