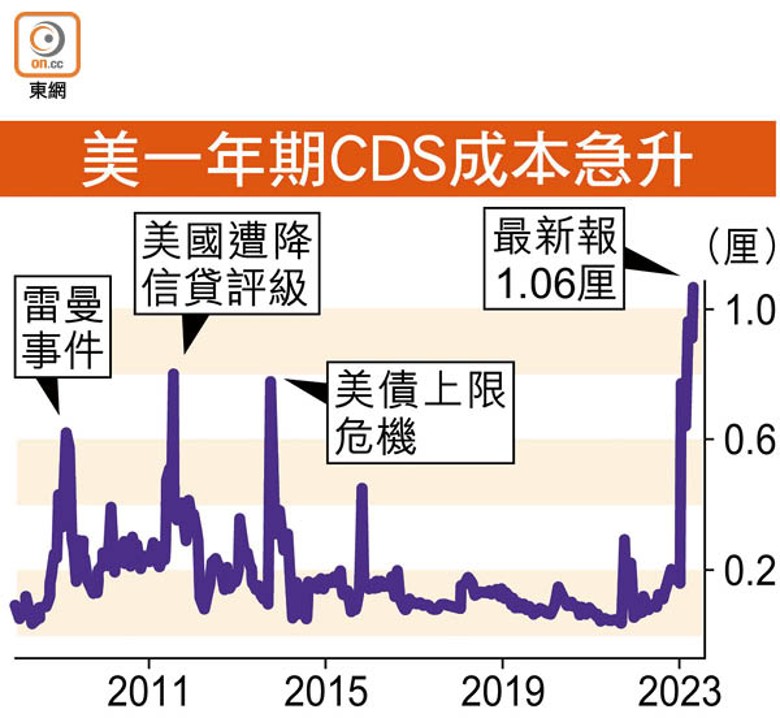

美債違約風險 飆至15載新高

一年期CDS成本達1.06厘

聯邦政府債務上限之黨爭重回公眾視線,市場擔心華府債務違約危機或提前至6月降臨,使一年期美國主權信貸違約掉期(CDS)成本升至2008年金融海嘯以來新高,達1.06厘,較年初時的0.15厘急飆逾6倍,比2011年美國失去「AAA」最高信貸評級時更嚴重,原因之一是受到高利率拖累。具高評級的國債尚且如此,可想像評級較低的企業債務恐已水深火熱。

CDS類似保險,一旦債務發行人未能在指定期限履行還款或付息承諾(違約),購買的一方便可獲CDS的發行人按合約賠償。儘管美國政府違約仍被認為不太可能發生,但本次CDS成本飆,顯示投資者在近期經過硅谷銀行(SVB)等美國中小型銀行「爆煲」事件後,已成了驚弓之鳥。

SVB倒閉 銀行收緊貸款

另有市場人士「護盤」指出,一年期CDS市場規模相對較小且流動性差,很難將其用作衡量市場對美國違約預期的指標。荷蘭國際集團(ING)銀行歐洲利率業務主管布維指,縱然其他信譽良好國家,一年期CDS成交價也只是在0.25至0.5厘左近,連意大利和希臘都分別只是0.39厘和0.46厘,真正短期有違約風險的CDS往往達雙位數。不過,流通量更高的5年期美國CDS亦漲至0.5厘,創逾10年高位。

美國財政部長耶倫兩周前曾謂,沒有迹象顯示市場債務正在收縮。不過,全美獨立企業聯盟(NFIB)調查發現,9%經常要舉債的小型企業老闆反映,上月要取得借貸較3個月前艱難。投行Raymond James董事總經理圖希非正式研究約200家地區銀行,也發現類似的問題,就是在SVB倒閉後,一些地區銀行迅速撤資,大約四分之一收緊貸款標準。

就算在上月銀行業危機之前也不容樂觀,瑞銀指出,2月底,資產至少1,000萬美元的私營公司之破產申請宗數已躍升至平均每周7.8宗,對比2020年6月即新冠疫情大流行時的平均4.5宗顯著上升,主要集中在建築、醫療護理、零售等行業,可見聯儲局再繼續加息,定必加重各企業的償債壓力。

美經濟預期按季增2%

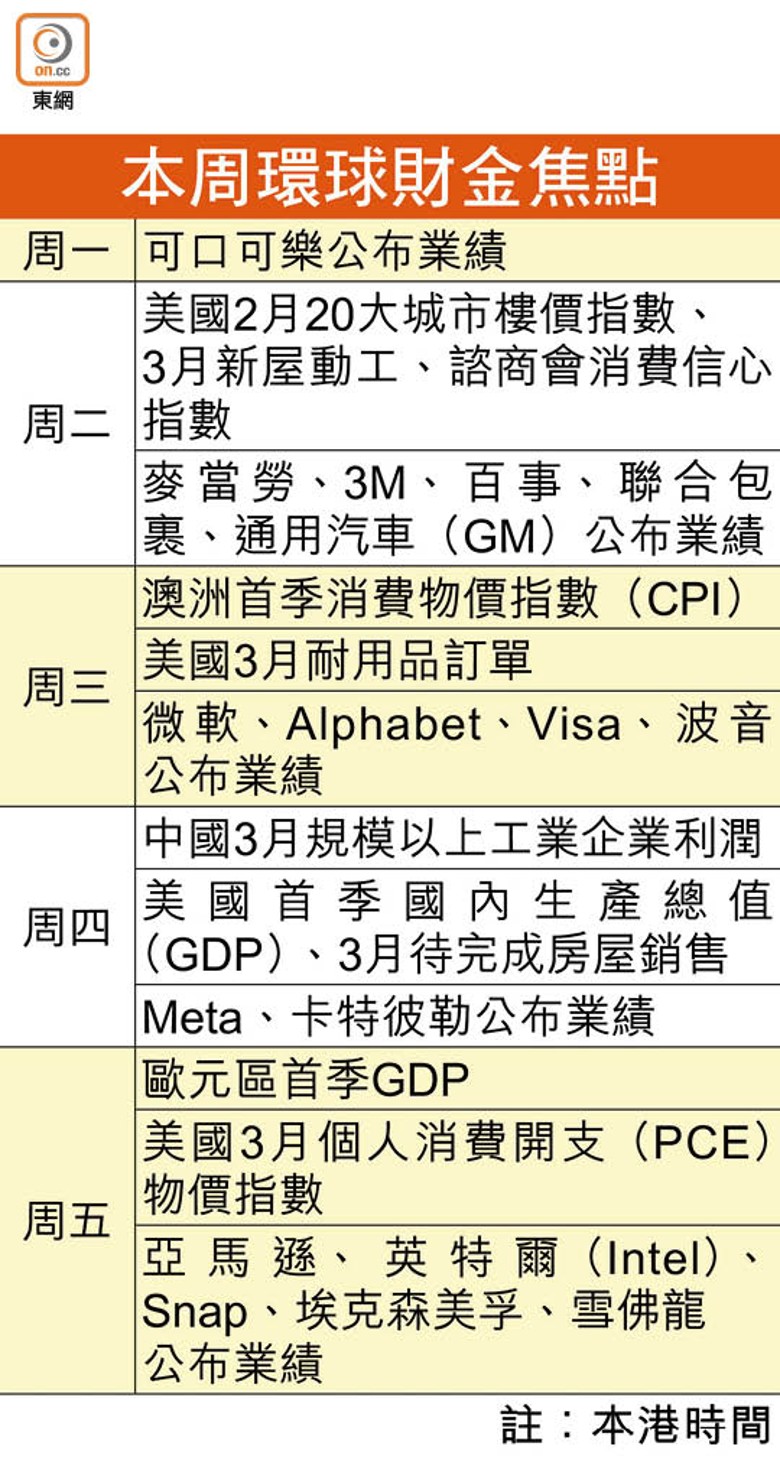

不過,摩根士丹利全球平衡基金聯席首席投資總裁卡隆派「定心丸」說:「是,將會出現信貸緊縮,但不是信貸危機」,惟這一緊縮將要持續長時間。該行全球首席經濟師卡彭特亦稱美國經濟「軟着陸」,其邏輯是聯儲局既然有意壓低需求去遏抑通脹,也能選擇避免經濟衰退,以及勞工市場尚頗健康。市場預料美國周四公布首季經濟按季增長降至2%,翌日再公布聯儲局重視的核心PCE通脹上月降至4.5%。

隨着美債顯得危險,美元作為儲備貨幣的地位被指日漸褪色。惟美國前財長薩默斯駁斥美元正在迅速失去在全球經濟主導地位的猜測,並質疑人民幣作為儲備貨幣的吸引力,指內地即使實施資本管制仍有大量資金流出,「其他人又真的願意把財富大舉泊入人民幣嗎?」

他指美元霸權旁落,原因會是美國不再受尊重和不再強大,並累積一堆無法償還債務。他敦促美國政府將重點放在支持財政,並強化美國相對於中國的吸引力。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方