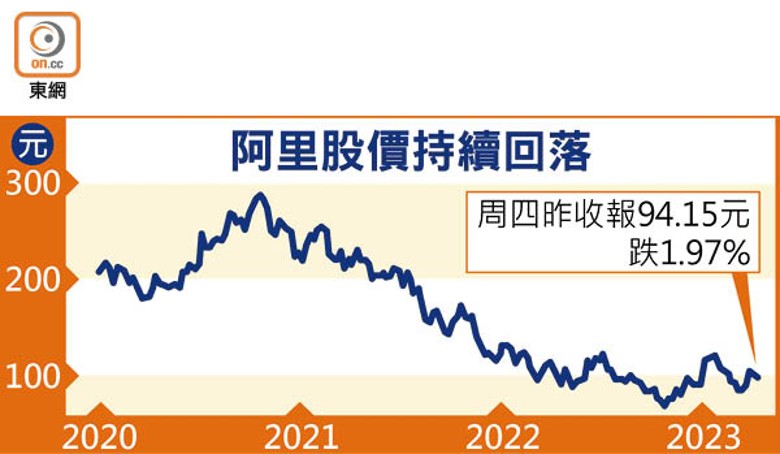

外資狂掟華科企 阿里遭殃

軟銀持倉傳狠削至3.8% 股價曾瀉逾5%

外媒綜合數據供應商The Washington Service以及軟銀提交給美國證券交易委員會(SEC)公告,推算軟銀今年來透過出售預付遠期合約(Prepaid Forward Contracts),變相減持總值72億美元(約561億港元)的阿里美國預託證券(ADR)。

報道提到,軟銀過去14個月來,已透過上述方法累售3.89億股阿里股份,平均每股作價92美元,最近一次出售持股是今年2月,當時通過訂立預付遠期合約,減持4,600萬股,套現45億美元。同樣套路亦在去年12月出現,涉及股數及金額分別為3,000萬股及27億美元。惟軟銀稱,由於去年12月的行動因未趕及在當月底之前完成,故計入今年首季帳目內。按照合約,軟銀有回購股份的選擇權,但亦可提早合約結算再透過監管文件披露。單計去年,軟銀藉此方式拋售阿里並套現290億美元,所得現金就轉投至旗下的願景基金II,用作還債並回購股票。

騰訊股價先跌後反彈

軟銀對上述事件不予置評,惟表示對阿里的交易反映其轉向「防禦模式」,以應對更加不確定的商業環境,並指通過籌集資金來增加手頭的流動性,又補充指5月公布業績時會披露減持阿里套現的情況。

阿里港股昨低開4.63%,開市報91.6港元,最多曾挫5.15%,收市跌幅收窄至1.97%,報94.15港元,其美股股價周四開市早段靠穩,折合較港收市高逾1%。至於騰訊股價周四則先跌後反彈,收升1.68%,報363.2港元,公司日前遭南非大股東Naspers旗下子投資旗艦Prosus宣布,本周將所持的9,600萬股騰訊股票,以認證形式存入香港中央結算系統(CCASS)。

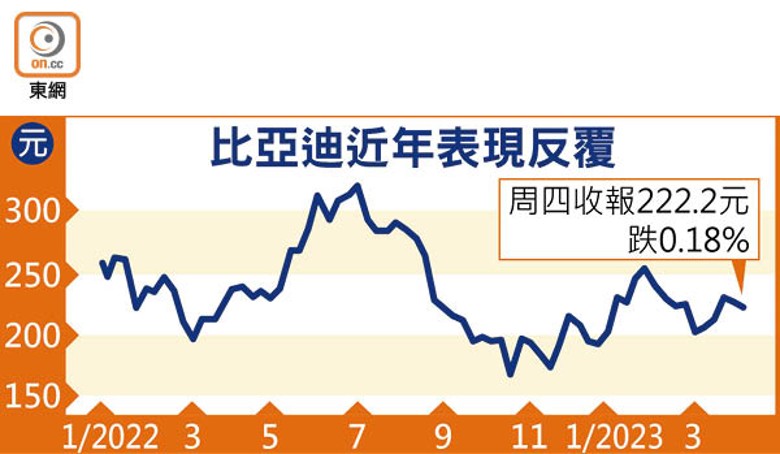

巴郡比亞迪持倉減半

值得留意是,除了阿里及騰訊遭大戶減持,內地新能源車「一哥」比亞迪自去年8月起亦頻頻遭「股神」巴菲特投資旗艦巴郡掟貨,至今持倉削半至10.9%,持股量降至約1.1973億股,以周四收市價222.2港元計,相當於市值約266億港元。

至於巴菲特對外直言,沽售比亞迪的原因是「地緣政治風險大得不能無視」,不過,他同時形容,比亞迪是一家「非凡(Extraordinary)」公司,現在已不急於減持,但補充「會把錢投放到我更為看好的對象上」。

元宇證券基金投資總監林嘉麒認為,軟銀是以合約鎖定價位沽貨,並由投行擔任中間人尋找大戶接貨,所以與巴郡、Naspers在二手市場拋售比亞迪及騰訊的情況不可同日而語,亦未必反映外資對中國經濟增長有疑慮而借故「割禾青」,畢竟他們都早在公司上市前投資,所以獲利套現屬正常現象。

專家:阿里現價可吸納

他又認為,軟銀沽貨對阿里股價影響較輕微,但仍需時觀察,若以中長線角度來看,現價不失為吸納機會,預期股價後市走勢可較另外兩間公司為好。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方