華全面降準 放水5千億

年內第二度出手 中小微企業有救

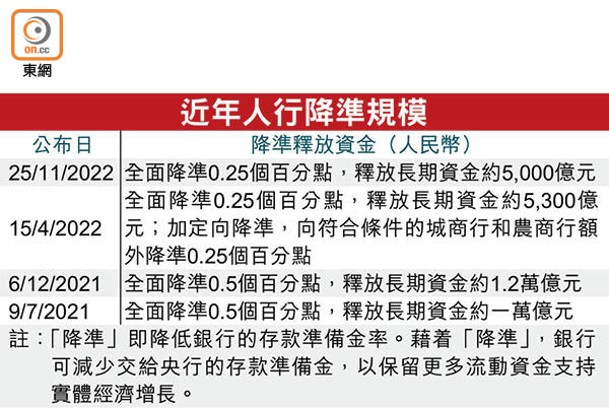

中央扭盡六壬催谷金融機構放貸支持實體經濟、防止有內房企業倒下,中國人民銀行周五宣布,透過全面降準(降低存款準備金率)釋放長期資金多達5,000億元(人民幣•下同),為今年第二次,亦是國務院常務會議預告「適時適度運用降準等貨幣政策工具」兩日後正式行動,與今年4月由預告到官宣的路線圖同出一轍。不過,分析指,今次降準意在對受疫情煎熬的行業和中小微企業提供增量資金支持,故降準幅度維持在0.25個百分點。

平均存準金率跌至7.8%

這次「放水」規模低過之前3次的全面降準將於12月5日實施,不包括已執行5%存款準備金率的金融機構,在下調後,金融機構加權平均存款準備金率為7.8%,比4月下調後的8.1%再降0.3個百分點。

人行明確表示,今次降準有3個目的,包括保持流動性合理充裕,保持貨幣信貸總量合理增長,落實穩經濟一籃子政策措施,加大對實體經濟的支持力度,支持經濟「質的有效提升」和「量的合理增長」;優化金融機構資金結構,增加金融機構長期穩定資金來源,增強金融機構資金配置能力,支持受疫情嚴重影響行業和中小微企業;降低金融機構資金成本每年約56億元,通過金融機構傳導可以促進降低實體經濟綜合融資成本。

從上周出爐的10月經濟數據可見,內地持續受疫情反覆、外需回落及樓市低迷等影響,經濟雖然保持恢復,但基礎不穩固。外匯經紀商Oanda資深市場分析師Craig Erlam認為,人行降準在於支持再次陷困的經濟,效果卻很難說,因有個別城市重新實施封鎖及限制,不過,疊加其他提振樓市及放寬入境限制措施,對於增長前景仍存在不確定的中期經濟而言,降準可能起到支撐作用。

中央連環推出撐經濟、救樓市新政,當中,內銀向內房放貸「輸血」更成關鍵。面對淨息差持續收窄,內銀更需獲准下調存款準備金率,才可為淨息差提供更大穩定空間,亦為救市代價「打底」。

渣打銀行大中華及北亞區首席經濟學家丁爽在報告指,降準可為內銀提供更低及穩定的流動性,用作加大支持實體經濟。

渣打維持12月中期借貸便利(MLF)利率下調0.1厘的預測,即使同月生效的降準令MLF減息延至明年初的風險增加,但樓市持續下滑、新一輪新冠肺炎疫情捲土重來及出口增長放緩下,估計貨幣政策將進一步放寬。同時,該行對內地第四季國內生產總值(GDP)按年升4.3%的預測亦不變,因本季經濟活動仍較疲弱。

A股下周一升市機會大

反觀貨幣政策「放水」下的A股大市,普遍會率先受惠。不計今次,人行自2016年以來共14度降準,公布後首個交易日滬綜指有10次上漲、4次下跌,即上漲機率逾70%。以全面降準的7次計,更錄6次上漲。市場人士表示,降準可望為股市帶來流動性,亦為投資者帶來更強的信心。

周五開市前,人行仍維持逆回購利率在兩厘不變,僅展開80億元的7天期逆回購操作,本周淨回籠規模達3,780億元,惟滬綜指昨仍轉升0.4%,收報3,101點,連升足足5周,滬深股通還錄得淨買入逾74億元。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方