名創上季多賺1.7倍 盈利能力超MUJI

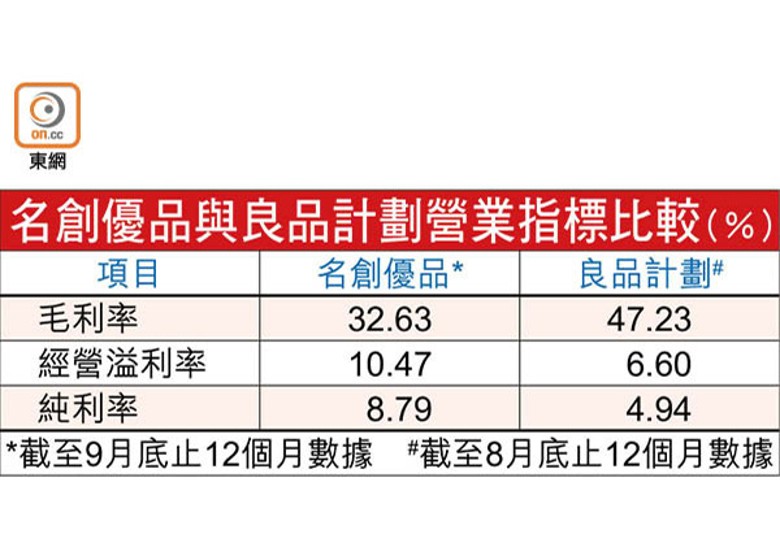

名創優品(09896)公布,截至9月底止的2023財年第一季度列帳純利按年急飆1.7倍至4.11億元(人民幣‧下同),為赴美上市以來新高;截至9月底止12個月的純利率達到8.79%,超過行業標竿「無印良品」(MUJI)的母公司「良品計劃」!

良品計劃8月底止財政年度收入增長9.36%,以期內每百日圓兌人民幣平均價5.353折算,逾265億元,為名創優品的2.6倍,惟衣履和雜貨競爭激烈之際,圓匯貶值和運輸費用上漲等,拖累銷售成本及營業開支(銷售及分銷開支、一般及行政開支)漲12.68%,純利率倒退2.52個百分點至4.94%。

毛利率逾35%破紀錄

名創優品9月底止在全球開店5,296間,內地佔3,269間,按年分別「疫」市擴充8.72%及7.71%;「無印良品」8月底全球門店僅1,072間。不過,良品計劃上財年營業開支佔收入約40%,高名創優品18個百分點,故即使良品計劃的毛利率達47.23%,比名創優品高逾14個百分點,也給比下去,相信與名創優品的直營店比率不足3%有關。

不過,名創優品上季收入按年增長4.45%至27.72億元之際,銷售成本按年下降7.36%,推動毛利率按年急擴8.32個百分點,達到破紀錄的35.65%。首席財務官張賽音稱,這主要是公司堅定執行品牌升級工作、議價能力「強大」,以及海外市場穩步復甦。

料海外續強勁增長

張預期本季海外市場繼續強勁增長,連同品牌升級和海外直營店收支平衡,利潤將按年提升,並會在成本控制和資本分配保持紀律。主席葉國富稱,內地上周優化防疫政策,線下零售行業將迎來新一輪復甦和發展機遇。業績公布後,該股股價昨日曾飆13.58%,收市升3.05%。

良品計劃早前預期,基於日本同店銷售恐跌4%、電費及薪酬上漲,本財年經營毛利率會再跌0.8個百分點,期望透過強化庫存管理壓縮運費、控制折扣,讓毛利率達到49%。以原材料價及圓匯急貶,上半財年純利會倒退,期望下半財年隨着產品結構和新產品推出而得到改善。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方