內銀估值低 難輕言見底

富瑞:股本回報率續下滑 平息內房危機需3年

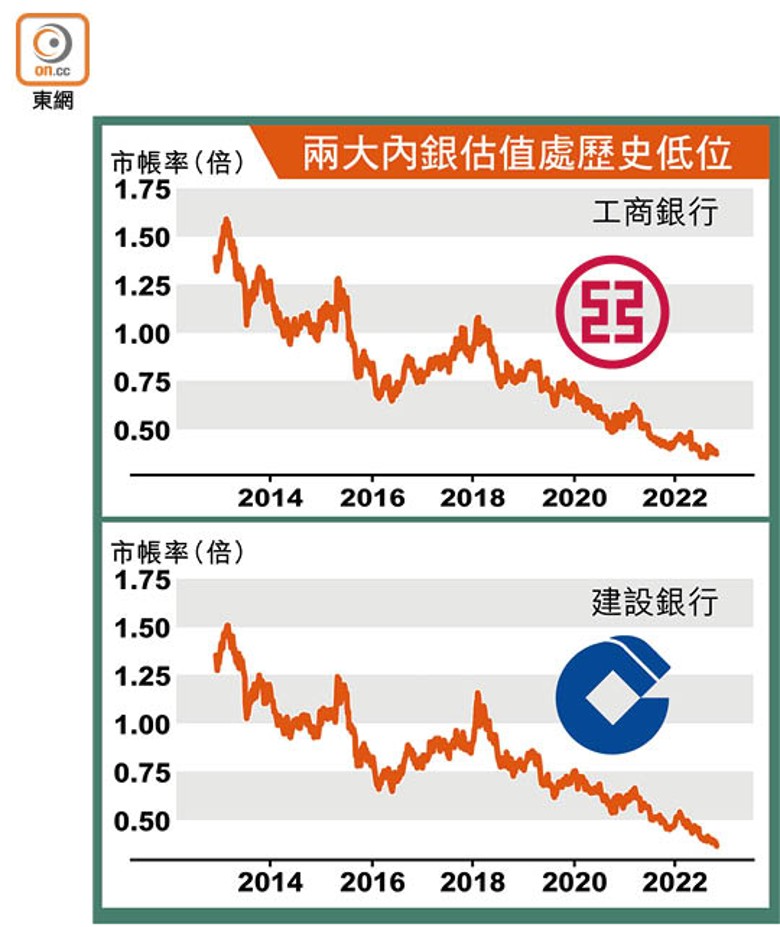

內銀股經歷上周五「大奇迹日」後估值依舊低殘,4大國有銀行的股息回報率統統達10厘,可是尷尬點在於市帳率遠遠低過股本回報率(ROE)相若甚至更低的美國大型銀行。富瑞中國金融業首席分析師陳姝瑾坦言,現階段內銀股的ROE大方向還是下滑,主要是內地經濟處於下行周期,ROE下降又不利市帳率,「如果經濟沒有見底,銀行就不會見底」,困擾板塊的內房危機也許還要幾年時間始能平息。

內地監管機構今年不停催谷金融機構放貸,陳姝瑾接受本報專訪時估算,內銀今年新增貸款中,應有四成多投放到基建或地方政府支持的項目。這等融資項目的回報也許會令市場疑慮,「一般大家覺得民企(經營)效益會高些……於相對偏遠的地方修公路、鐵路的收益差過以前的基建項目」,但內銀面對當前經濟困局也要注重安全,放貸給這些項目也合理,況且政府違約風險總比民企低,資產質素還可以。

招行業績壓力高於4大內銀

她指,內地一向人為壓低企業貸款利率,一般3至4厘,面向個人的貸款卻有4至5厘,所以零售銀行業務的回報高一截,比例較高的招行遂有高於內地同業、甚至並肩摩根大通的ROE,於是支撐招行比國有銀行高一大截的市帳率估值。

不過,現在內需疲弱,零售銀行業務難捱,招行欠缺基建之類政府項目,業績下行壓力更大,所以還是4大國有銀行較具防守性,「其A股會更防守,因H股無國家隊承托,也受外資調整中國資產敞口影響。」

估明年「兩會」後放寬防疫

不管如何,現在市場的頭號焦點仍是內房危機怎樣「收科」。已有外資分析師對本報指,港資銀行今年上半年業績或揭示其內地房地產開發商的不良率可能是五成。即使相關貸款組合更側重民營發展商,跟內銀不同,市場也會質疑內銀披露的內房不良率,況且房企違約佔去年銷售三成,未來不良率還是會繼續向上。

陳姝瑾認為,內房風險何時「出清」坐等內地經濟重回上升周期。正如鋼鐵、水泥及煤炭等13個產能過剩的行業要在2012至2015年期間漸漸透過「去產能」等措施重整,期間內銀就算放寬確認不良債務的標準和處置一些撥備,市場觀感仍是整體資產質素在下降,直至經濟2016年見底復甦。參考這段歷史,她相信,內房債務問題還要3年多的時間處理,如陷困企業敲定重組方案、經濟回暖帶動房企賣樓重拾動力。

富瑞的基本預測乃「動態清零」防疫政策明年初「兩會」後逐步放鬆,下半年基本開放,惟暗湧猶存,如歐美需求或轉弱並拖慢出口,消費向來難提振。

按揭不良率最終或升至1%

現時市場共識乃內房一年賣樓規模會由去年約18萬億元(人民幣‧下同)降至10萬億元,之後兩年恐繼續下跌,若國營發展商生意額不變,民企的市場份額會被削半。

不過,她相信,內地「大政府」慣常調控經濟,房價下跌大可用指導價限制跌幅,充其量令成交委靡,而不會爆發大規模負資產。又參考亞洲金融風暴下港樓瀉一半,港銀按揭不良率也不過在1.5%見頂,內銀按揭不良率最終應該只會由現時約0.5%升到約1%,而且首期比率過去幾年都是三、四成,遠高於當年的香港。

展望內銀股的將來,陳認為,淨利息收益率今季起5季會累降約10點子,近期調低定存利率勢抵銷不了貸息下跌。其實內銀的ROE對比華爾街大行並不失禮,可是經濟不景氣,ROE下行機會居多,況且「現在銀行的關鍵績效指標(KPI)非以盈利能力掛帥,而是着重支撐經濟,況且現在當局更強調『安全』,防止系統性風險才是底線。」

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方