央行超級周 強美元施咒

美元升幅破紀錄 新興市爆災

本周是全球央行「超級周」,市場警告恐正式宣告世界經濟衰退正開始,因除卻日本外,美國、英國、瑞士、瑞典、挪威和巴西等多國,將向世人證明為免重演1970年代通脹失控,會選擇犧牲經濟而大舉加息,高潮從香港時間周四凌晨2時美國聯儲局展開。迄今為止,今年約有90個國家加息,有一半至少一次過加息0.75厘,為15年來最大規模的全球加息潮,也造就了美元獨強而非美貨幣全線潰散的場面!

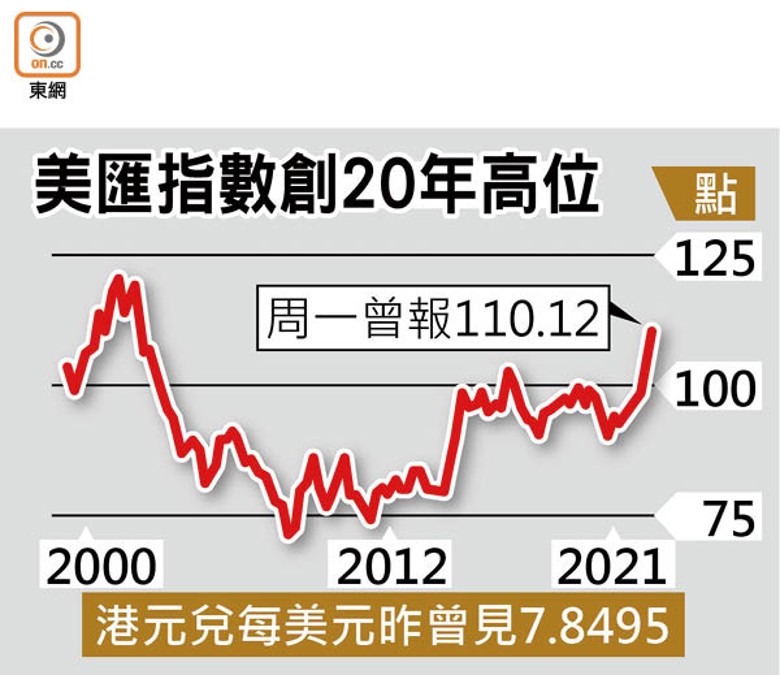

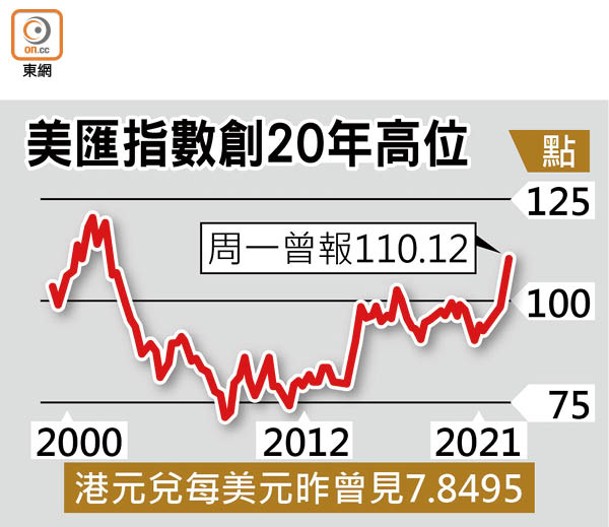

就在「超級星期四」來臨前,美匯指數昨重上110關的20年高位,強見110.12,年內升幅近15%,有望成為該指數1985年推出以來破紀錄表現最好的一年。然而,牛津經濟研究院警告,這已加劇全球經濟增長放緩,並放大各國央行面臨的通脹難題,若美元進一步升值,將是壓垮駱駝的最後一根稻草。

事實上,在聯儲局今年狂加息推動美元漲勢下,中國、日本和歐洲的本幣保衞戰基本上宣告敗北,從斯里蘭卡的燃料和食品短缺、歐洲創紀錄的通脹,到日本暴增的貿易逆差,都可感受到美元勢如破竹。美元強勢有望遏制美國通脹,使國民相對購買力達破紀錄水平,惟同時意味世界各地壓力大增,尤其新興市場的政府和企業面臨美元債務償付成本飆升。國際金融協會(IIF)涵蓋32國的數據顯示,新興市場政府明年底前到期的美元債務共830億美元。

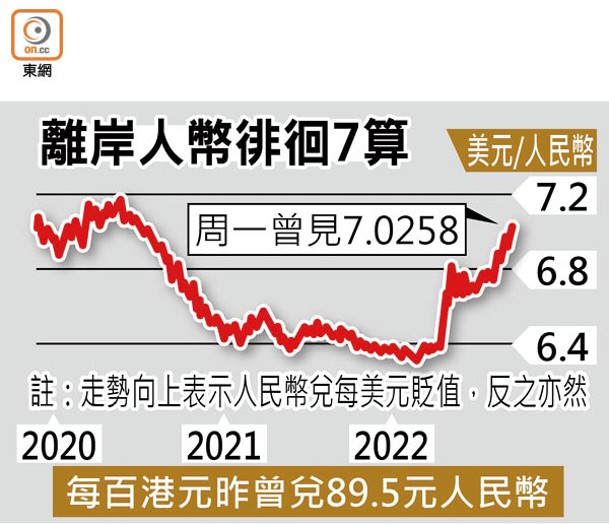

人幣仍穿7算 禍及亞洲出口商

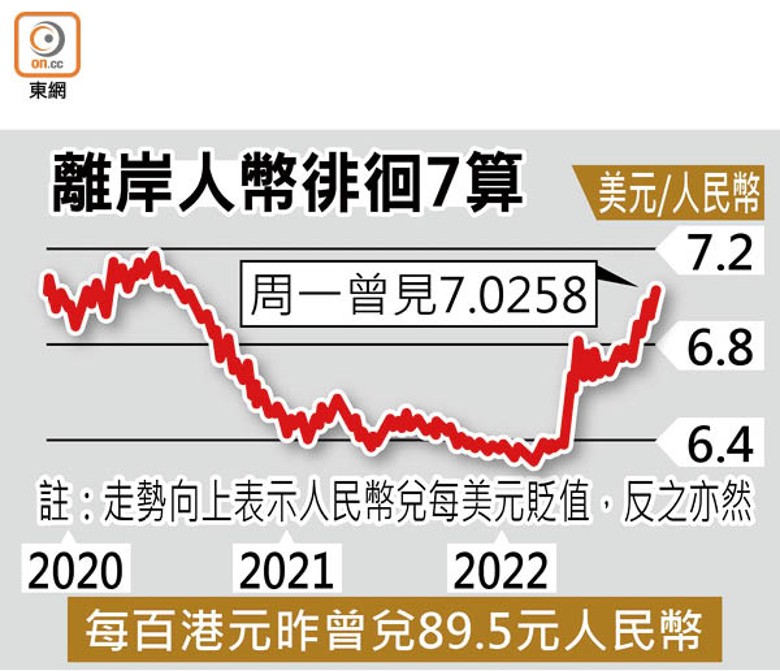

人民幣兌每美元上周跌穿7算後,反映官方意願的人民幣中間價兌每美元昨定為6.9396,大幅高於預期647點子,再創史上最大偏強幅度,並已連續18個交易日處於偏強定價,平了2019年紀錄,意味官方欲阻緩人民幣貶值趨勢。然而,市場力量遏不住,反映內地市場的在岸人民幣收市仍在7算以下,報7.0179,跌94點子;反映國際市場的離岸人民幣見7.0258,創26個月以來新低,每百港元兌約89.5元人民幣。

兌每美元年底料貶至7.15

思睿首席經濟學家洪灝認為,內地經濟周期領先全球經濟周期,內地經濟很大程度上仍具有強周期的性質,人民幣走軟顯示全球經濟基本面不斷弱化。由於中美貨幣政策漸行漸遠,美元強勢很可能持續,人民幣弱勢也會持續一段時間。瑞銀首席中國經濟學家汪濤預期,人民幣兌每美元年底處7.15,直到明年下半年或會重回7算邊緣。

市場普遍認為,隨着人民幣「破7」,也牽動全亞洲的經貿關係,因內地是亞洲經濟體最主要的出口地,例如台灣對內地和香港的出口佔總出口值約四成;南韓對內地出口則佔近三成,故若一眾亞幣兌美元貶值幅度不夠多,就是相較人民幣升值,等於在出口商傷口灑鹽,故亞洲周邊經濟體也會順勢跟貶,難怪近日泰銖、馬來西亞元、菲律賓披索和越南盾也同步破底。

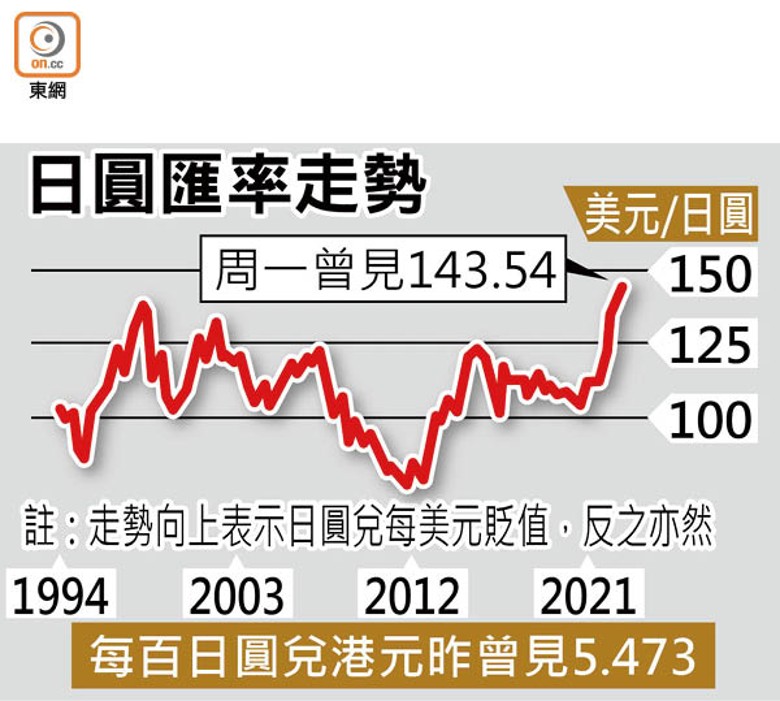

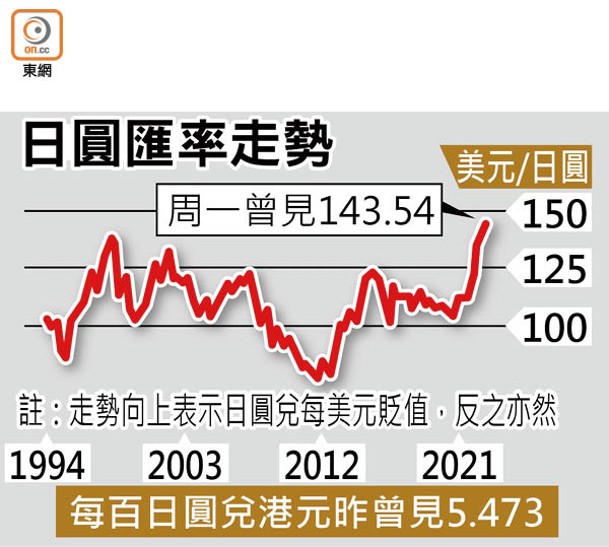

日GDP倒退30年 Yen續弱

美元獨強令全球第3大經濟體日本跌至與德國同等!隨着日圓兌每美元年內大貶近兩成,以美元計的日本國內生產總值(GDP)跟隨跌至30年最低,自1992年以來首次跌破4萬億美元;若以美元兌140日圓計,基本與排名第4的經濟體德國持平,名副其實「迷失30年」。不堪的是,以美元計價的日經平均指數年內亦累挫兩成,薪金也退到30年前,使日本購買力和人才吸引力驟降。

韓傳加強通報外匯倉位

然而情況恐更糟糕,外資在今年首8個月淨賣出日股達2.7萬億日圓;上周對沖基金增加1.88萬張日圓淨淡倉合約,為3月來最大。日圓兌每美元昨低見143.54,有專家相信會貶向150關口,現時當局處境兩難,若不維持貶值,難以生存的企業將增加,整體生產效率下降,導致工資低迷;若過度依賴貶值,國力下降也難以停止。

鄰國南韓亦面對類似煩惱,昨有傳為加強監控外匯投機,當局要求銀行界每小時通報一次外匯倉位。此前每天僅報告3次,即上午、午休、盤後。韓圜兌每美元昨低見1,396,跌近1%,再創2009年3月以來最低,同時亦成為外資沽空對象,截至8月29日,韓股年內沽空交易中外資佔約72%,外儲年內縮270億美元。

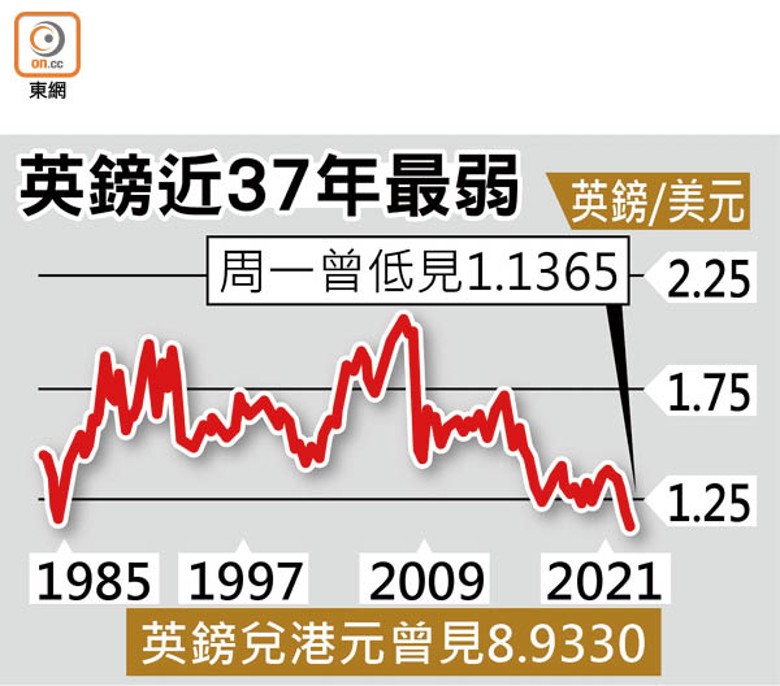

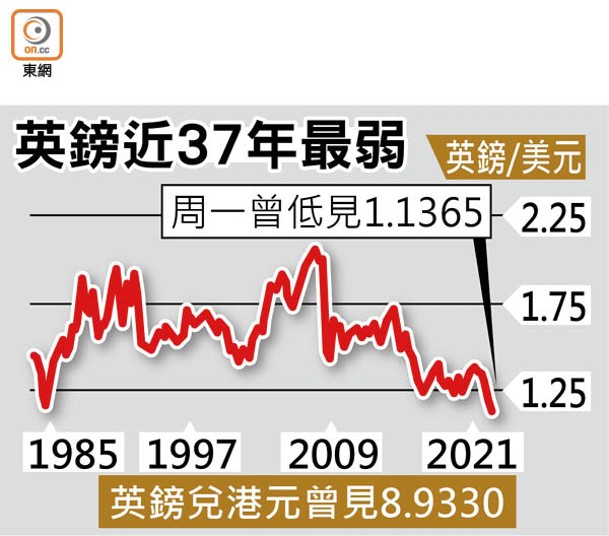

歐加息損經濟 英步後塵

歐元和英鎊除受累強美元外,還有俄烏戰事導致能源戰,歐元兌美元屢創20年新低,英鎊更是37年最殘,使截至上周,美國對已開發經濟體的貿易加權美元指數年內飆10%,為20年最勁,相比新興市場指數僅漲3.7%,遠低於2020年疫情高峰,反映發達國匯價跌幅更慘。

隨着冬季來臨,經濟學家認為,歐元區未來12個月連續兩季經濟萎縮的機會達80%,德國最早或本季開始;通脹料在下季達9.6%高峰,幾乎是歐洲央行目標的5倍,故10月央行加息0.75厘的機會逾半,明年2月底前料把存款利率上調至兩厘。央行為加息而犧牲經濟,令歐元兌美元昨日再瀉至0.9967。

另因英女王逝世而將議息會議押後至本周四的英倫銀行,市場雖仍以預期加息0.5厘為主,但對上調0.75厘的預期開始升溫。若最終加0.5厘,英鎊兌美元或見1.1水平。

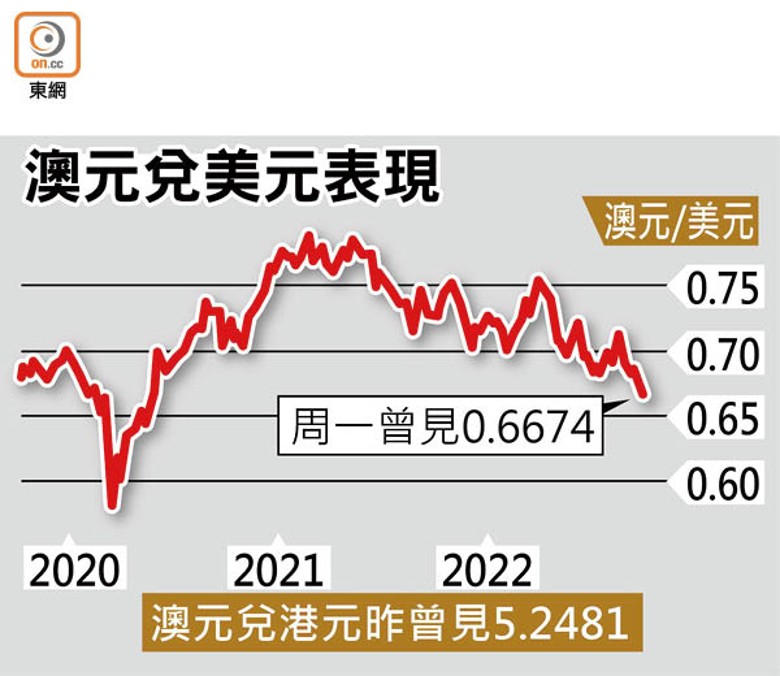

澳元較硬淨 大行唱好坡元

至於抗美元「贏家」,可謂是跌得相對較少的貨幣。澳元兌美元昨處於0.6674,年內跌近8%,相對其他主流貨幣已是溫和,雖然澳洲年內加息至2.35厘,令人擔心不利樓市,不過,央行昨稱,對新買家來說反能因樓價下跌,減少按揭而受惠,估計央行今年的加息行動會令未來約兩年樓價跌至少15%,讓新買家的按揭減少約20%。

另一隻「跑贏」貨幣是新加坡元,昨兌每美元報1.41,年內貶約4%,目前市場押注當局10月再收緊匯率政策,高盛、花旗和三菱日聯等紛看好坡元,兌每美元未來幾個月有望彈逾1%至1.38水平。

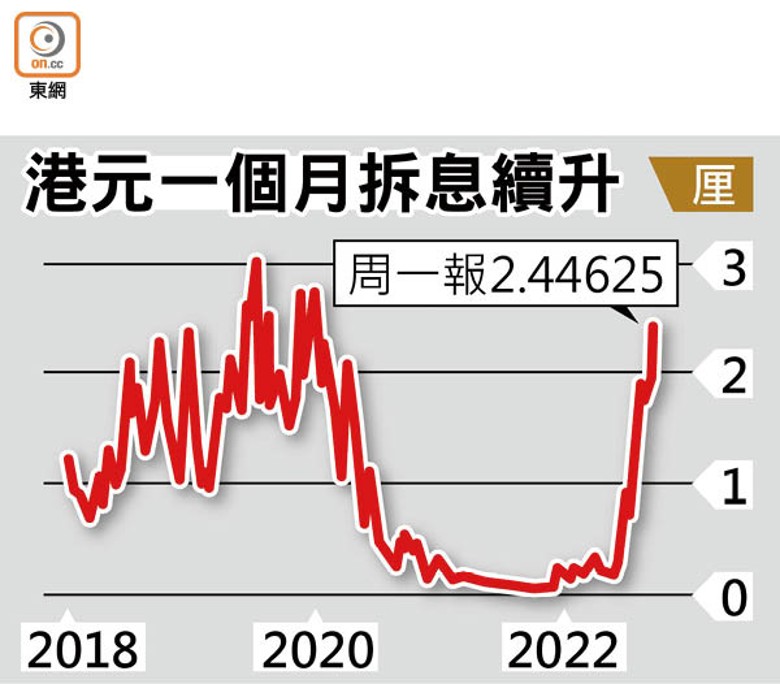

港元一個月拆息逾2.44厘

與樓按相關的一個月期港元銀行同業拆息(HIBOR)昨升至2.44厘以上,已連升7天;3個月期拆息亦升穿3厘,續創近14年高;一年期拆息已升穿4厘。香港銀行大部分已上調H按封頂息及P(最優惠利率)按按息,但銀行資本成本仍高,而按揭用家則趕「水尾」做轉按。以H+1.3厘計,H按息本應為3.74厘,但受到封頂利率(普遍為2.75厘)所限,銀行以昨日計算已少賺約一厘。美國聯儲局本周議息,市場一般預計港銀將跟加P息0.25厘。

尾班車效應下,刺激按揭用家加快提出轉按申請。中原數據顯示,8月銀行轉按登記(包括轉按及現契重按)共錄2,231宗,數字連升3個月,按月再升8.8%,較去年同期增加6.1%。總結首8個月錄15,199宗轉按登記,按年增28%。中原按揭董事總經理王美鳳指出,主因是今年轉按優惠較吸引,政府放寬按保亦推動轉按量增加。

8月滙豐銀行轉按市佔率19.5%,有434宗,重奪轉按市佔冠軍。4大銀行轉按市佔率增2.4個百分點至63.7%。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方