加密幣崩潰 後市恐更弊

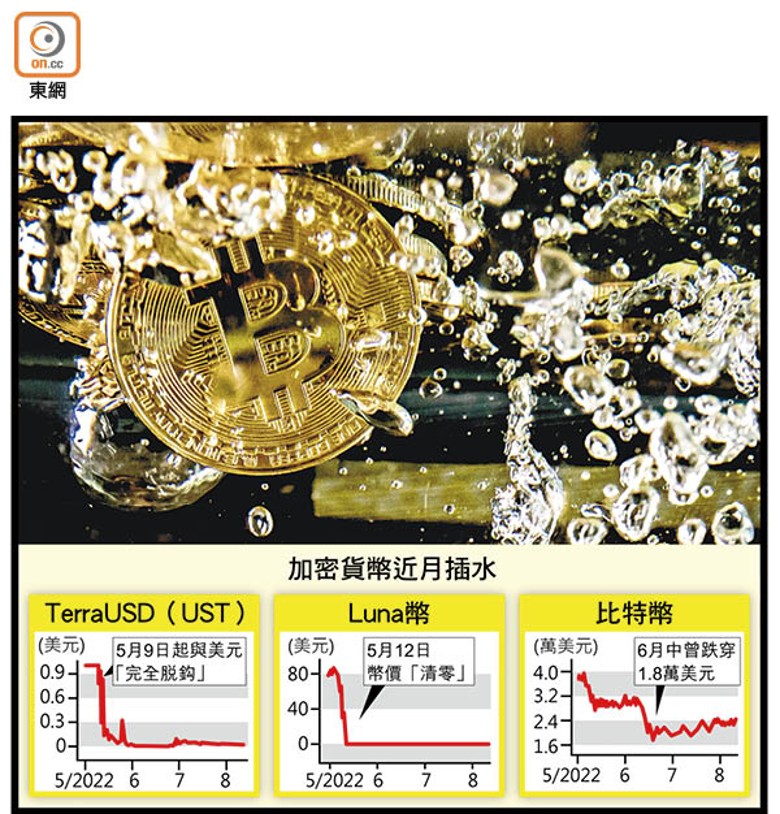

比特幣9個月貶逾七成 穩定幣UST一夜清零 對沖基金破產

今年息魔抬頭,全球央行不得不以收水應對通脹持續惡化,連帶資本市場全面下挫。宣稱「抗通脹」的比特幣更自去年11月每枚約6.9萬美元的歷史高位回落,於今年中跌穿1.8萬美元關,短短9個月貶值超過七成;其他加密貨幣更是血流成河,「穩定幣」TerraUSD(UST)更宣告爆煲,幣價曾一夜間急瀉99%。而被譽為「巨鯨」的加密貨幣對沖基金三箭資本(Three Arrows Capital,簡稱3AC)破產,對許多加密平台的營運造成衝擊,幣災所引發的漣漪效應,恐怕仍未完全浮現。

全球加密幣市值縮六成

CoinMarketCap數據顯示,全球加密貨幣總市值由年初的2.2萬億美元急速回落,至7月初一度跌穿8,000億美元,為今年最低,期間資產價值蒸發逾六成。

雖說美國聯儲局展開加息周期拖冧整個市場,不過說到壓死加密幣的「最後一根稻草」,則要數到UST爆煲。UST宣稱與美元等值掛鈎,並與「姊妹幣」Luna幣互相捍衞幣價,背後亦有坐擁數十億美元比特幣的組織Luna Foundation Guard(LFG)「撐腰」。然而,看似固不可破的聯盟,則因UST長時間未能與美元恢復一兌一令市場信心崩潰,UST及Luna幣價一夕清零。

UST崩盤引發幣圈一連串信貸危機,首先是加密貨幣借貸平台Celsius在無預警的情況下凍結用戶帳戶,未幾更宣布破產,對存戶的欠款足足有47億美元之多。其後,曾經是全球最大的加密貨幣對沖基金之一的三箭資本(3AC)亦出現債務違約,宣告清盤。

3AC始創人之一的Su Zhu在「潛水」多日之後向媒體直言,3AC爆煲屬自己的愚蠢及癡心妄想,錯判UST「清零」速度,引發加密貨幣界信貸緊縮,流動性不足對倉位構成巨大壓力;更承認與UST及Luna發行商Terra的關係「太緊密了」。

三箭過度使用槓桿惹禍

3AC靠「高槓桿」的超高風險戰術起家,Zhu曾提出「超級周期(Supercycle)」,指當愈來愈多主流經濟使用加密貨幣,幣價持續攀升,屆時比特幣可能挑戰黃金的主流地位,揚言比特幣價格可上望每枚250萬美元;不過,比特幣的歷史高位僅為6.9萬美元。

該企其中一個慣常手段,為向市場上其他加密貨幣平台貸款,再以高槓桿購入比特幣、stETH(與以太幣掛鈎代幣)循環借貸加槓桿等,高風險往往伴隨高回報,使該企去年在加密幣牛市時巨額獲利。然後,今年全球央行收緊政策,遇上加密幣回落,3AC先在Luna幣「中伏」,未幾比特幣冧價,暴露該企因過度槓桿造成資不抵債的局面。Zhu於訪問中坦言,比特幣跌穿3萬美元時正式「殺死」3AC。

今年初De-Fi(去中心化金融)領域中最熱門的協議為Anchor(意譯:錨),以20厘的超高收益率吸引資金;而Anchor的參與者需使用穩定幣UST進行交易。3AC自然不會錯過高回報的機會,據報該企曾斥逾5.6億美元購入1,090萬枚Luna幣進入Anchor;甚至使用來自其他機構的貸款存入Anchor的UST資產,重新包裝成高收益率的理財產品,再轉售予其他機構。

3AC憑着近年於加密市場成功的投資,已於業界享有聲望,令不少機構願意提供資金;其中於加拿大多倫多上市的加密幣經紀商Voyager Digital更在沒有抵押品的情況下,借出3.5億美元及超過1.5萬枚比特幣,市價總值6.7億美元。

隨着市場失去信心拋售UST,Luna幣價「清零」,重倉押注Anchor的3AC首當其衝,數萬億美元資產瞬間蒸發,用於貸款的抵押品價值同樣暴跌;3AC面臨債主要求提早還款、「理財產品」客戶贖回本金等情況,被迫拋售手中以太幣、NFT(非同質化代幣)資產,導致加密資產再掀新一輪跌勢,造成惡性循環。

礦商沽近八成持貨止血

風暴引發恐慌性拋售,美國最大「礦商」Core Scientific於6月以每枚2.3萬美元的均價,沽出手中近79%的比特幣,涉資約1.67億美元。與3AC有交易往來的加密幣平台AEX、Babel Finance、Voyager等,亦自6月中旬起,陸續宣布暫停客戶的提款;大苦主Voyager其後更宣布申請破產保護,涉及債權人或超過10萬名。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方