斷供潮重創 內房金融股遭洗倉

106樓盤停貸 銀行業利潤恐失3080億

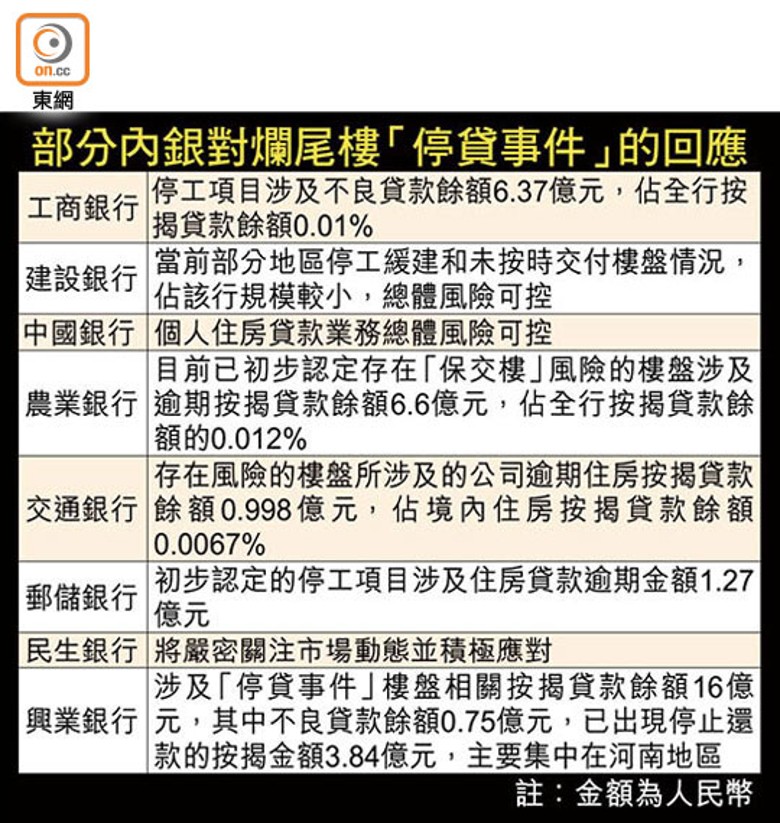

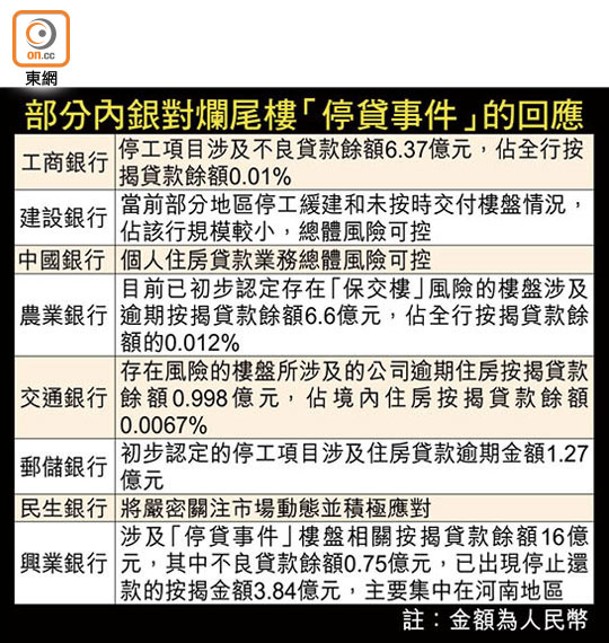

內地爛尾樓「斷供」風暴席捲全國,截至周三,強制停貸樓盤數目已達106個,內銀安全性問號四起,迫使多行火速澄清風險可控,惟外界憂慮,多家內銀恐成爛尾樓風暴「風眼」,後果或不堪設想。即使據報當局緊急召開會議摸底,但內銀及內房股昨沽壓不斷,表現跑輸大市。

內地爛尾樓「強制停貸」風波持續醞釀,據報住建部及金融監管機構周二起一連兩日與部分內銀舉行緊急會議,討論部分房地產項目停工情況,以及銀行按揭貸款遭斷供的風險等。據悉會上未有討論出具體解決方案,惟當局要求地方監管機構及銀行盡快提交報告,交代受影響地產項目等。同時,部分內銀亦計劃收緊高風險城市的房貸要求。

建行郵儲行按揭業務佔比大

官媒昨晚引述中銀保監有關部門負責人回應指,將引導金融機構市場化參與風險處置,加強與住建部門、人民銀行工作協同,支持地方政府積極推進「保交樓、保民生、保穩定」工作。

大和不認為所有爛尾樓買家都會隨波逐流,因暫停償還房貸將在官方信用系統中留下負面紀錄。據該行了解,項目恢復施工後,買家將重新償還按揭,防止拖低個人信用評級。美銀證券指,內地房地產違約風險短期內會見頂,並隨着經濟及房屋銷售復甦而趨於穩定。

恒指連跌4日 平保挫5.4%

惟野村認為,愈來愈多私人開發商未能按時建造和交付房屋,家庭買一手樓意願降,加上原材料價格飆升增加建築成本,土地資產流動性或趨下降;地方政府收緊對託管帳戶的控制,加劇開發商流動性問題,故下半年房地產行業難以全面復甦。

碧桂園(02007)擬購買旗下碧桂園地產的在岸債券,首階段斥最多10億元人民幣買入較估值較低殘者,可惜未能提振市場信心,股價跌1.36%。

如是者,恒生指數昨午曾倒跌243點,低見20,554點,收跌46點,報20,751點,連挫4日。

本地銀行股亦受累,東亞銀行(00023)收跌2.95%,創1999年2月後新低。評級機構穆迪指,內房相關貸款對港銀構成的資產風險高,估計房地產業貸款至少佔大多數港銀在內地貸款20至30%,內地經濟放緩或推高港銀的內地壞帳比率。雖然大部分港銀已減慢向內地客戶借貸,惟仍有部分在增加有關風險敞口。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方