匯海翻波 執倉勿拖

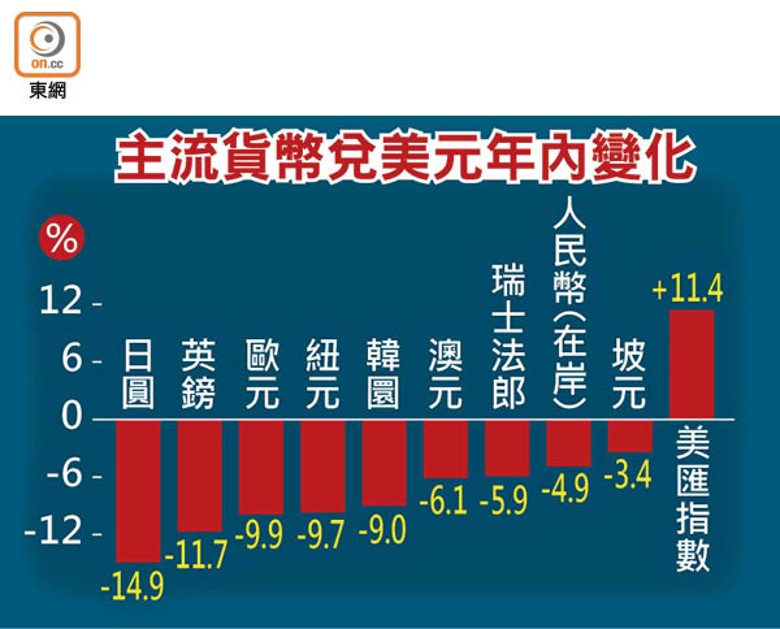

環球憂慮經濟衰退下,美元再次成為資金首選避難所,反映美元兌一籃子貨幣的美匯指數周二創20年新高後,昨再升見107.26,7月以來累漲逾2%。港元雖因聯匯制度而表現平穩,但港人若想趁外幣便宜或自身需要而欲優化投資組合,專家建議在外幣配置上可參考國際貨幣基金組織(IMF)的做法。

美元:受惠避險 惟或已見頂

美元一枝獨秀,著名機構法盛投資管理公司全球市場戰略負責人Mabrouk Chetouane預期,聯儲局本月會再加息0.75厘,若通脹未有好轉,不排除9月同樣加息0.75厘,美元在避險情緒下有支持。三菱UFJ銀行稱,對全球經濟的擔憂正攪動匯市,具避險功能的美元、瑞郎和日圓將繼續跑贏。惟資產管理公司盧米斯賽勒斯高級主權分析師莊波預計,美匯指數在106至107水平已是頂部。

歐元:下月估計挫至7.4港元

歐元兌美元繼周二重挫1.5%後弱勢未改,歐元區昨披露5月零售銷售按月僅增0.2%,遜預期,拖累匯價低見1.0163,再跌1%,續創20年新低。花旗警告,除非俄烏戰爭帶來的天然氣飆升問題能解決,否則歐元兌美元恐挫至一算!由於市場甚擔心俄國將暫時關閉北溪一號為輸氣管道維修後,於7月21日不再重開或大削供氣,故歐元短期難大升。野村料歐元兌美元8月跌至0.98,之後反覆下試0.95,即兌港元僅7.4水平。加拿大帝國商業銀行警告歐洲即將出現能源危機,市場普遍厭惡風險。難怪歐元成為目前最熱門沽空對象。

英鎊:兌美元恐將跌落一算

英鎊兌美元繼周二低見1.1899美元,為2020年3月26日以來最殘後,昨更低見1.1877。除經濟受制俄烏戰事外,約翰遜政府出現管治危機,加上昨公布6月Markit建築業採購經理指數(PMI)創9個月新低,急降至52.6,遠低於預期55,作為央行的英倫銀行提醒銀行業要為經濟風暴作準備,給英鎊再添壓力。

獨立外匯商品分析師盧楚仁稱,美元強勢本已不利英鎊,現再疊加基本因素轉弱,初步料見1.14算,若失守則見1.05水平,即兌港元低見8.2。恒生銀行首席市場策略員溫灼培亦認為,英鎊首要下試1.17水平,之後或見2020年低位1.14至1.15算,倘蘇格蘭脫英成功,更不排除會見一算。

日圓:徘徊24年低 勢未見底

由於日本90%能源靠進口,經濟正受能源大幅漲價之苦,國民實際薪金收入下滑,央行調查更顯示預計未來一年物價上升的家庭比例達87.1%,創14年最高。隨着外媒昨披露數據,顯示日本上財年未使用的預算總額達22.4萬億日圓,令市場質疑其財政刺激政策實施效率,日圓兌每美元昨仍於24年低位徘徊,曾見135.89,即每百日圓兌約5.7港元。市場普遍預計後市見140水平。

另類參考:氣候無礙 澳元看俏

若打算移民或對某類貨幣作超長線投資,可參考巴克萊早前就氣候問題發表的匯市報告。該行預計,全球氣溫在升高攝氏5度的最極端情況下,由於海平面上升、空氣污染加劇和農作物進一步失收造成經濟損失,人民幣和日圓到2070年可能貶值50%以上。其中,日圓是氣候變遷下最脆弱貨幣,每10年可能平均貶值11%;人民幣則在未來10年可能貶值5至7%,視乎環境變壞速度。美元受影響較低,兌多數經濟體貨幣的匯價或受益。歐元和澳元會相對出色,料平均每10年歐元升值3.9%,澳元升值2.1%。

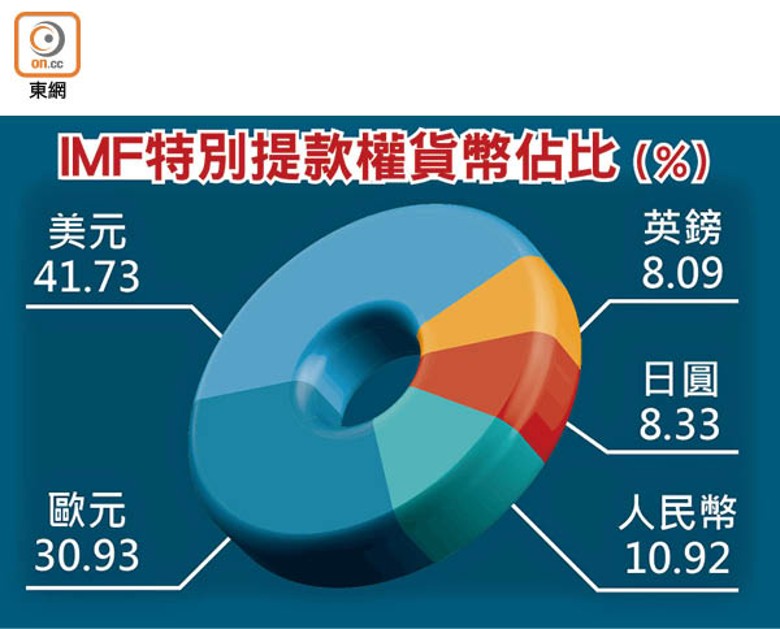

配置:可參考IMF 重倉美元

隨着匯海翻波,中文大學劉佐德全球經濟及金融研究所常務所長莊太量認為,若要分散外匯投資,組合上可參考IMF特別提款權(SDR)貨幣比重,即持有約40%美元、30%歐元,另人民幣、英鎊及日圓各佔約10%。他認為,美元主導地位雖下降,但仍有一定魅力,惟補充外幣投資組合是因人而異,要謹記貨幣有周期性,與美元呈相對走勢,與持有股、樓般有長期上升趨勢不同,所以組合分配要視乎將來在何處「用錢」。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方