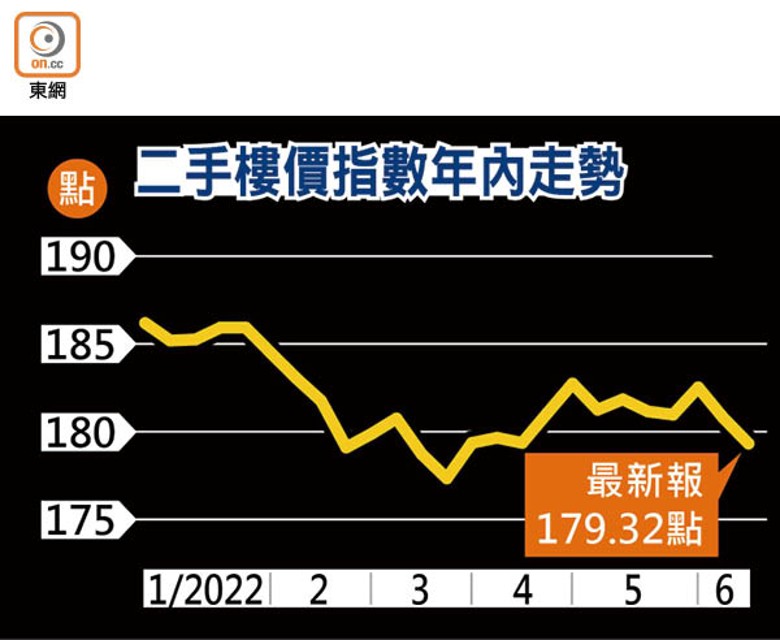

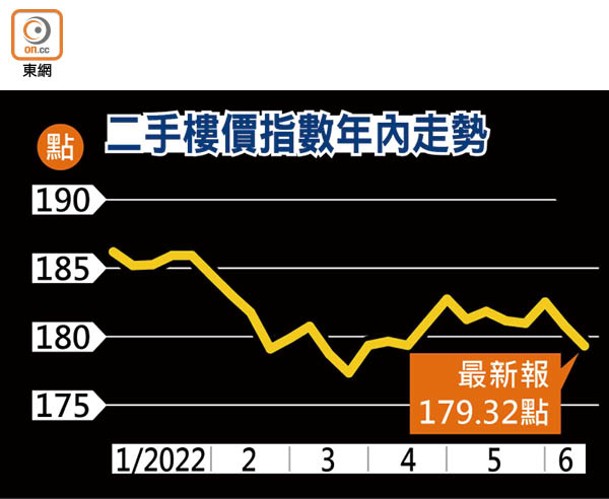

穆迪估樓價今年挫7%

息魔來襲 政府拒撤辣

由於通脹預期及加息來臨,國際評級機構穆迪對本港住宅樓市持負面看法,坦言息口對樓價影響是慢慢浮現,預料樓價今年下跌介乎5至7%,然而,零售商舖市場今年較為明朗,故看俏其前景。該行又預期,新一屆政府上任之後,對於加大樓市供應的方針不會有太大改變,估計政府不會為樓市「減辣」。

穆迪高級信用評級主任劉致伶接受傳媒訪問時指,觀乎上個加息周期,即2005到2006年,最優惠利率調高3厘,息口對樓價影響慢慢浮現,斷斷續續地「(樓價)最終調整約7%。」

在本港物業市場中,劉氏認為,過往零售物業調整幅度較大,今年前景較明朗。基於不利因素較少,以及目前租金與疫情前相差兩成,再跌幅度有限,並指通關明朗化,業務回復可能性較高。對於寫字樓租金受壓,該行坦言並非近年發生的事,雖然不少分析歸咎擴充需求減少,但該行認為租金下行壓力來自商業樓面供應增加。

個別銀行調高H按封頂息

港元拆息方面,與樓按相關的一個月銀行同業拆息(HIBOR)連跌兩日,昨報0.8837厘。在HIBOR上升,而大型銀行又未加最優惠利率(P)之際,近日有中小型銀行上調H按「封頂息」,由2.5厘增至2.725厘,估計是為了「食盡」加P息之前的「夾縫時間」。

利嘉閣按揭代理董事總經理黃詠欣認為,部分銀行H按息率上調封頂位,相信是出於資金成本上升的考慮。參考上一轉加息周期,港銀於上調按息之前大半年已開始調整H按優惠,包括上調封頂息率。因此,H按計劃及調整優惠是銀行加按息前奏及「試水溫」。

港不緊隨美加息並非長計

經絡按揭轉介首席副總裁曹德明指,銀行資金成本壓力趨升,而中小型銀行存款基礎較大型銀行弱,為確保利潤,上調H按息率是有必然需要,預期或有中小型銀行跟隨。

今年初受疫情影響,大部分銀行在第二季才跑按揭業績,相信近期仍有銀行上調按揭現金回贈吸客下,反映部分銀行仍未「跑夠數」,短期不會大幅調低現行的優惠如現金回贈、高息存款掛鈎戶口等。由於資金成本不斷上升,H按息率有機會第三季觸及封頂位,銀行將盡量避免拆息長期高過封頂位而「蝕本」,並為未來加P作準備。

瑞信則認為,港元聯繫匯率不會面臨重大實質性威脅。香港當局或堅持原有政策,不會緊追美國加息步伐,並以此穩定經濟。不過,瑞信認為此非長久之策,但當局有足夠的外匯儲備來維持港元與美元之間的利率差距。

零售銀行首季少賺27%

另外,金管局發表季報顯示,今年首季零售銀行整體除稅前經營溢利按年減少27.2%,主要原因是收費及佣金收入跌21.8%、持有作交易的投資虧損增加4.9倍至23億元,且貸款減值撥備亦急升2.5倍,但部分影響被外匯及衍生工具業務收入上升所抵銷。

期內,銀行業貸款總額上升1.2%,內地相關貸款亦增加3.3%至4.88萬億元,佔資產總額的16.2%。銀行體系的特定分類貸款(次級、呆滯和虧損貸款)比率上升0.1個百分點,至今年首季末的0.98%。內地相關貸款特定分類貸款比率由0.86%升至1.15%。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方