港交所旗下LME遭索賠35億

3月曾取消鎳交易 對沖基金指控不合法

香港交易所(00388)旗下倫敦金屬交易所(LME)3月一度暫停鎳期貨合約交易,並取消部分買賣,引發以狙擊阿根廷政府聞名的對沖基金Elliott提出司法覆核,索賠金額逾4.56億美元(約35.56億港元)。LME管理層認為申索毫無法律依據,將積極抗辯。

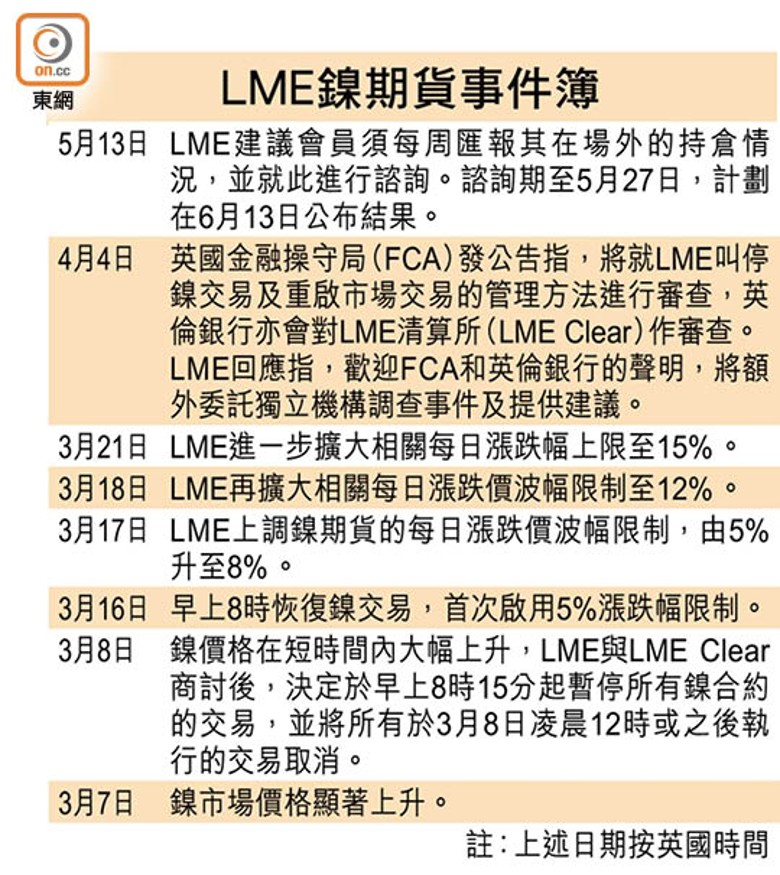

用於生產不銹鋼等的金屬鎳,期貨價格3月初一度連日急升,最癲曾在兩日內飆2.5倍至每噸10萬美元。就鎳市場已出現失序的情況,LME於同月8日罕有地將鎳期貨停市,並取消當日所有鎳合約交易。Elliott向英國高等法院入稟,指控取消交易的決定不合法,可能侵犯他們的權益。

港交所指,LME追溯性地取消交易是為了讓市場回到LME可以確信市場是有序運作的最後一個時間點,強調LME一直以市場整體利益行事。

至於鎳期價格抽升,據報是因為內地鎳生產商兼大戶青山控股累積大約15萬噸淡倉,但其後鎳價持續上升「被挾爆」,加劇鎳價波動。LME其後暫停買賣鎳,再取消多宗交易,於3月9日到期的實物交收合約則遞延,並以3月14日收市價進行結算。

港交所股價仍漲1.6%

LME其後在復市時設置價格漲跌幅限制,但因為技術問題最初一度出現混亂。基於LME的舉措,青山與銀行討論暫緩追加孖展保證金,並延後交割商品,從而「全身而退」,避免數十億美元損失,惟有關做法引來外界批評,英國監管部門已介入調查。

原計劃於4月底離任的LME行政總裁張柏廉,離職前數天改變意向宣布留任,未有解釋「轉軚原因」,僅指發生的事情突顯LME及金屬市場的重要性,希望繼續與LME的團隊共同努力,推動市場長遠健康發展及提升市場效率。

LME為避免事件重演,早前已就提升市場透明度諮詢業界,如會員須每周匯報其可作實物交割的鋁、鋁合金、鈷、銅、鉛、北美特殊鋁合金、鎳、錫和鋅的場外倉位和相關持倉的最終受益人身份,並且不設最低持倉匯報門檻。

Elliott最為港股股民熟悉的必然是與東亞銀行(00023)的「恩怨」,2014年入股東亞後多次向管理層施壓要求改善回報,並曾主張放售銀行業務,2016年曾入稟法院指控東亞向策略性股東配股,損害小股東利益。東亞迄今僅出售一些業務,直到今年1月,東亞悉數回購Elliott所有股份。

該基金還會低價投資陷困債券,不惜長年累月與債仔「磨爛席」周旋,跟港交所行政總裁歐冠昇的祖國阿根廷的「維權抗爭」堪稱經典,為了爭取更好的違約國債償還條件,試過於非洲國家加納入稟要求查封阿根廷的軍艦,謂自己有權取得該艦隻。

港交所股價周一在大市暢旺下收升1.63%,收報347.6元。

類似申索或陸續有來

Elliott今次的索賠金額等於港交所上季收入的74%,惟不排除該所面對更多類似申索,就算「打甩」,回望該所在2013年和2014年曾經被美國起訴在鋁倉儲有壟斷行為,法律費用仍能影響業績。

另史美倫續任港交所主席已獲港府書面批准,其委任即時生效,直至2024年股東周年大會完結。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方