宏觀剖析:歐經濟放緩 慎選企業債券

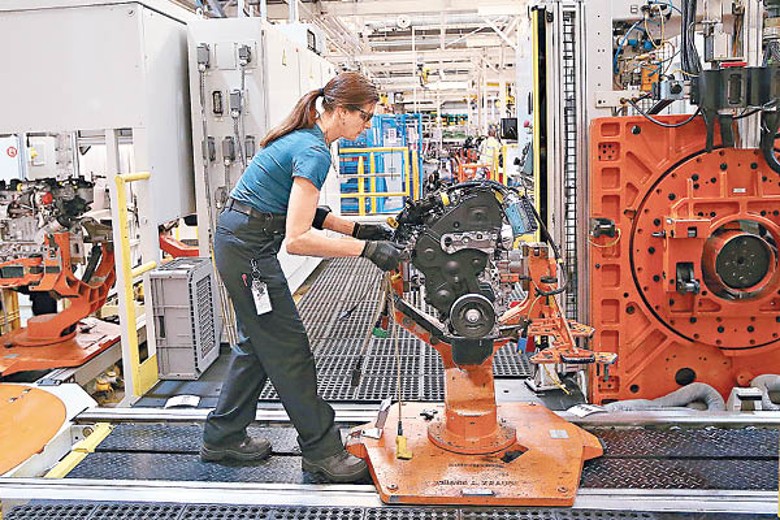

整個歐洲的經濟活動步伐正放緩,製造業面對全球供應鏈持續中斷和投入成本不斷上升的風險,即使綜合採購經理指數改善,可能僅屬短暫,原因是歐洲地緣政治緊張局勢持續,而且未來幾個月能源價格可能居高不下。歐元區和英國的實際經濟在去年第四季基本上回到了疫情前水平,從這個水平來看,財政政策支持的幅度顯著減弱,擴張步伐可能減慢。

地緣政治風險續升溫

未來幾個月,令人擔憂的發展是歐洲經濟研究中心(ZEW)的商業景氣現況及預測的下滑速度,該指標在4月料繼續回軟,預期低於長期平均水平。如果進一步限制從俄羅斯進口石化燃料,可能再打擊第二季經濟。

近日俄羅斯暫停向波蘭和保加利亞輸送天然氣,因這兩個國家沒有在4月26日期限前以盧布付款,而鄰近烏克蘭西部的摩爾多瓦被襲擊,令人憂慮俄烏戰爭有擴大迹象。歐盟對俄羅斯石油的禁運,以及北約國家更多地參與向烏克蘭供應武器,或意味與俄羅斯發生直接軍事對抗的風險正在增加,一連串事件反映歐洲地緣政治風險升溫。

成本漲 榨壓公司利潤

數據說明了ZEW指標作為經濟軌迹轉捩點的重要作用,即使它不一定是國內生產總值(GDP)增長波動幅度的準確預測指標,如參考與目前預期水平接近的例子,歐洲於2008年、2009年及2020年均出現衰退。當然並非總是如此,但現時較明確的是未來幾個季度經濟活動的步伐可能出現實質性放緩。如果預測指數進一步下降,企業將會重新評估投資計劃,或導致資本支出收縮和勞動力市場前景大幅惡化。

目前市場預期MSCI歐洲(英國除外)的每股盈利增長接近高單位數,全年每股盈利增長預測約8.6%。歐洲的違約率相對全球地區亦屬偏低,低於疫情前水平,惟歐洲企業盈利面臨壓力,主要由於投入成本上升。

有歐洲公司已表示,他們不得不將更高的投入成本轉嫁給消費者,這應會緩解企業利潤率的一些壓力,但企業也必須吸收部分升幅。展望未來,企業可能會因工資增長加快而面臨利潤率壓力,從而影響其盈利。

今年初以來,歐洲投資級別債券收益率已從0.52厘上升至1.99厘,遠高於疫情危機期間的收益率,並接近2013年水平,估值亦已降至相當於2016年和2019年的水平附近。然而,歐洲增長放緩、地緣政治風險增加,以及7月歐洲央行關鍵政策利率可能上調帶來的風險,歐洲投資級別債券的信貸息差仍有擴大風險,擴大幅度料溫和,第二季及第三季大部分時間息差或介乎1.3至1.8厘。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方