美收水華放水 勿過度「經」慌

RBC:加息後美股普遍升

上世紀80年代,美國通脹居高不下,雙位數的物價升幅瘋狂蠶食民眾的財富。時任總統列根把通脹類比作「劫匪、殺手」,強調物價飆升帶來危害。時至今日,通脹重回逾40年新高,聯儲局終下定決心收緊貨幣政策,惟「收水」卻引發股市恐慌。不過,有專家指出,歷史數據顯示,加息後美股往往「升多跌少」,而且經濟也不一定會轉差。

加拿大皇家銀行(RBC)財富管理投資策略師段乃榕接受本報專訪時稱,參考自1954年以來17次加息周期的股市表現,在其中9次沒有出現經濟衰退的周期中,標普500指數在首次加息後的6個月升幅中位數達6%;一年及兩年後中位數回報更分別達13%及28%。在另外8次衰退周期,標指於加息後半年回報率也達8%,惟一年及兩年回報均只得7%。她更指出,加息後股市表現不濟,大多是由外部衝擊促成,例如1973年第一次石油危機便引發了嚴重的衰退和熊市。

美債息指標未見異樣

換言之,加息後並不代表股市升幅已完。該機構認為只要經濟未陷衰退,美股今年仍會向上,也相信美國經濟增長今年只是放緩,未至於步入衰退,惟坦言2023至2024年的衰退風險確實有所上升。

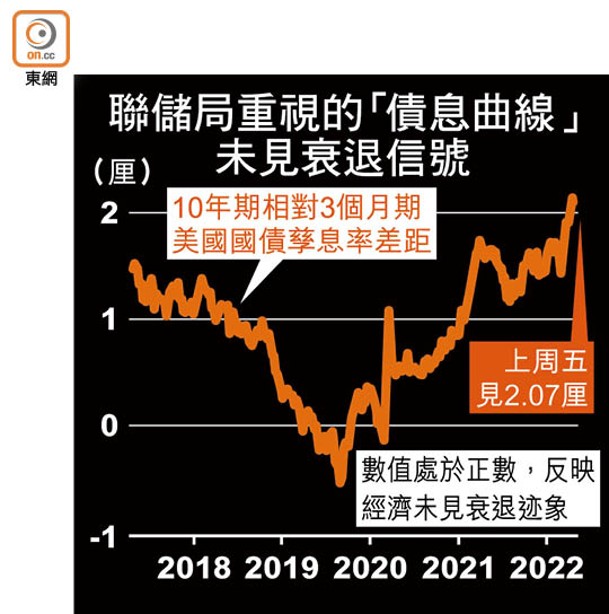

市場對於經濟前景的擔憂加劇,顯現於最近美國2年期與10年期的國債孳息率出現「債息倒掛」,即2年期債息高於10年期,常被解讀為衰退先兆。不過,段乃榕認為這解讀可能是錯誤的,因作為聯儲局的首選指標、在多數學術研究中採用的3個月與10年期債息差異,目前不但未出現倒掛,甚至有變得更為陡峭的趨勢。

她亦指出,今時今日研究債息曲線時,應同時把通脹納入考慮因素。參考美國的經濟史,過去很多時期的通脹,投資者都是事後才注意到,今次正好相反,通脹以40年來最快速度上漲已引起市場注意。若要參考更有意義的指標,可從美國抗通脹債券(TIPS)的孳息率着手。TIPS會根據消費物價指數(CPI)的變化調整到期時的本金價值,故可反映撇除通脹因素後的孳息率。

對港股中長期影響微

段氏表示,目前2年期與10年期TIPS息差仍非常健康,反映市場仍有信心聯儲局最終能成功控制物價。不過,她也認為,通脹風險和緊絀的勞動力市場,可能促使聯儲局比之前預期中更激進地收緊政策。就香港市場而言,在加息周期的初段,股票表現可能會出現波動。不過,從中長期來看,負面影響有限,因為在香港上市的公司中有愈來愈多是來自內地,因此盈利更直接地受中國經濟和政策的影響。

無論如何,聯儲局已明言會加快收水進程,整體市場波動性可能續增,特別是當局開始拋售債券,即所謂「縮表」(縮減資產負債表,又稱量化緊縮)之時。惟觀乎上次「縮表」時市場反應,當時資產負債表規模於2019年降至佔國內生產總值(GDP)約17%,所引發的信貸市場動盪僅屬短暫。

段氏認為,即使市場流動性減少而引發短暫混亂,聯儲局也有足夠的工具來應對流動性中斷,一如2019年9月時回購市場資金短缺,當局隨即連續多日向市場注入流動性,提供短期資金解決問題。因此,接下來「縮表」導致資產出現「永久減值」的機會並不高。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方