巨企放榜及關鍵通脹指標左右美股

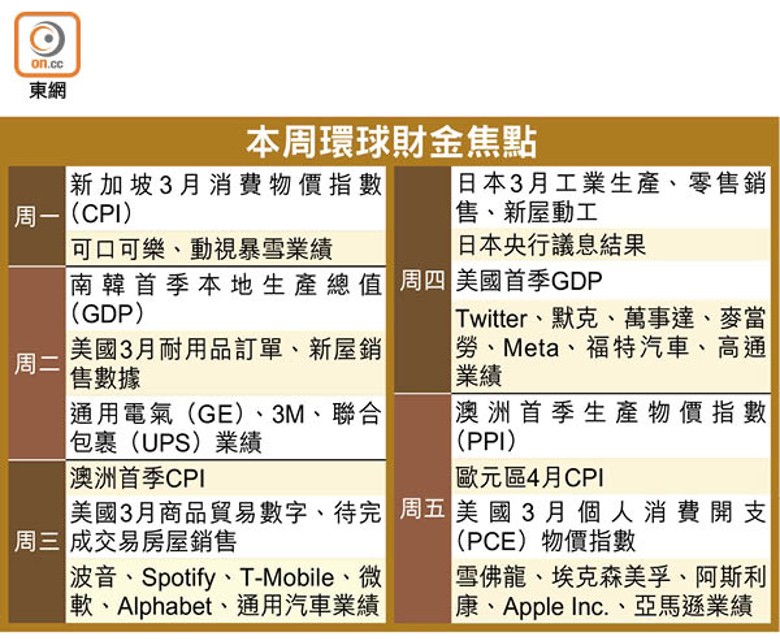

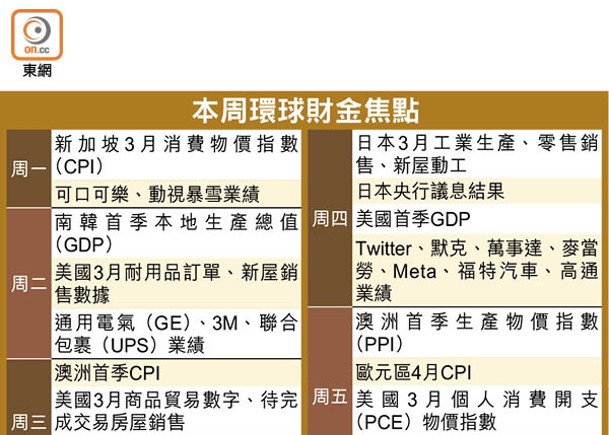

美股上周五大跌,道指瀉近千點,為2020年10月以來最慘,市場本周焦點落在周五美國公布3月個人消費開支(PCE)物價指數,亦是聯儲局最重視的通脹指標,當中核心PCE升幅料按月回落0.1個百分點,至5.3%。此外,多家重點美企本周亦會披露業績,包括微軟、Alphabet、蘋果公司(Apple Inc.)及亞馬遜等,其對前景的評論足以左右股市去向。

美今年核心PCE看漲4.6%

野村表示,受與租金相關的通脹及供應鏈恢復進度遇阻影響,上調今、明兩年美國通脹預測,今年底全年核心PCE按年升幅將處4.6%水平,明年底則回落至2.5%;第四季核心PCE按年升幅料在4.8%水平,明年同季則降至2.6%,高過聯儲局3月時的預測。中美貿易關係惡化、地緣政治不穩,以及因疫情關閉廠房,阻礙供應鏈恢復,將使全球產品價格持續高企,導致聯儲局緊縮政策或到2024年才完全奏效,料核心PCE最遲在2024年中才能回復至2%水平。

該行預期,周期性的通脹成分將再向上,包括佔核心PCE逾三成的房租,勢是推高通脹元兇之一。

野村:按息升勢推高租金

據房地美數據,2020年第四季美國房屋供應短缺380萬間,即使按揭利率上升或減低需求,房屋供應不足料仍將持續一段時間。野村因而預期,按揭利率上升短期將增加房屋租用需求,推高租金價格,樓價升勢雖轉趨緩和,但長遠而言,貨幣政策收緊對房屋需求的打擊,將超越對租金造成的正面影響,料租金通脹水平將在明年初達到按年升9%高峰,與租金相關的通脹因素將導致核心通脹更強。

該行又相信,俄烏戰事持續及內地實行防疫「清零」政策,將減慢全球供應鏈復常的速度。其中,耐用品價格最受全球製造業活動影響,該項數據為2月核心PCE貢獻逾1.5個百分點。野村估計,聯儲局的緊縮政策對遏止通脹的效果將在明年下半年至2024年顯現,核心PCE將於2024年中輕微低於2%,隨着以往價格較穩定的板塊漲價幅度加劇,如教育、服飾及護理業等,不排除高通脹將維持更久。

人人做記者

爆料方法 :

爆料熱線:

(852) 3600 3600

傳 真:

(852) 3600 8800

SMS:

(852) 6500 6500

昔日東方

昔日東方